投稿日:2018年4月2日 | 最終更新日:2024年11月21日

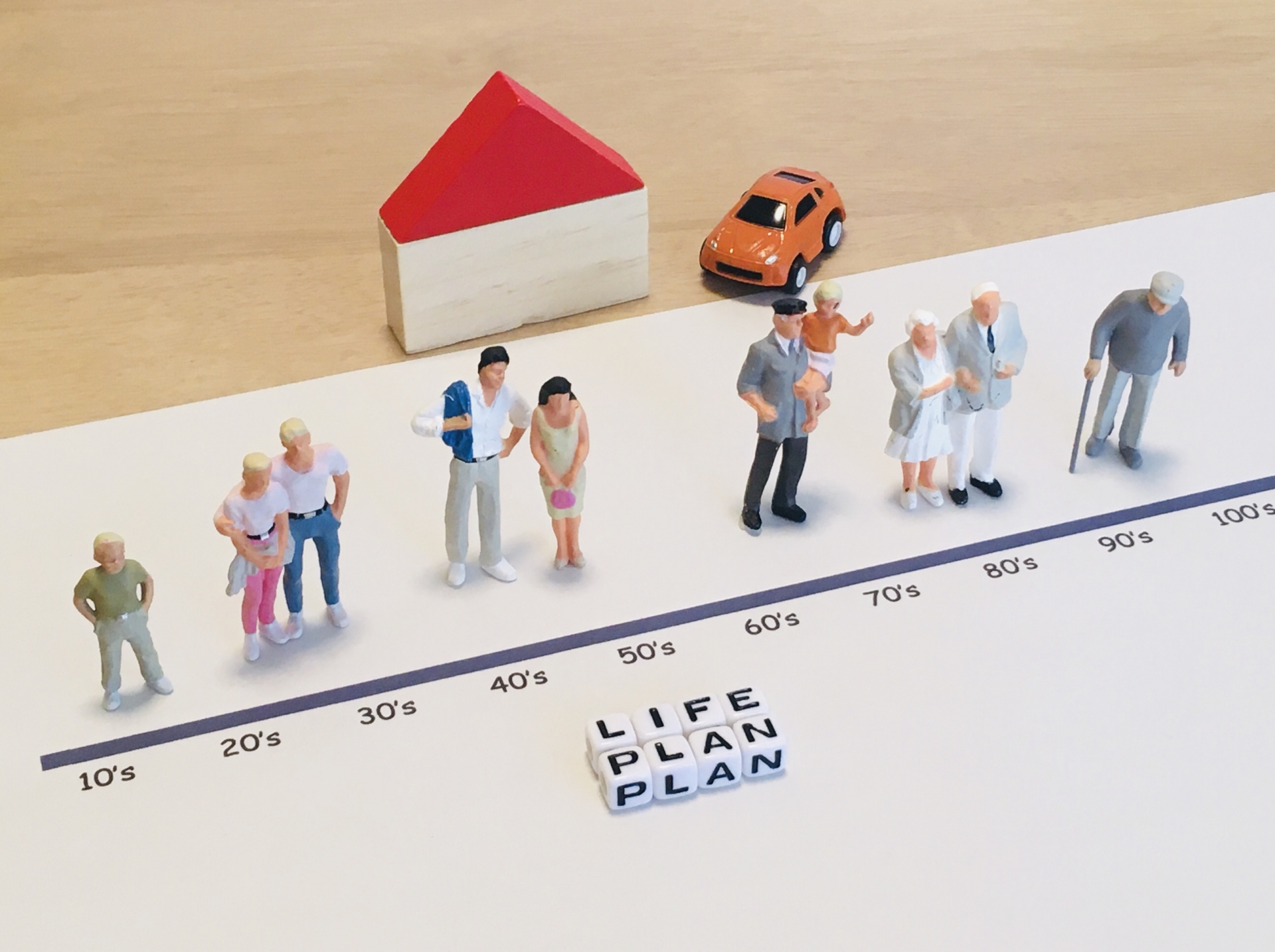

マイホーム購入後の3つの状況

住宅ローンを利用して家を買う場合、購入後の返済状況として3パターン考えられます。

- 返済が続けられない

- 返済はできるが、負担感が大きい

(教育、老後資金の積立ができない) - 無理なく返済できる

1と2の状況は避けたいところです。

この記事では、住宅ローン返済が厳しくなる状況と対応方法についてまとめました。

住宅ローン返済が続けられない

一番厳しい状況ですが、最終的には競売や任意売却、リースバックといった方法で自宅を手放す必要があります。

住宅ローン破綻率

下表は、住宅金融支援機構(フラット35)のリスク管理債権の割合(貸出金額ベース)を示したものです。

リスク管理債権には、

・破綻先債権

・3か月以上延滞している債権

・貸出条件の緩和(金利の減免、利息の支払い猶予など)

も含まれています。

| 年度 | 破綻率 |

|---|---|

| 平成27年度 | 5.12% |

| 平成28年度 | 4.52% |

| 平成29年度 | 3.94% |

| 平成30年度 | 3.49% |

| 令和元年度 | 3.20% |

債権額ベースでの割合ではありますが、概ね4%前後で推移しています。

但し、この数字は住宅金融支援機構の数字です。

住宅金融支援機構以外の民間金融機関の方が、貸出時の審査が厳しく、全体に占める住宅金融支援機構の割合を考えると、全体の破綻率はもう少し低くなると思われます。

住宅ローンの返済ができない場合

住宅ローンの返済ができないとなった場合、

「任意売却」や「競売」あるいは「リースバック」といった形で、

いずれにしても家を手放すことになります。

競売

競売は

住宅ローンの返済ができなくなり、借入時に担保となっている住宅を裁判所の手続きによって強制的に売却して住宅ローンの残債にあてる手続きのことです。

市場価格よりかなり低い価格での売却を余儀なくされることが多いです。

また、競売となっても住宅ローン返済義務は続きます。

任意売却

また、競売の一歩手前の方法として任意売却があります。

任意売却は、

競売になる前に、仲介会社などが債権者(金融機関)と債務者(住宅ローン契約者)の間に入り、売却後、住宅ローン残債が残る場合でも、より市場価格に近い価格で売却することです。

市場価格より低い価格で売却価格を設定することも多いですが、競売と比べより市場価格に近い売却が可能となります。

また、任意売却後の残債については、返済額や返済方法について債権者(金融機関)と話しあい、返済を続けていく必要があります。

リースバック

リースバックは、

自宅を売却し現金化したあと、賃貸借契約を結び家賃を払いながら住み続けることができる方法です。

将来的に、住み続けたあと自宅を買い戻すことも可能です。

返済はできるが負担が大きい

前述の調査結果から、住宅ローン返済ができなくなる方は、全体の2%程度ではないかと予測されます。

ただ、住宅ローン返済ができればよいということでもありません。

下表は、購入後の住宅ローン返済の負担感に関する調査結果です。

| 非常に 負担感あり | 少し 負担感あり | あまり 負担感なし | |

|---|---|---|---|

| 注文住宅 | 10.8% | 53.8% | 27.2% |

| 新築分譲戸建て | 10.1% | 59.2% | 25.9% |

| 既存(中古)住宅 | 5.8% | 51.1% | 35.0% |

住宅ローンの返済をしている以上何らかの負担感はあるとも言えますが、概ね6割以上の方が住宅ローンの返済に負担感を感じているという結果です。

中古住宅より新築住宅を購入した場合に、「非常に負担感あり」の割合が高くなっているのも特徴です。

教育資金や老後資金が準備できない

住宅ローンの返済の負担が大きく、必要な資金が準備できないという人もいらっしゃいます。

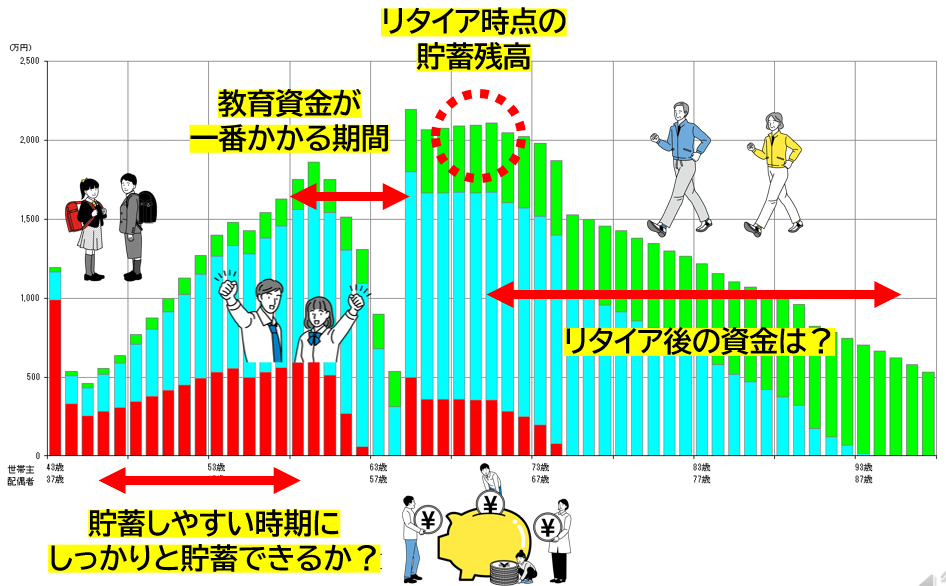

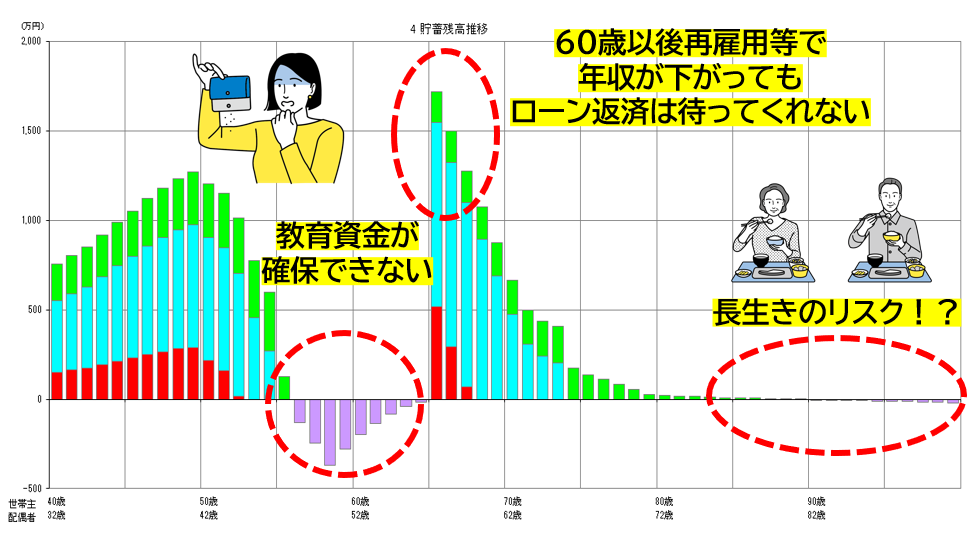

上のグラフは、住宅購入後の貯蓄推移をあらわした一例です。

家を買う年齢や貯蓄額、子どもの数や年齢などで当然ですが1人1人貯蓄推移は変わります。

ただ、お子様がいる方は、教育資金が一番かかる時期(大学進学時や重なる時期)に貯蓄を取り崩す形になる方もすくなくありません。

また、老後資金についても、年金収入だけで生活できる方は少なく、リタイア時点の貯蓄を取り崩しながら生活するという場合が殆どです。

必要な貯蓄ができるか?

一般的には、

・住宅購入後から子どもの教育費がかかる時期

・子どもが独立後からリタイアまでの時期

が貯蓄しやすい時期になります。

ただ、返済負担が大きく貯蓄までてが回らないとなると、

貯蓄が極端に少なくなったり、老後資金がショートする

という可能性があります。

老後のための貯蓄額

老後資金についても同様です。

下表は、内閣府が全国の60歳以上の男女3,000人に行った調査です。

- 貯蓄総額

- 現在の貯蓄額は十分か?

| 貯蓄総額 | 割合 |

|---|---|

| 貯蓄はない | 8.3% |

| 100万円未満 | 10.8% |

| 100万円~500万円未満 | 18.8% |

| 500万円~1,000万円未満 | 12.1% |

| 1,000万円~2,000万円未満 | 11.2% |

| 2,000万円以上 | 15.6% |

| 未回答 | 23.1% |

| 現在の貯蓄は十分か? | 割合 |

|---|---|

| 十分だと思う | 11.6% |

| 最低限はあると思う | 32.0% |

| 少し足りないと思う | 23.9% |

| かなり足りないと思う | 27.5% |

| 未回答 | 5.1% |

老後資金の必要額は、年金収入やライフスタイル、持ち家か否か等によって変わりますが、こういった調査結果からも過半数以上の方は必要な老後資金が足りていないと考えてよいと思います。

趣味や生きがいにお金を使えない

また、購入後の返済負担が大きいと、

・趣味や付き合いなどを我慢する

・家族旅行をやめた、減らした

・やりたいことを我慢している

という状況にもなりえます。

となると、なんのためのマイホーム購入だったかということになりかねません。

住宅ローンの返済が厳しくなる理由

住宅ローン返済が厳しくなる理由として、購入後の状況の変化含めいろいろなことが考えられます。

- 勤務先の業績不振による収入減、リストラ

- 離婚

- 転職による収入減

- 病気やケガ

- 事業の失敗

など、借入時点では対策が難しいものもあります。

ただ、住宅ローン返済を厳しくならないように備えられるものもあります。

予算、住宅ローン借入金額が大きすぎた

収入に対して、マイホーム予算や借入金額が大き過ぎれば返済負担は当然大きくなります。

今や自己資金がなくても住宅ローン借入はできますが、

借入ができる金額と返済できる金額は違います。

頭金なしで住宅ローンを利用している方の破綻率が高いという調査結果もあります。

特に、ぺアローンや収入合算を利用する場合、借入金額も大きくなりがちです。

また、毎月の返済額を減らすためにボーナス返済を安易に活用するのも危険です。

また、借入金額を試算する基準の1つに返済負担率があります。

返済負担率は

年収に対する住宅ローン年間返済額が占める割合

ただ、これは住宅購入時点での負担率を判断するものです。

家を買う年齢が上昇傾向にある今では、リタイアまでの期間を踏まえた返済負担を考えることも必要です。

収入・支出の見通しが甘かった

収入に対する見通し

予算を決める上で収入見通しは重要です。

審査でも最も重要視されるところです。

住宅を購入する年齢が上昇傾向にある中、役職定年や再雇用後の収入見通し含め、将来の収入見通しをしっかりと考える必要があります。

また、ペアローンや収入合算を利用する場合、配偶者の収入見通も住宅ローン返済に影響します。

より借入金額を決める上で、より現実的な収入見通しを考えることも必要です。

支出に対する見通し

また、購入後の支出では、特にお子様の独立までの節目で必要となる資金をしっかりと把握する必要があります。

・子どもの成長に伴い増える教育費・生活費

・車や家電の買い替え

・固定資産税、管理費・修繕積立金など維持費

・メンテナンス費用の積立

など、住宅購入によって変わる支出や今後増えていく支出をしっかりと把握することが必要です。

こういった収入や支出の見通しを把握するための一番の方法は、ライフプランを作成することです。

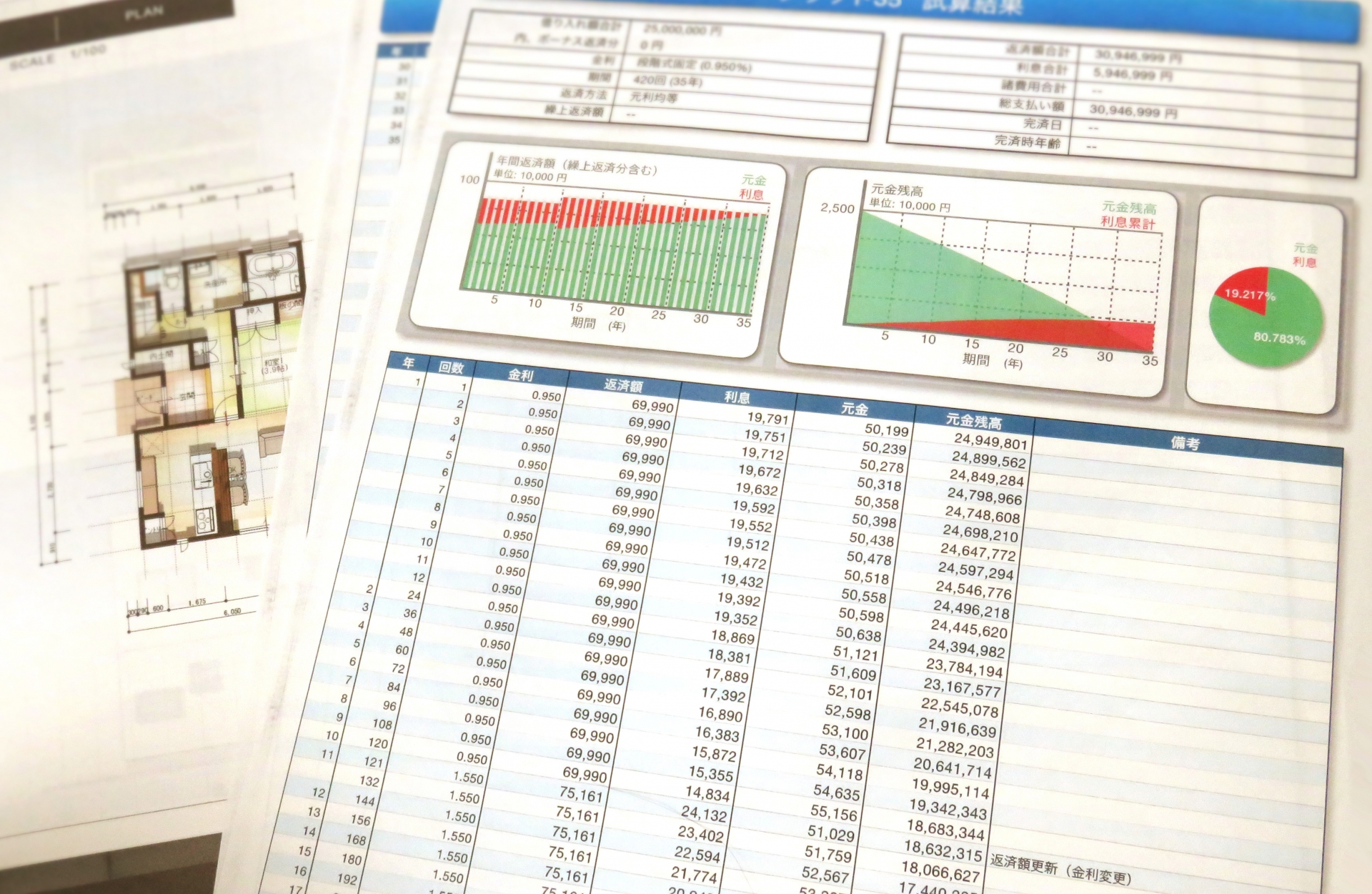

金利変動に対する見通し

ここ数年は低金利の状況が続いていますので、金利上昇によって返済額が増えた方は少ないかもしれません。

ただ、住宅ローン商品によって、返済額が増える方もいると思います。

例えば、

・期間選択型の住宅ローンの固定期間終了後の金利上昇

・当初5年あるいは10年間の金利優遇期間終了後の金利上昇

などです。

また、変動金利の金利動向を予測することは難しいです。

ただ、金利が上昇した場合の家計への影響をシミュレーションすることは必要です。

病気やけがでの収入減

病気やけが、事故を予測することは難しいです。

ただ、住宅ローンの返済は長期間に渡るものです。

住宅ローン返済中に

もし病気やケガで働けなくなった場合に、

どういった公的制度や補償が使えるのかを知る

ことも必要です。

そして、住宅ローンの団体信用生命保険の特約(3大疾病、7大疾病など)や保険で、そういった公的制度では足りない部分を補完するといった備えはできると思います。

まとめ

住宅ローンの返済が厳しくなる理由や状況は様々です。

自分自身でコントロールすることが難しいこともあります。

ただ、自分でコントロールできる借入金額や保険などしっかりと考えながら、マイホーム購入をすすめる必要があります。