投稿日:2015年10月13日 | 最終更新日:2023年10月18日

はじめに

マイホームを買うとなっても、まず予算をどうするか考えますよね。

- どうやって予算を決めてるの?

- 借入はできても返済は大丈夫?

- ネット上の情報がバラバラ

いくら理想の家を購入できても、購入後の生活が厳しいとマイホーム購入は成功とは言えません。

この記事では、予算を判断する4つの方法について解説するとともに、4つの予算を事例を用いて比較してみます。

- 年収倍率から判断

- 返済負担率(住宅ローン審査)から判断

- 家賃から判断

- ライフプラン・キャッシュフローから判断

- 年収650万円でそれぞれの予算を比較

マイホーム予算の決め方

では順番に予算の決め方と注意点について解説します。

年収倍率

マイホーム予算は年収の〇倍以内までという決め方があります。

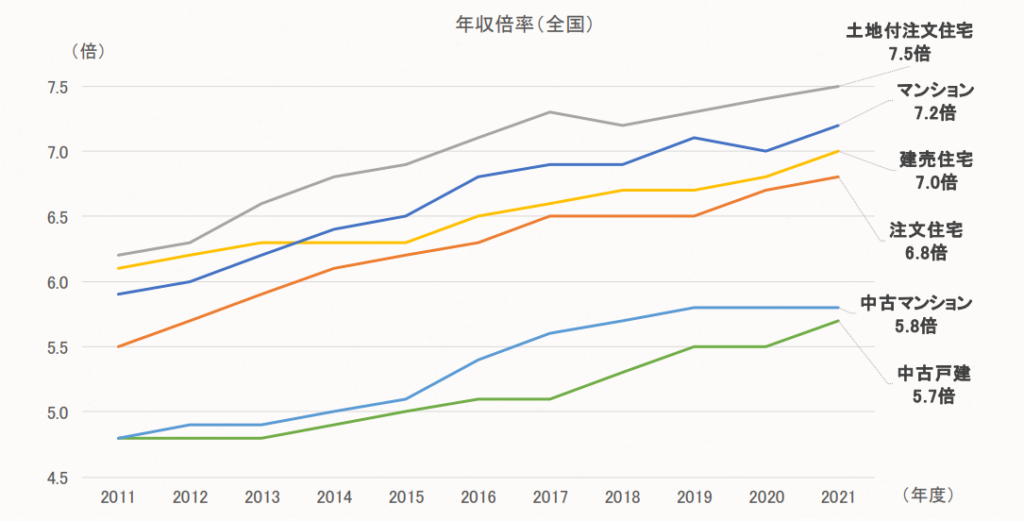

下表は、住宅金融支援機構が、住宅の所要資金が世帯年収の何倍かを調査したものです。

| 購入種別 | 年収倍率 |

|---|---|

| 土地付注文住宅 | 7.5倍 |

| マンション(新築) | 7.2倍 |

| 建売住宅 | 7.0倍 |

| 注文住宅(建物) | 6.8倍 |

| 中古マンション | 5.8倍 |

| 中古戸建て | 5.7倍 |

※所要資金:注文住宅については予定建設費と土地取得費を合計した金額、新築住宅及び中古住宅の購入については購入価額を指す

住宅金融支援機構:フラット35利用者調査2021年度

例えば、世帯年収が1,000万円で中古マンションを購入する場合、予算の目安は、5,800万円ということになります。

年収と可処分所得(手取り)

ただ、年収の〇倍といっても、年収と可処分所得は異なります。

可処分所得

年収から社会保険料や税金などを控除したあとの、実際に手元に残るお金

| 年収 | 手取り | 控除額 |

|---|---|---|

| 400万円 | 312万円 | 88万円 |

| 500万円 | 387万円 | 113万円 |

| 600万円 | 457万円 | 143万円 |

| 700万円 | 524万円 | 176万円 |

| 800万円 | 589万円 | 211万円 |

| 900万円 | 657万円 | 243万円 |

| 1,000万円 | 722万円 | 278万円 |

例えば、年収が400万円から800万円になっても、手取りは277万円増えるだけです。

年収倍率の推移

また、上図は年収倍率の推移をあらわしたものです。

金融緩和政策や低金利、建設コスト(材料費や人件費)の増加に伴った、不動産価格はここ10数年上昇傾向にあります。

一方、デフレ経済の中、収入は上昇せず、その結果10年前と比べて年収倍率は上昇しています。

仮に、世帯年収1000万円で中古マンションを購入する場合、

2011年→4,000万円代後半で購入可能(年収倍率4.8倍)

2021年→5,000万円代後半で購入可能(年収倍率5.8倍)

と必要資金が1,000万円上昇しています。

この点から、年収から何倍という基準は、過去実績であり目安に過ぎないと考えられます。

住宅ローン審査

次に、住宅ローンの審査から借入できる額を算出してマイホーム予算を決める方法です。

審査金利・返済負担率が違う

住宅ローン審査で借入金額を算出する際に、主な基準となるのが審査金利と返済負担率です。

審査金利は、

金融機関が、住宅ローン審査で借入可能額を算出するための金利です。

将来の金利上昇を踏まえ、実行金利(実際に契約者に適用される金利)より高く設定されています。

返済負担率は、

税込の年収に対して、住宅ローンの年間返済額が占める割合をいいます。

例えば、年収700万円で審査金利3.5%、返済負担率35%とすると、借入可能額は4,940万円になります。

金融機関によって審査金利・返済負担率が違う

ただ、住宅ローン審査を基準にするにしても、金融機関によって審査金利も返済負担率(上限)が異なります。

民間金融機関では、審査金利や返済比率は、基本的に公表されていません。

金融機関によって、住宅ローン返済リスクに対する考え方は違いますが、一般的に次のような基準と言われています。

【審査金利】

3~4%

【返済負担率】

年収400万円以上:35%

年収400万円未満:30%

また、住宅金融支援機構のフラット35では、審査金利は当月の適用金利となっています。

金利は毎月の金融情勢によって変わる可能性がありますので、審査金利も毎月変わる可能性があります。

そして、フラットの場合、返済負担率は年収によって以下の通りとなっています。

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 返済負担率 | 30%以下 | 35%以下 |

フラットご利用条件(住宅金融支援機構)

つまり、住宅ローン審査を基準に予算を判断するにしても、

住宅ローン審査を受ける金融機関によって結果は異なる

ということです。

また、返済負担率は返済期間で変わります。

購入時の年齢、想定する返済期間によっても、審査結果に違いがでます。

借入可能額と返済可能額は違う

また、住宅ローン審査によって算出する借入可能額は、金融機関の基準に沿って算出された融資可能な金額つまり、借入可能額です。

ただ、借入できる金額が無理なく返済できる金額とは限りません。

借入可能額と返済可能額は違う

家賃を基準に決める

次に、購入前の家賃を目安に予算を決めるという方法です。

つまり、家賃の返済ができている点から、住宅ローンや管理費、修繕積立金なども踏まえつつ、毎月の住宅ローン返済額を算出する方法です。

こういった考え方をする方は少なくありません。

不動産の広告、ポータルサイトでも、

- 家賃並みの支払いで家が買える…

- 毎月の返済額は家賃と変わりません…

とった文言を見受けます。

ただ、マイホーム購入の前後で家計の状況は変わります。

例えば、マンションを購入する場合、

| 賃貸マンション | マイホーム購入後 |

|---|---|

| 家賃 | 住宅ローン返済 |

| 管理費 | 固定資産税 |

| 駐車場代(車保有) | 管理費 |

| 更新料 | 修繕積立金 |

| 火災保険料 | |

| 修繕費の積立 | |

| 駐車場代(車保有) |

家賃と同程度の負担を、住宅ローン返済や維持費と考えるかによっても変わります。

ただ、今家賃の負担で問題なく生活していても、マイホーム購入後、ローン返済は20年、30年と続きますし、その間家計支出も変わります。

ですので、購入時点の状況だけで判断することになる可能性があります。

世帯年収650万円の予算をシミュレーション

ここまで、年収倍率、住宅ローン審査、家賃を基準に予算を決める方法について解説しました。

ここでは、事例をもとにそれぞれ予算でどれくらい違いが出るかを試算してみました。

返済期間35年の場合

<事例1:中古マンション購入>

【年齢】35歳

【世帯年収】650万円

【返済期間】35年(70歳完済)

この場合のそれぞれのマイホーム予算は以下の通りです。

| 算出方法 | 借入可能額 |

|---|---|

| 年収倍率 (全国平均値) | 3,770万円 |

| 住宅ローン審査① (民間銀行) | 4,580万円 |

| 住宅ローン審査② (フラット35) | 5,750万円 |

| auじぶん銀行 シミュレーション | 5,100万円 |

【試算条件】

※年収倍率は5.8倍

※民間銀行の審査金利3.5%、返済負担率35%

※フラット35 審査金利1.96%(融資率9割以下)

2023年3月時点

※auじぶん銀行は変動金利 でそれぞれ算出

※住宅ローン以外の借入はない前提

返済期間30年の場合

返済負担率は、返済期間によって変わりますので結果も違ってきます。

下記は、40歳で購入し、返済期間を30年とした場合です。

<事例2:中古マンション購入>

【年齢】40歳

【世帯年収】650万円

【返済期間】30年(70歳完済)

| 算出方法 | 借入可能額 |

|---|---|

| 年収倍率 (全国平均値) | 3,770万円 |

| 住宅ローン審査① (民間銀行) | 4,220万円 |

| 住宅ローン審査② (フラット35) | 5,150万円 |

| auじぶん銀行 シミュレーション | 4,410万円 |

auじぶん銀行の借入可能額の試算(HP)も併せて比較しましたが、算出方法によって、結果は大きく異なります。

また、年収倍率以外は、返済期間によっても、結果は大きく変わります。

ライフプラン・キャッシュフロー

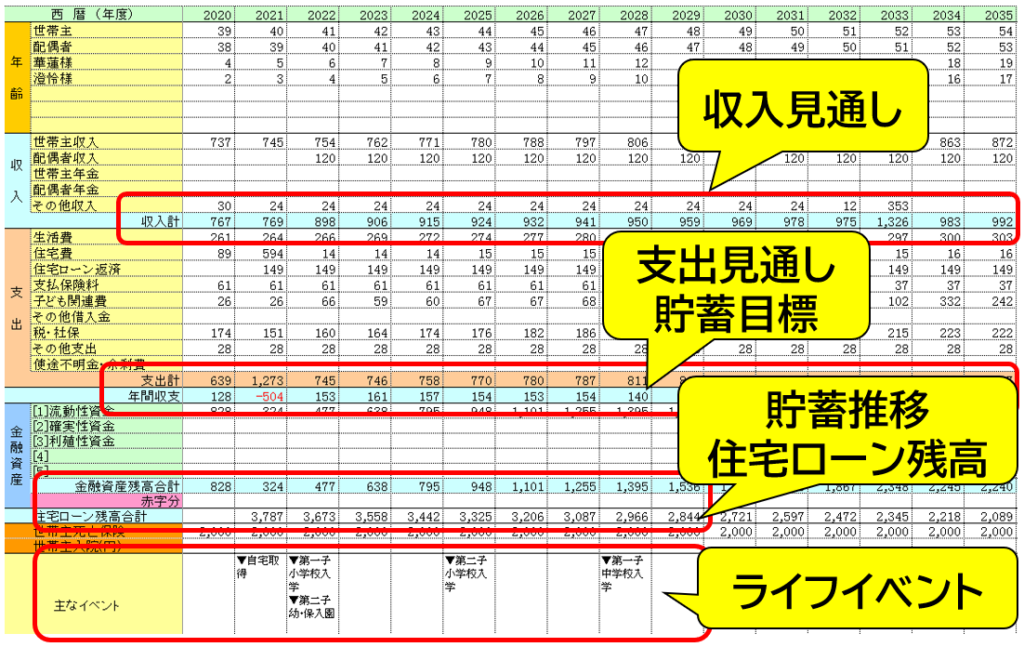

最後に、マイホーム予算を算出する方法として、ライフプラン・キャッシュフローを作成する方法をお伝えします。

ライフプランとは?

ライフプラン

収入や支出、貯蓄など家計の状況をライフイベントに合わせて客観的にあらわすもの

簡単にいうと、家計のお金の流れを長期の視点で把握するものです。

ライフプランから予算を算出する方法は、

購入後の毎月のローン返済やさまざまな維持費なども踏まえ、

- 購入後の家計の収支

- 購入後の貯蓄の推移

などからマイホーム予算を算出する方法です。

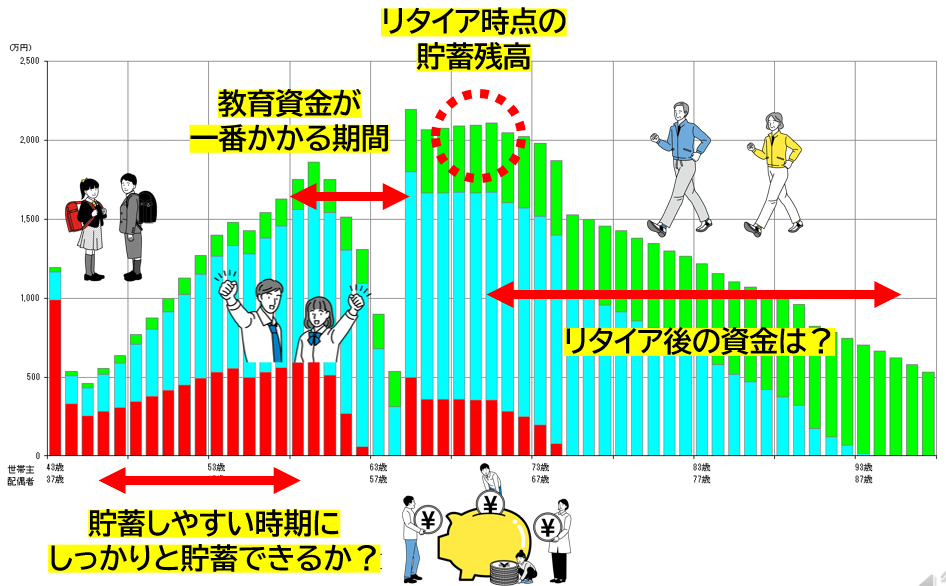

年間収支と貯蓄推移

マイホーム予算を判断する上で最も必要な指標は貯蓄推移です。

・現役期間に貯蓄推移に問題がないか

・リタイア時点で必要な老後資金を準備できるか

こういった点からマイホーム予算や借入金額を逆算するイメージです。

同時に、その貯蓄を確保するために、購入後、毎月あるいは毎年どれくらいの貯蓄が必要かを知ることができます。

毎月のローン返済や維持費の負担が大きく、必要な貯蓄ができない

このような場合予算を見直す必要があるかもしれません。

また、1人1人家計の状況や家族構成は異なります。

ライフプラン・キャッシュフローは、1人1人の状況を反映させて予算を算出できる点が最大の強みと言えます。

マイホーム予算を決めるベストな方法は?

ここまでマイホーム予算の決め方について解説してきました。

では、結局どの方法がベストなの?という質問に対して、見解をお伝えさせて頂きます。

まず、年収倍率については、予算を知る上ではほとんど意味がないと考えます。

また、住宅ローン審査は、借入可能額であり無理なく返済できる予算ではありません。

そのため、毎月の返済額や維持費が厳しくなる前提で調整する必要があります。

家賃を基準に判断する方法については、1つの目安にはなりうると思います。

ただ、これもやはり、1人1人住宅ローン返済額以外の維持費も踏まえて慎重に判断する必要があります。

そして、ライフプランキャッシュフローで予算を算出する方法は、この中では一番信頼性が高いと考えられます。

やはり、1人1人の収入や支出だけでなく家族構成などを反映できる点は強いと思います。

但し、ライフプランは長期の視点で判断するものです。

購入後の収入、支出の見通しが楽観的過ぎたり、精度が悪いと違う結果が出てしまいますので注意が必要です。