投稿日:2020年7月1日 | 最終更新日:2024年11月21日

年齢や家族構成、物件によって予算は変わる

無理のないマイホームの予算は1人1人違います。

予算を算出する上で、収入は大きな基準です。

ただ、収入以外の面でも予算に影響を与えるものはあります。

この記事では、

・住宅を買う年齢

・家族構成

・購入物件

の違いが、マイホーム予算にどのように影響するかをライフプランを作成してシミュレーションしてみました。

また、ライフプランから算出した予算と住宅ローン借入可能額の違いを比較しました。

予算設定、資金計画の参考にして頂ければと思います。

ライフプランから予算を算出する

ライフプランの良いところは、

・1人1人の個別事情を反映できる

・長期の視点で家計の状況がわかる

です。

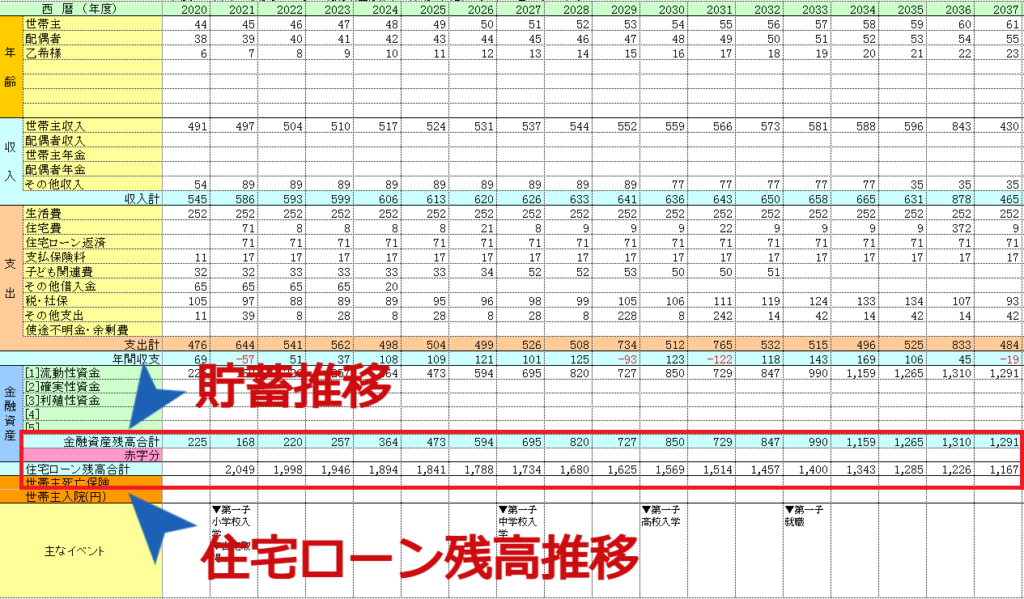

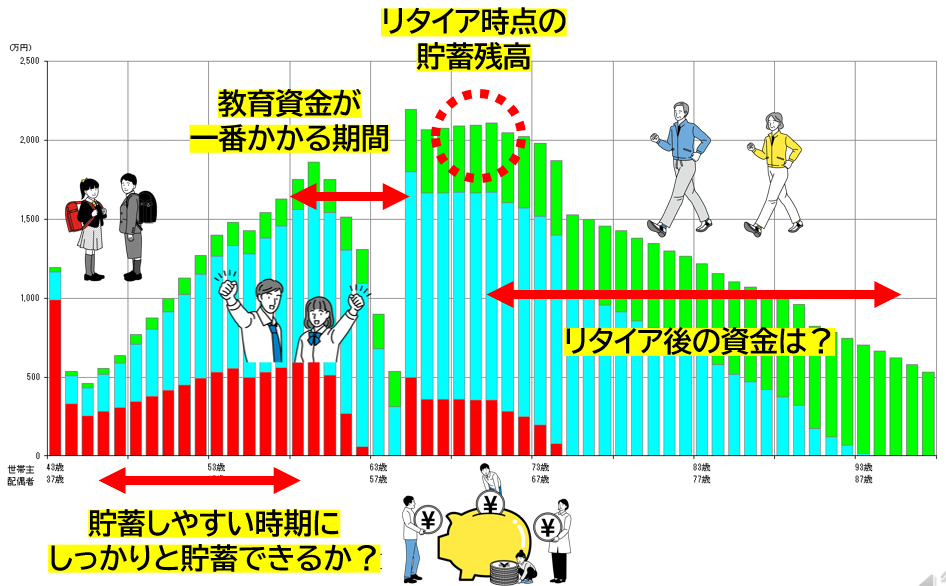

貯蓄推移からマイホーム予算を判断

ライフプランから予算を判断する際に最も重要な基準が、

購入後の貯蓄推移です。

・現役時代の貯蓄がショートしない

・老後に必要な貯蓄が確保できる

ライフプラン・キャッシュフロー作成時の前提条件はさまざまあります。

今回のシミュレーションでは、貯蓄額や収入の推移など諸条件は同じ前提です。

年齢別シミュレーション

◎事例

【家族構成】4人家族(子供2人)

【年収】600万円

【物件】一戸建て購入

【リタイア】65歳想定

今回比較する上で、65歳リタイア時点の貯蓄残高を概ね2,000万円確保できる予算としました。

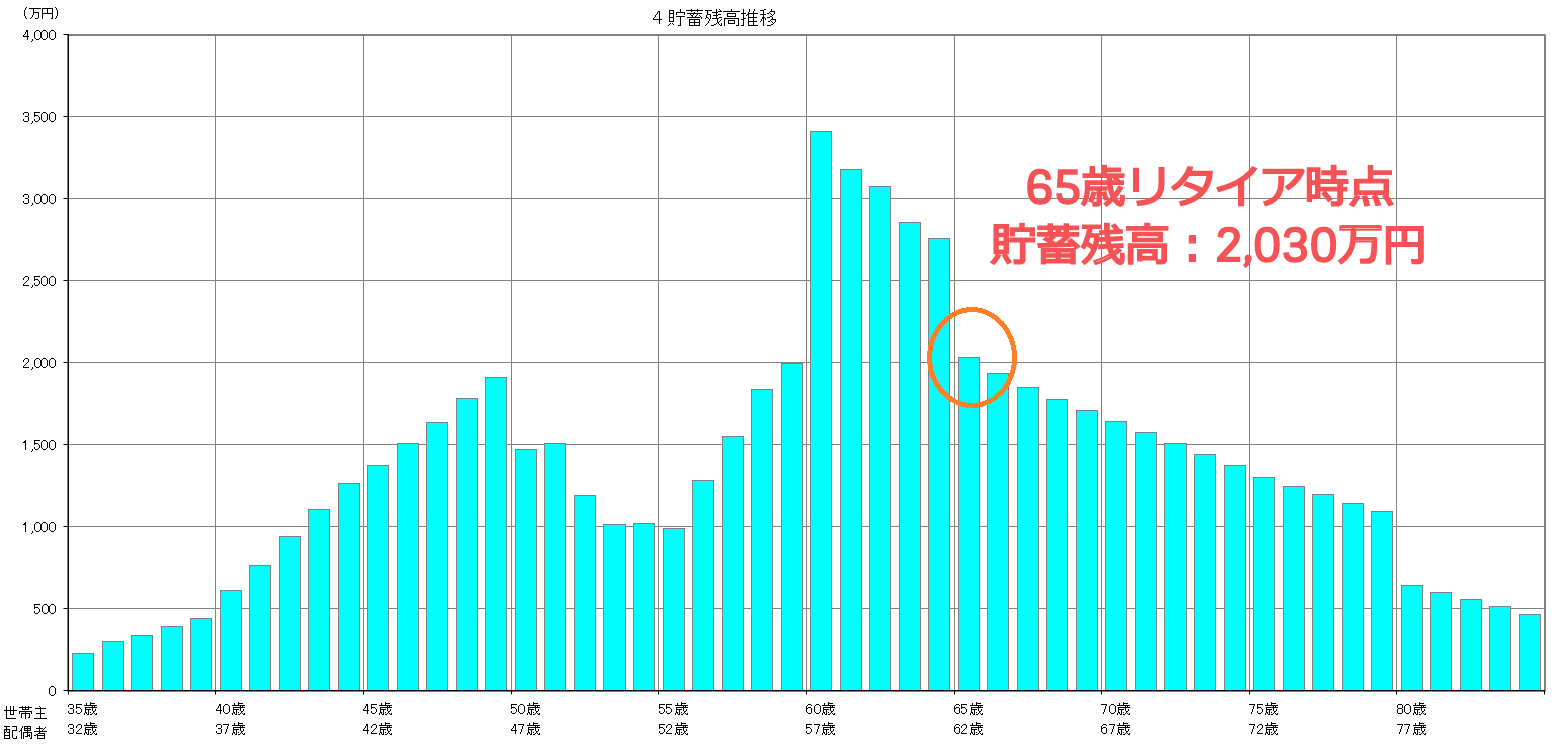

35歳で住宅購入した場合

35歳で住宅購入した場合の貯蓄推移のグラフです。

(横軸:年齢、縦軸:貯蓄額)

住宅購入予算として、

3,900万円までが無理のない予算

となりました。

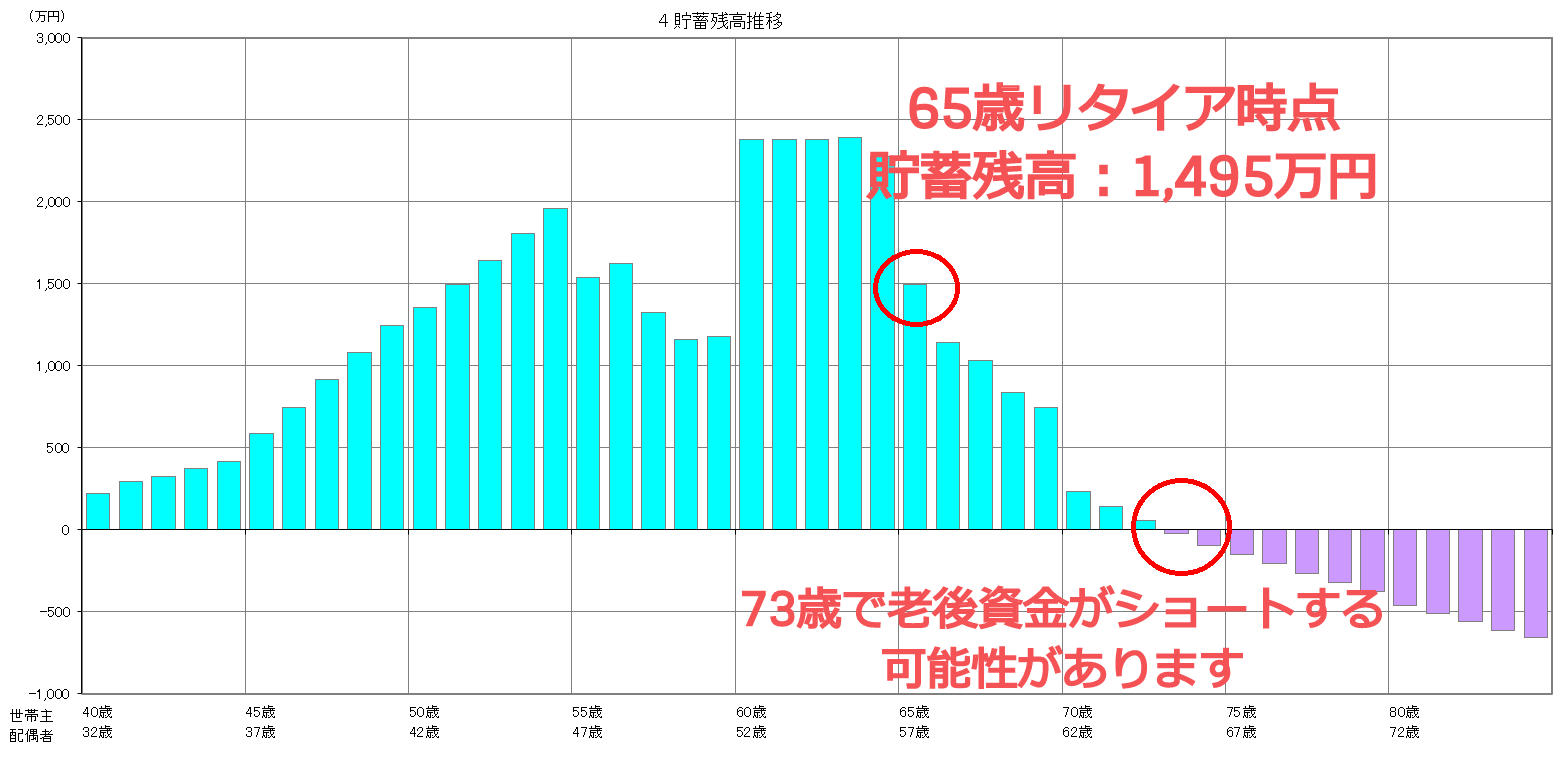

40歳で住宅購入した場合

同じ条件で、購入時の年齢が40歳の場合、

リタイア時点の貯蓄残高が1,495万円となり、

35歳の場合と比べて500万円ほど少なくなりました。

そして、73歳付近で老後資金がショートする可能性があります。

40歳で購入する場合、

3,500万円までが無理のない予算

となりました。

購入時の年齢が5歳の差でこれだけの違いが出るのか?

と思われるかもしれません。

これは、65歳リタイア時点までの総収入の違いからこの違いになっています。

確かに、5年の違いですが、収入に対する予算や返済負担率によってこういった差は出ることがあります。

家族構成別のシミュレーション

次に、家族構成の違いによるマイホーム予算のシミュレーションの比較です。

事例の家族構成(子ども2人)と異なり、

子ども3人(5人家族)と子ども1人(3人家族)で比較してみました。

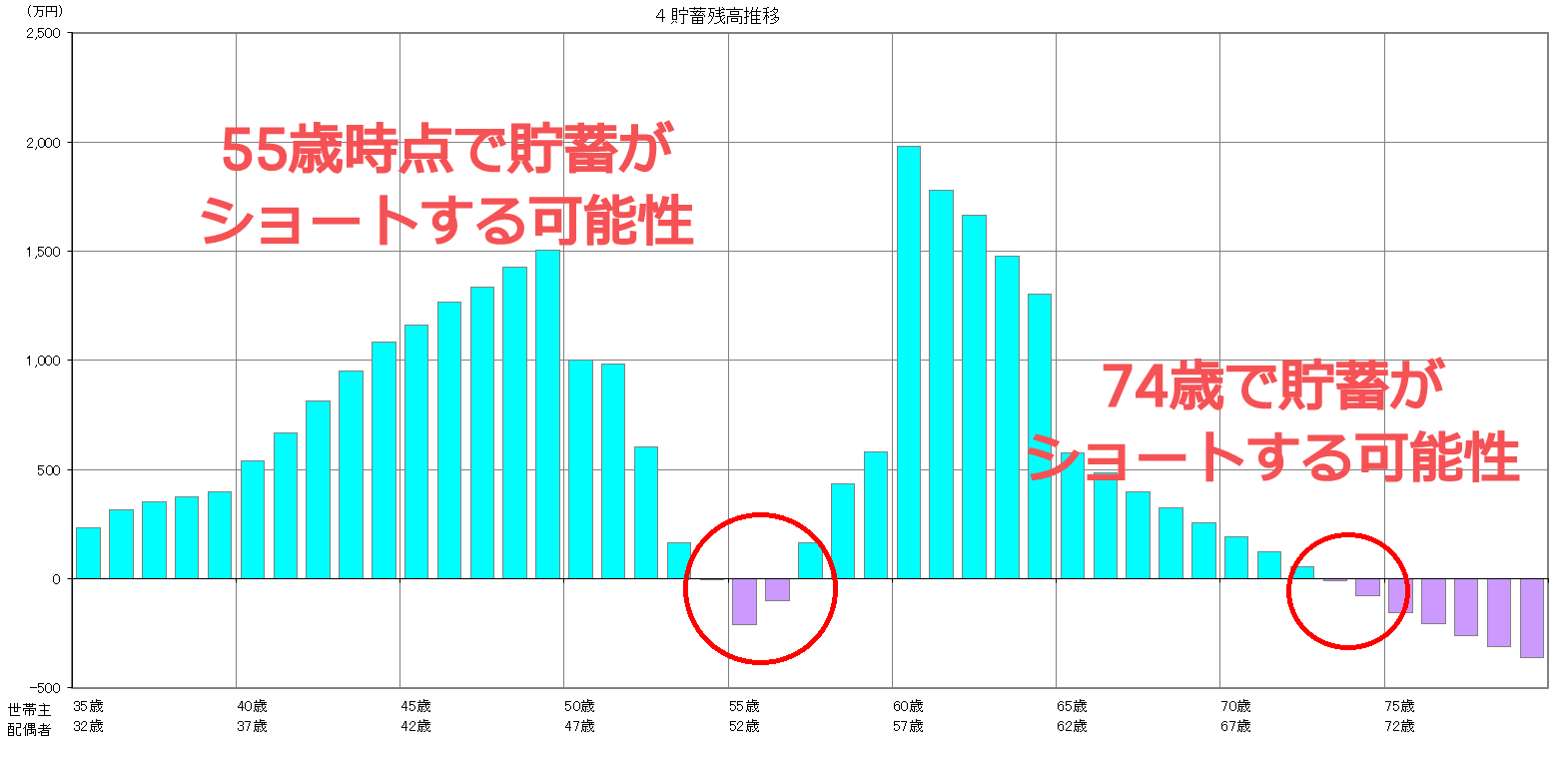

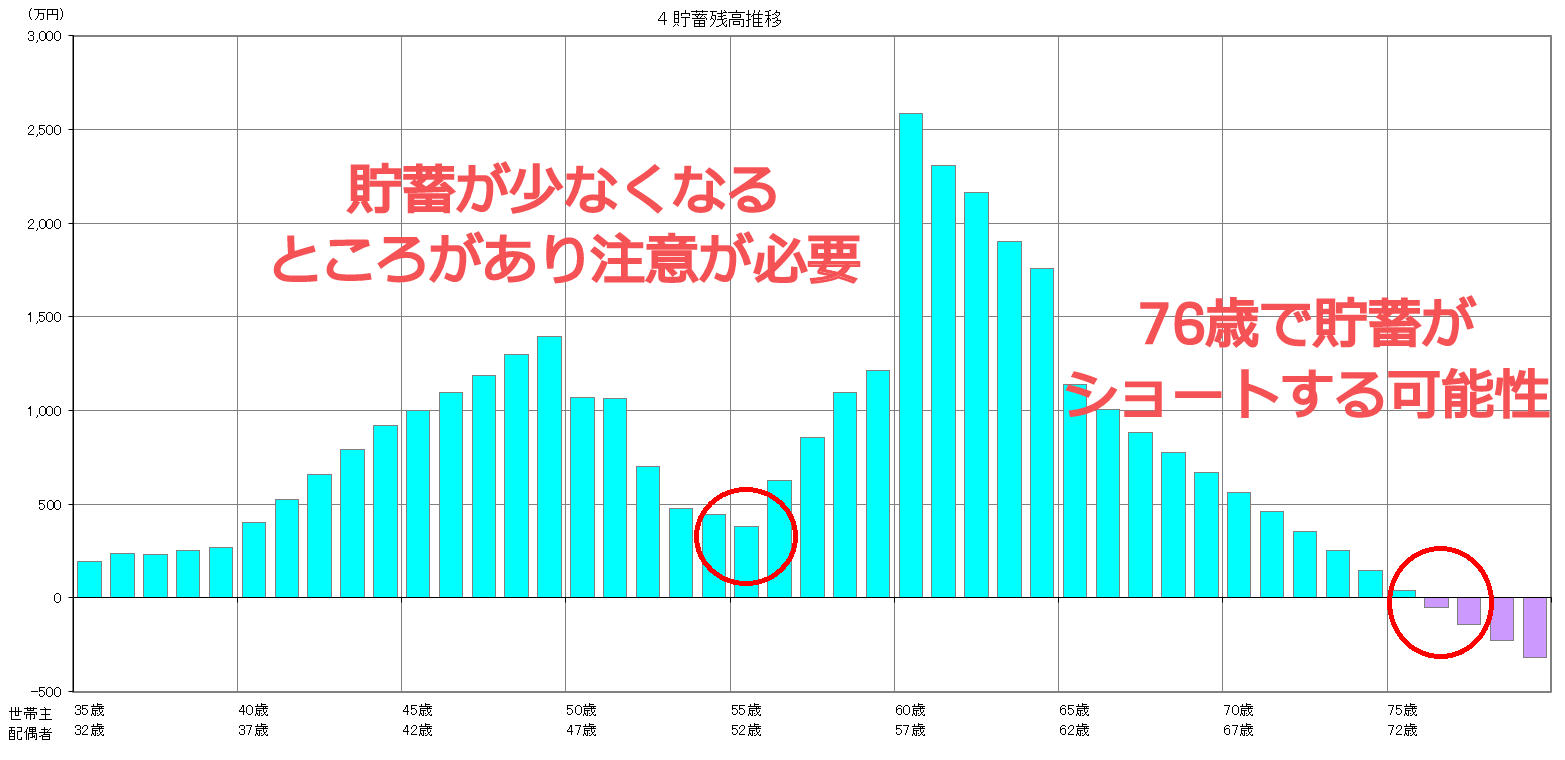

子ども3人の場合

子ども2人のときと同じ予算(3,900万円)で購入した場合、

現役時代の55歳時点で貯蓄がショートする可能性があります。

また、74歳時点で貯蓄がショートする可能性があります。

お子様の数が増え、生活費や教育費が増えたことが要因です。

教育費はの支出は、高校から大学卒業にかけて最も多くなります。

この期間、貯蓄を取り崩す形となる方も少なくありません。

子ども3人の場合、子ども2人の場合の予算(3,900万円)より700万円少ない

3,200万円までが無理のない予算

となりました。

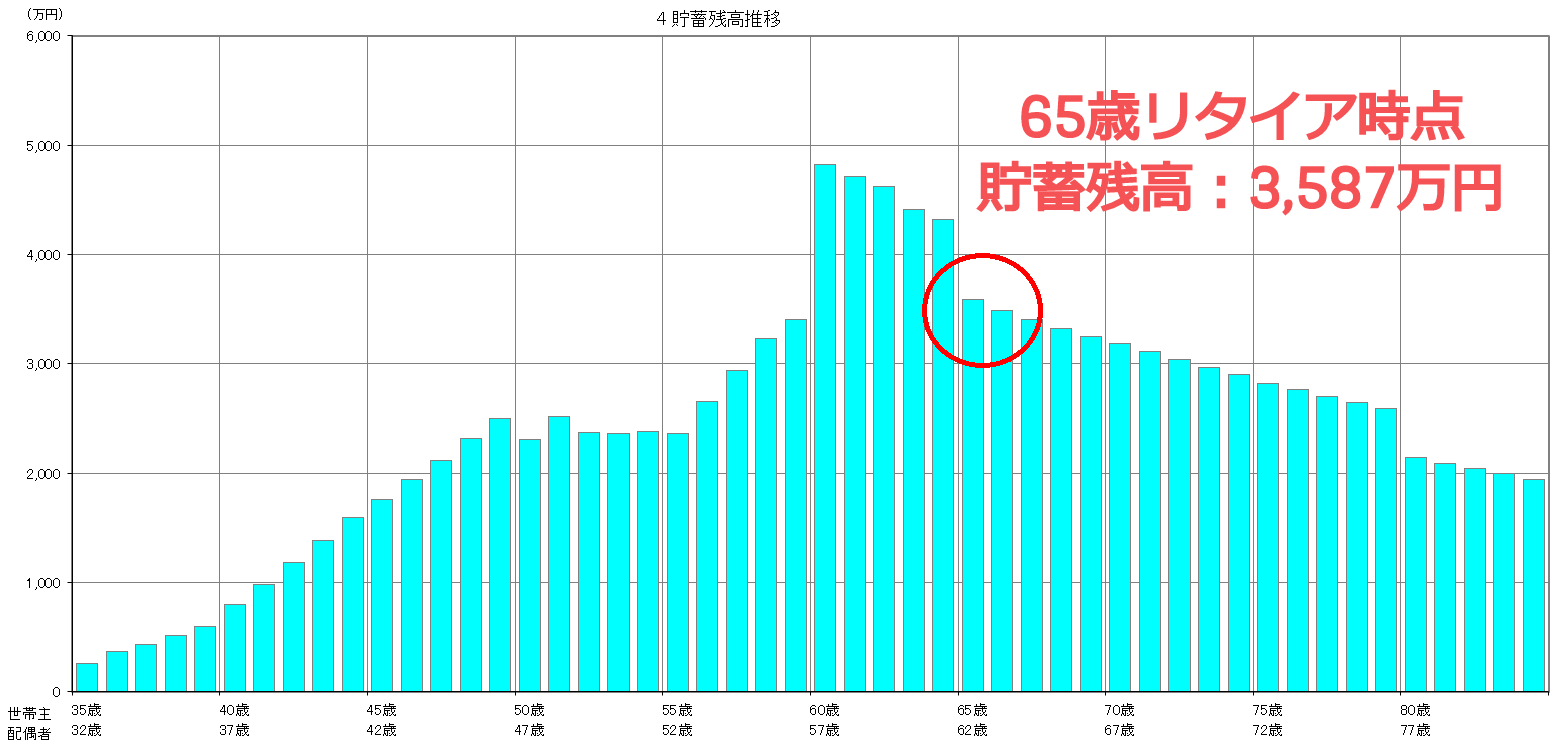

子ども1人の場合

次は、子供1人の場合の貯蓄推移です。

65歳時点の貯蓄残高が、子供2人の場合より1,500万円ほど増えて(3,587万円)、余裕があるマイホーム購入計画となっています。

この場合、住宅購入予算として、

4,900万円までが無理のない予算

となりました。

(65歳時点で2,239万円の貯蓄を維持できる見通し)

購入物件別のシミュレーション

事例では、一戸建て購入を前提としていますが、同じ予算でマンションを購入した場合との比較になります。

マンション購入の場合

この場合、リタイア後76歳くらいで貯蓄がショートする可能性があります。

この違いは、一戸建てとマンションの維持費の違いから来ています。

マンションの場合、

・管理費、修繕積立金

・車を保有する場合の駐車場代

が必要です。※一戸建て購入は駐車場付きを想定

もちろん一戸建てでも修繕費用は必要ですが、維持管理費用を考えると、同じ購入価格でも一戸建てよりマンションのコストが大きくなることが多いです。

その結果、ライフプランで長期の視点で予算を算出すると違いが出ることになります。

この場合、住宅購入予算として、

3,300万円までが無理のない予算

となりました。

これまでの結果をまとめると以下のようになります。

| 年齢 | 子ども | 物件 | 購入予算 |

| 35歳 | 2人 | 一戸建て | 3,900万円 |

| 40歳 | 2人 | 一戸建て | 3,500万円 |

| 35歳 | 3人 | 一戸建て | 3,200万円 |

| 35歳 | 1人 | 一戸建て | 4,900万円 |

| 35歳 | 2人 | マンション | 3,300万円 |

購入時の年齢や子供の数、購入物件によって、購入予算にこれくらいの差がでました。

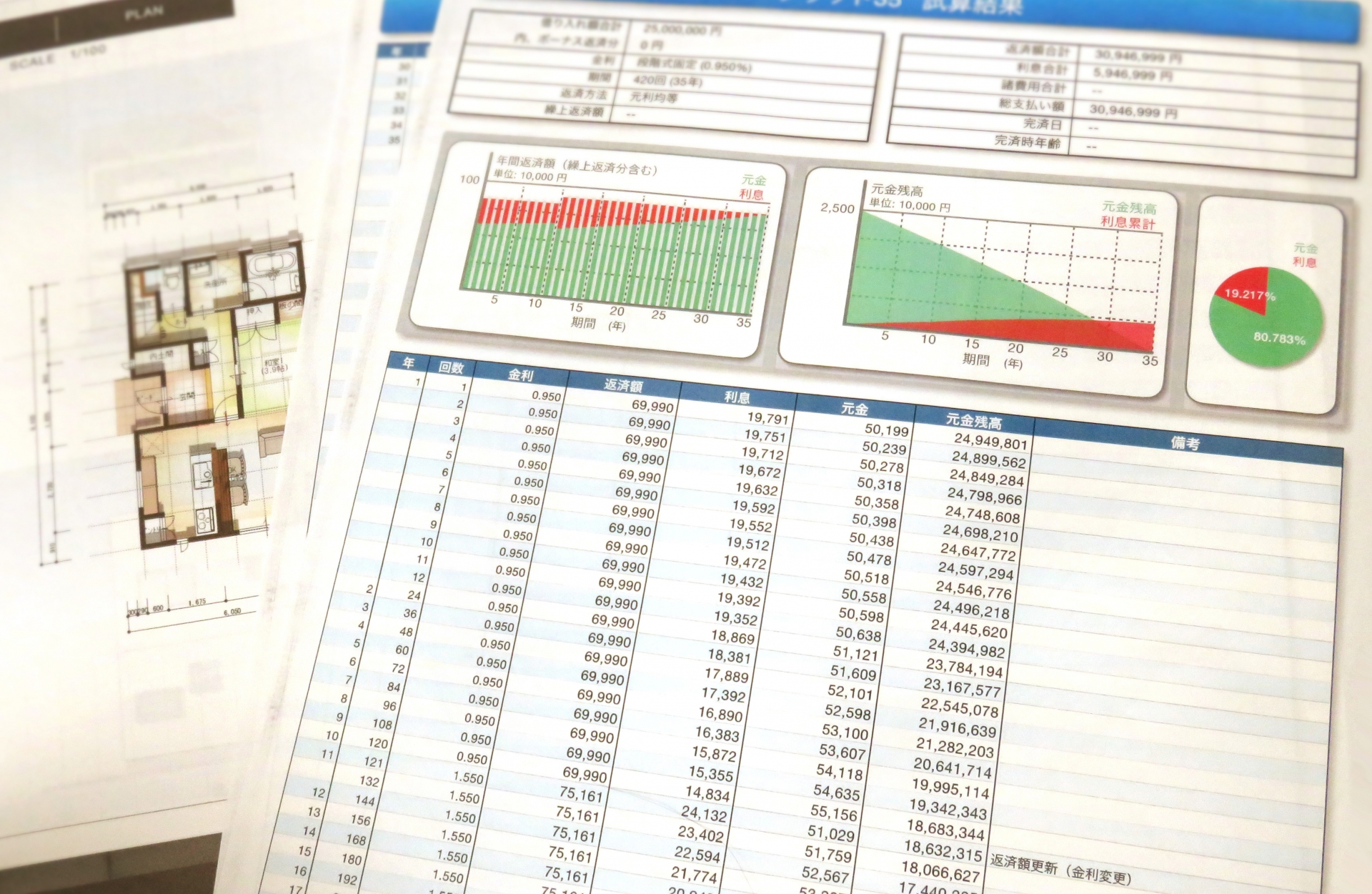

住宅ローン借入可能額との違い

ここまでライフプランを作成し、条件によって予算の違いを見てきました。

最後に、これらの予算と住宅ローン借入可能額とどれくらい違うかを比較してみました。

年収600万円・返済期間35年の借入可能額

さきほどの事例と同じ、

・年収600万円

・返済期間35年

とした場合、借入可能額はいくらかになるか、ネット銀行、都市銀行、フラット35で確認してみました。

auじぶん銀行の借入可能額

借入可能額:4,690万円

※金利タイプ:変動金利(0.41%)の場合

りそな銀行の借入可能額

借入可能額:4,350万円

※金利タイプ:変動金利(0.47%)の場合

フラット35の借入可能額

借入可能額:5,854万円

※金利:1.35%

(返済期間:21~35年、融資率:9割以下)の場合

ネット銀行、都市銀行、フラット35で違う結果が出ました。

こういった違いは、

金融機関によって審査金利や求められる返済負担率が違う

ことによります。

※返済負担率とは、

年収に対して年間返済額が占める割合をいいます。

シミュレーションする金融機関で変わる

審査金利は、将来の金利上昇も想定して、実際の実行金利より高い3%、3.5%といった設定になっており、金融機関で違います。

また、フラットは、適用金利(2021年6月であれば1.35%)を審査金利としています。

さらに、返済負担率も金融機関によって違います。

都市銀行などでは、35%~40%未満といった設定(年収400万円以上の場合)になっていることが多いです。

このように審査金利も返済負担率も違うため、

借入可能額は、

どの金融機関で審査するかで変わります

住宅ローン借入可能額と返済可能額は違う

各金融機関の借入可能額は以下のとおりです。

- auじぶん銀行(4,690万円)

- りそな銀行(4,350万円)

- フラット35(5,854万円)

一方、ライフプランから算出した予算は、

3,900万円でした。

この違いは、シミュレーション方法の違いもありますが、

借入可能額か返済可能額の違いともいえます。。

・金融機関が貸せる金額

・無理なく返済できる金額

は違うということです。

まとめ

ここまで同じ収入でも、マイホーム予算が、

・購入時の年齢

・家族構成

・購入する物件

で変わる点、住宅ローンの借入可能額との違いをみてきました。

マイホーム予算が大きく違ってしまうと、家を買った後の生活が楽しくない、ローン返済の負担が大きいとなると本末転倒です。

予算を決める参考にして頂ければと思います。