投稿日:2023年9月16日 | 最終更新日:2024年11月21日

はじめに

金融緩和政策を背景に、住宅ローン金利は低金利の状況が続いていますが、昨年12月には長期金利の実質値上げがありましたし、今月も0.7%台まで上昇しました。

多くの人が選ぶ変動金利タイプは、短期金利に連動し現時点では影響はありませんが、今後金利上昇の可能性も踏まえなければならないとすると、住宅ローン選びはこれまで以上に慎重に行う必要があります。

毎月の返済額・総返済額を最小限にする

無理なく確実に返済できる

株式会社トイントさまが記事管理する節約トイントの記事に執筆(総返済額とリスクを最小限!後悔しない住宅ローンの選び方)しました

住宅ローンを返済できても、返済が厳しく貯蓄できない、趣味や家族旅行にまわせるお金がないとなると何のためのマイホーム購入だったのかとなりかねません。

不動産売買仲介を通じて120組以上のライフプラン、住宅ローンの提案をしてきた住宅・不動産専門のファイナンシャルプランナーが、「住宅ローン選びで後悔しない」「借り過ぎない」ためのポイントを徹底解説します。

・住宅ローンを借りた人は何で後悔してる

・住宅ローンで後悔する理由と後悔する人の特徴

・住宅ローンで後悔したときの対処法

・年収600万円・住宅ローン4000万円は後悔する?

これから住宅ローンを検討する人は是非参考にしてください。

住宅ローンを借りた人は何で後悔してる?

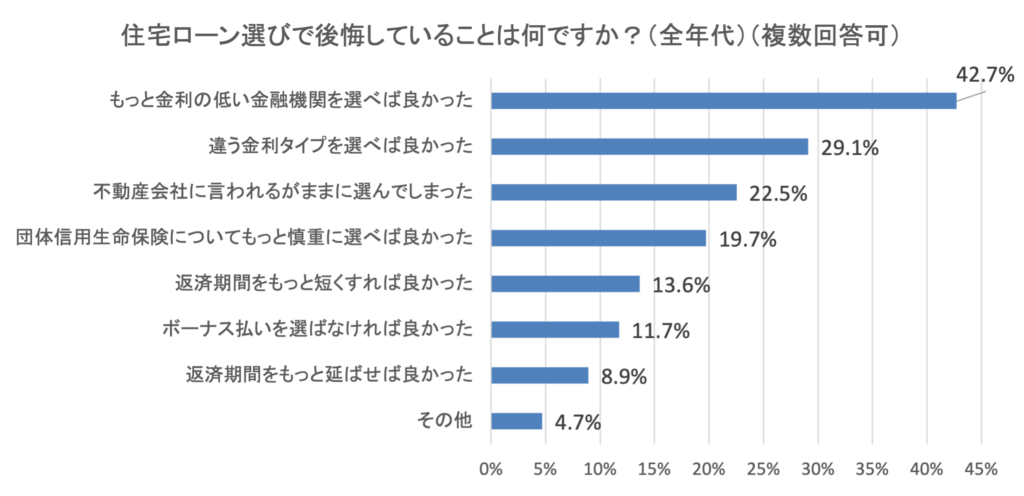

住宅ローンを借りた人は何で後悔しているか、株式会社MFSさんが調査した「住宅ローン選びの後悔」の調査結果を元に紹介します。

住宅ローンで後悔していること

住宅ローンで後悔した人の割合は全体の44%と全体の半数近くになります。

図表1は住宅ローンで後悔していることの調査結果です。

引用:「住宅ローン選びの後悔」アンケート調査結果(株式会社MFS)

後悔①:もっと金利の低い金融機関を選べばよかった

住宅ローンはネット銀行からメガバンク、地方銀行などさまざまな金融機関が取り扱っていますが、金融機関によって力を入れている金利タイプは異なります。

また、地方銀行などで特定の金利タイプや団信の内容に力を入れている金融機関など、地域によってネットの比較サイトやランキングサイトには掲載されていないお得な金融機関もあります。

一般の方が、金利が有利な金融機関を見つけ切れていないことが分かります。

後悔②:違う金利タイプを選べば良かった

いま、変動金利を選ぶ方が8割近くになります。

変動金利以外に全期間固定金利タイプ、固定期間選択型金利タイプがあり、固定期間選択型は当初の固定期間が2年~20年までいくつかの種類があります。

金利タイプは、金利差、金利上昇のリスクの許容度、貯蓄等の経済状況などから判断すべきですが、なかなか判断が難しいこともあります。

令和4年度 民間住宅ローンの実態に関する調査(国土交通省)

後悔③:不動産会社に言われるままに決めてしまった

調査では、約6割の方が不動産会社おすすめの商品を選び、約4割の方が後悔しています。選んだ金融機関後悔しているのか、団体信用生命保険(以下「団信」)や返済期間など契約内容に後悔しているのかは分かりませんが、不動産会社は提携商品を中心にすすめますので、それが最適ではなかったこともあるでしょう。

後悔④:団体信用生命保険についてもっと慎重に選べば良かった

低金利の現状で各商品の金利差は小さくなっていますので、金融機関は金利以外の部分、特に団信の特約に力を入れることで他行との差別化を図ろうとしています。

ただ、団信特約はがん保険や医療保険と同様に、保障内容や給付条件、上乗せ金利など複雑で、プロの方でもよくわかっていない方もいます。

その一方、特約保険料が金利上乗せだと、ローン返済期間中解約できませんので、慎重に判断しないと後悔します。

後悔⑤:返済期間をもっと短く、あるいは伸ばせばよかった

返済期間は35年である必要はありません。

借入時、完済時の年齢、毎月の家計への負担などシミュレーションしながら決めるべきですが、あまりこだわらずに決めてしまう人もいます。

返済期間を短くしすぎると返済の負担感が大きく、節約や我慢が増え、生活自体が楽しくない、苦しいとなる可能性もありますし、期間が短い分返済負担率も上がりますので住宅ローンの審査にも影響します。

一方、返済負担率が長すぎると総返済額が増えるとともに、現役世代は楽でもリタイアや再就職時の住宅ローン残高が想定以上に残るということもあり得ます。

返済負担率

年収に対する年間の住宅ローン返済が占める割合

後悔⑥:ボーナス払いを選ばなければよかった

ボーナス払いを選ぶことで毎月の返済額を少なくできますが、会社や個人の業績の影響を一番受けやすいのもボーナスです。

ボーナス払いを選ぶ代わりにボーナス月に繰り上げ返済をすれば同じ効果を得られます。安易に返済方法を決めてしまうと後悔につながります。

資金計画を考えるときも、ボーナス返済なしで毎月の住宅ローン返済額を検討すべきでしょう。

住宅ローン借り過ぎで後悔している人

住宅ローン選び以前に借り過ぎた結果、家計への負担が大きくなりすぎて後悔してしまうことがあります。

図表2は、住宅ローン返済の負担感を調査したものです。

| 注文 住宅 | 分譲 住宅 (戸建て) | 分譲 住宅 (マンション) | 中古 住宅 (戸建て) | 中古 住宅 (マンション) | |

|---|---|---|---|---|---|

| 非常に 負担感がある | 7.7% | 11.6% | 4.7% | 7.1% | 6.3% |

| 少し 負担感がある | 57.5% | 50.5% | 46.5% | 47.6% | 48.1% |

| あまり 負担感はない | 28.3% | 28.8% | 36.6% | 33.5% | 34.8% |

| まったく 負担感はない | 5.8% | 5.6% | 8.1% | 10.6% | 9.5% |

令和4年度 住宅市場動向調査(国土交通省)

物件によってばらつきはありますが、「非常に負担感を感じている人」は10%弱程度、「少し負担を感じている人」は割合的に最も多く約半数にのぼります。

低金利の変動金利タイプを借りている人が半数以上を占めるなか、それでも一定数の人は返済に負担感を感じているといえます。

住宅ローンで後悔する理由と後悔する人の特徴

ここからは住宅ローンで後悔する理由や特徴について解説します。

住宅ローン借り過ぎで後悔

住宅ローンを借り過ぎて後悔するのは、借入金額が大きいだけでなく、住宅ローン返済が家計に与える負担が予想以上に大きかったことが考えられます。

- 収入と支出の見通しが甘かった

- 維持費の見通しが甘かった

- ペアローンや収入合算で借り過ぎ

- オーバーローンで後悔

- 住宅ローン控除の理解不足

収入と支出の見通しが甘かった

収入や支出の見通しが甘いと購入後、後悔することになります。

家を買う前と買った後では家計の支出は変わりますし、子どもの成長や数が増えることで生活費や教育費の支出も当然変わります。

一方の収入については、個人差はあるものの正社員といえども上昇し続ける経済状況かというとそうではありません。

金利が上昇した場合も含めて、収入、支出についてより現実的な見通しをもつことが大切です。

特に、ペアローンや収入合算の場合、出産や育児休業、配偶者の転職など世帯収入の見通しには注意が必要です。

収入には、年収だけでなく「リタイアまでの総収入」という考え方もあります。

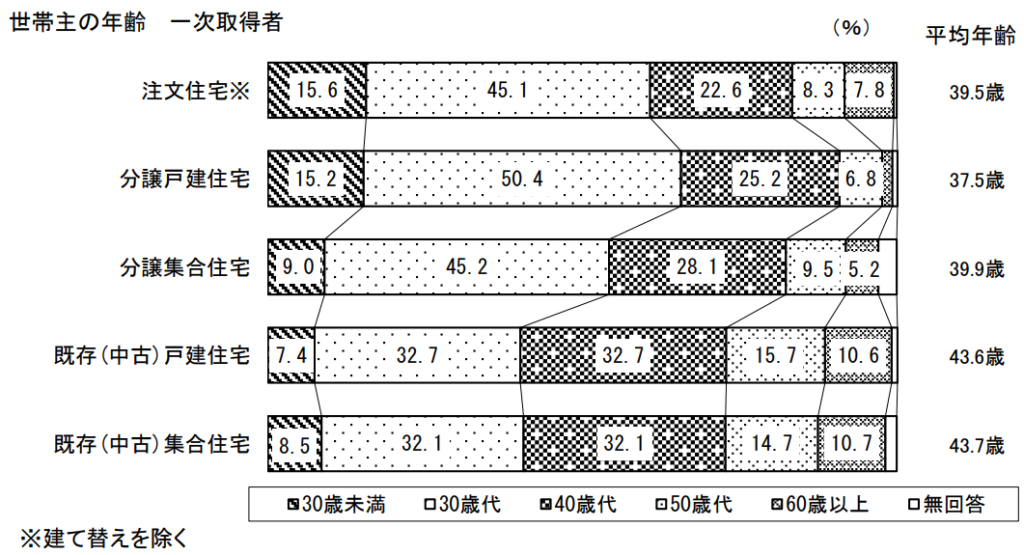

図3は、物件種別の住宅購入年齢を表したものです。

令和4年度 住宅市場動向調査(国土交通省)

平均すると住宅を購入する年齢はおよそ40歳くらいです。

ここから現役期間が何年あるか、何歳まで働くかなど人それぞれのライフプランによりますが、それによって現役世代の総収入は大きく変わり、ローン完済までの負担感が違ってきます。

図表4は、4,000万円を借りた場合の購入時の年齢と住宅ローン残高の推移を比較したものです。

※返済期間35年・元利均等返済

| 購入時の年齢 | 60歳時 | 65歳時 | 70歳時 |

|---|---|---|---|

| 40歳 | 1,886 | 1,289 | 660 |

| 30歳 | 660 | 0 | - |

繰り上げ返済はない前提ですが、購入時の年齢によって60歳以降の住宅ローン残高はこれくらい違い、完済までの負担感も変わります。

維持費の見通しが甘かった

家は維持管理が必要な資産です。維持費の見通しが甘いと住宅ローンを借り過ぎてしまったとなりかねません。

固定資産税

リフォーム・メンテナンス費用

火災保険料

管理費

修繕積立金

駐車場 など

一戸建てかマンション、新築か中古かによって、維持費やメンテナンスが必要となる時期が変わります。

住宅ローン以外の費用がどれくらいかかるかをしっかりと確認する必要があります。

修繕積立金はマンションの大規模修繕などを目途に上がっていくと想定していたほうがいいです。

できれば住宅ローンの返済負担率だけでなく、維持費を含めた住宅コストの返済負担率を考えると、購入する物件の予算や借入金額の検討に役立ちます。

【例】住宅ローン返済負担率と住宅コストの負担率の違い

・中古マンション購入

・年収600万円として試算

住宅ローンの返済負担率:20%

住宅ローン返済:10万円/月

住宅コストの返済負担率:29.3%

住宅ローン返済:10万円/月

固定資産税:12万円/年

火災保険料:2万円/年

管理費:12万円/年

修繕積立金:15万円/年

駐車場代:15万円/年

住宅ローンの返済負担率が20%に対して、

住宅コストの負担率は29.3%と、およそ1.5倍になります。

ペアローン・収入合算で借り過ぎ

ぺローンや収入合算は、借入金額を増やせる点はメリットですが借り過ぎると後悔します。

確かに、家を買うためにはその地域に応じた相場があり必要資金が必要ですので、その資金を準備できなければ望む家は買えません。

ただ…気を付けなければならない

家を買うことが目的化

一生に一度だから後悔しないように…

借入できるから返済もできるだろう

本来の目的は、家を買うことでよりよい生活環境を手に入れることのはずです。生活が苦しくなる、我慢や制約が増えると本末転倒ですし、最悪の場合家を手放すことにもなりかねません。

オーバーローンで後悔

オーバーローンは物件価格以上の借入をすることです。多くの金融機関では、土地、建物の費用だけでなく、諸費用やリフォーム費用などの借入ができます。

・将来、売却しにくくなる

・将来、借り換えしにくくなる

・金利上昇時の影響が大きい

購入後のどこかのタイミングで売却したい、住宅ローンを借り換えたいとなった場合、その時点の家の売却価格(担保価値)と住宅ローン残高が問題になります。

住宅ローン残高より高い価格で売れなければ、自己資金が必要あるいは売却できない可能性があります。

住宅ローンの借り換えについても同様のことがいえます。

諸費用含め物件価格以上の借入をすることは、借入時点でオーバーローンになっています。

物件にもよりますが、途中繰り上げ返済等をしない限り、売却時点でもそうなる可能性は高くなります。

住宅ローン控除の理解不足

住宅ローン控除は一定の条件のもと毎年の年末時点の住宅ローン残高の0.7%が10年あるいは13年控除される制度です。

税額控除ですので経済的メリットは大きく有効活用したいところです。

ただ、住宅ローン減税は複雑で、最大控除額と実際に控除される額は異なることも多く、控除額は、購入物件、住宅ローン残高、収入(所得税と住民税額)に左右されます。

住宅ローン減税を有効活用するために借入金額を増やしたほうがいいと考えられる方もいらっしゃいますが、その分借入時の諸費用や金利負担が増えています。

住宅ローン控除を有効活用するにしても、実際に控除される額はいくらか、住宅ローン控除と金利負担等を考えて借入金額を決める必要があります。

住宅ローンの選び方で失敗する理由

住宅ローンの選び方で後悔する理由について解説します。

・営業マンに任せすぎ

・金利だけで判断(団信選びで失敗

・金利タイプのメリット・デメリットの理解不足

営業マンに任せすぎ

1つ目は不動産会社うあ住宅会社の担当者に任せすぎて後悔するケースです。

1人の担当者に任せすぎるリスクは以下のようなものです。

- 提携ローンだけで決まる

- 住宅ローンに詳しくない担当者

- 変動金利だけをすすめられた

- ローンあっせんの手数料をとられた

提携ローンは手続き的にも営業マンの負担が少なくすすめやすいこともあり、住宅会社や不動産会社は、提携のローンを中心に提案しますがそれがベストとは限りません。

なかには提携ローン以外の住宅ローンについてはあまり知らない担当者もいます。

また、いろいろな金利タイプを検討したくても、返済額が少なくみえ、返済負担率が小さくなり審査的にも有利な変動金利や短期間の期間選択型の商品をすすめられることもあります。

住宅ローンに関わらず、1人の情報に頼り過ぎると後悔してしまうことはありますので、自分で調べる、確認ポイントをまとめるといったことも必要でしょう。

金利タイプのメリットデメリットを把握していない

変動金利、全期間固定金利、固定期間選択型、それぞれメリットとデメリットがあります。

金利タイプの判断は将来の金利動向も関係しますので判断は難しいのですが、変動金利の金利上昇の影響をシミュレーションし、固定金利タイプと比較することです。

また、固定期間選択型の金利タイプは、固定期間が終了したときに金利がどうなるかをしっかりと確認する必要があります。

特に固定期間選択型の主力である当初10年固定は、力を入れている金融機関も多いですが、借入時の金利だけでなく、固定期間終了時の金利をしっかり確認しましょう。

金利タイプで迷っている方はこちらの記事も参考にしてみてください。

金利だけで判断(団信信用生命保険選びで失敗)

現在のような低金利の時代は特に、金利だけで住宅ローンを決めると後悔します。

金利差が少ない分、団信の特約の保障内容、給付条件、上乗せ金利、民間の保険との比較などもあわせて住宅ローンを比較検討したほうがよいでしょう。

資金計画・住宅ローン返済計画で後悔する理由

資金計画は、自己資金あるいは頭金の額、住宅ローン借入金額を決めることです。

この資金計画や返済計画で後悔している人もいます。

・頭金を入れすぎ

・返済期間が短い、長すぎた

頭金を入れすぎ

住宅購入時に貯蓄をしっかりされている方は、借入金額、金利負担を減らすために自己資金を使われる方もいます。

ただ、頭金や自己資金を使い過ぎると、のちのち「組む必要のなかった車などローンを組むことになった」「手元資金が足りない」などの後悔につながる場合もあります。

最低でも生活費の6カ月〜1年生活できる資金は残すべきともいわれますが、購入後に必要となる資金をしっかり検討したうえで、住宅購入に活用する資金を決めることも大切です。

返済期間が短いあるいは長すぎた

返済期間は、住宅ローン契約時点では基本的には長く設定しておいてよいでしょう。

・繰り上げ返済で返済期間を短縮できる

・一部繰り上げ返済手数料がかからない(ネットで手続き等)

・日々の生活への住宅ローン返済の負担を大きくし過ぎない

・短くしすぎると住宅ローン審査で不利にはたらく

確かに、返済期間は短い方が総返済額が少なくなります。

ただ、この低金利の時代にそれがどれくらいの差であるかもシミュレーションしたほうがよいでしょう。

共有名義にして後悔

ペアローンや収入合算で住宅ローンを借入すると、その負担割合に応じた共有名義になります。

共有名義で不動産を購入するときの注意点はいくつかありますが、のちのち後悔しないように確認したうえで決める必要があります。

・自由に売却できない

・離婚後も共有者の住宅ローンが残る

・相続が発生した場合の権利関係が複雑になる

住宅ローン返済中に家を売りたいとなった場合も、売却は共有者全員の同意が必要です(民法251条)。

また住宅ローン借入後、離婚や相続などが発生した場合、権利関係が複雑になることもあります。

将来のことを想定するのは難しいですが、少なくとも共有名義にする負担やデメリットは理解しておいたほうがよいでしょう。

住宅ローン借入前に車を購入

住宅ローン借入前は注意すべき点がいくつかあります。

車や携帯電話の分割購入、滞納、引き落としミスなどがあると審査に影響します。

車や携帯電話の支払いは住宅ローン審査の返済負担率に含まれますので、借入可能金額はそれだけ減ります。

また、滞納や残高不足による引落不可等、程度や回数にもよりますが、借入そのものが難しくなることもありますので借入前は特に注意しましょう。

住宅ローンで後悔した場合の対処法

住宅金融支援機構のリスク管理債権の割合をみると、金額ベースですがおよそ3%程度の借入が返済不能もしくは住宅ローンの延滞が3カ月以上続いています。

では返済が厳しい、できないとなった場合にどのような対処法があるのでしょうか。

2022年度リスク管理債権の状況(住宅金融支援機構)

全国銀行協会のカウンセリングサービス

全国銀行協会は、東京の「全国銀行協会相談室」と大阪の「大阪銀行協会銀行とりひき相談所で、個人向けローンの利用者を対象とした無料の「カウンセリングサービス」を行っています。

無料で利用でき、必要に応じて銀行窓口や法テラス(日本司法支援センター)なども紹介してくれます。

なかなか住宅ローン返済について相談できる相手はいないと思いますので、こういったサービスを利用するとよいでしょう。

借入先金融機関に相談

住宅ローンの返済が本当に厳しくなったとき、もしくはそれが予測される場合は、借入をしている金融機関に早めに相談しましょう。

返済が困難になった状況を考慮しながら、返済額の軽減や返済期間の延長などの返済条件の相談や交渉ができます。

ただし、金融機関によりますが、条件変更ができる期間は、およそ半年〜2、3年までの間です。

そういう意味では、返済条件の変更は根本的な解決策ではありませんので、その点を踏まえ他の対処法も含めて検討しましょう。

借り換えを検討

住宅ローン残高、金利状況によっては、借り換えすることで返済額を下げることができます。

ただし、住宅ローンを借り換えるにしても、借り換え先の審査がありますので、その時の健康状態や住宅ローン残高に対して家の担保価値が問題となります。

また、借り換えには諸費用がかかりますので、残高や金利差、返済期間などを踏まえ、どれくらいの軽減効果があるのかしっかりとシミュレーションする必要があります。

住み替えを検討

状況によっては、家を売却して価格の低い家や賃貸に住み替えることが考えられます。

住み替えにともなう費用はかかりますが、毎月の負担を軽減するには最も効果的な方法です。

ただし、住宅購入以上に手間や労力、費用もかかりますので、慎重な判断が必要です。

年収600万円 住宅ローン4000万円は後悔する?

年収600万円で住宅ローン4000万円は厳しいですか、といった相談を頂くことがよくあります。

返済負担率をシミュレーション

一般的に無理のない返済負担率の目安は、年収(額面)の20%までとなります。

ただ、金融機関の審査では返済負担率25〜30%の借入が可能です。

年収600万円で4000万円の借入をすると、返済負担率は22.6%になります。

試算条件

返済期間:35年間(元利均等返済)金利:1%想定(将来の金利上昇も含め)

この結果から考えると、金融機関からの借入は問題なくても、無理のない返済負担率の目安である20%は超えることになります。

信頼性の高いライフプランでシミュレーション

返済負担率は借入金額を判断する1つの目安にはなりますが、1人1人の毎月の生活費やお金の使い方、家族構成、購入時の年齢、貯蓄状況もさまざまですので、当てはまらない場合もあります。

・どれくらいの借入が妥当か

・無理なく返済していけるのか

こういったことを知りたいということであれば、もっとも確実な方法は、購入後のライフプランを作成することです。

ライフプランは1人1人の状況を反映できますので、1人1人あった資金計画や返済計画が判断しやすくなります。

まとめ

- 収入と支出の見通しが甘かった

- 維持費の見通しが甘かった

- ペアローンや収入合算で借り過ぎ

- オーバーローンで後悔

- 住宅ローン控除の理解不足

- 営業マンに任せすぎ

- 金利だけで判断(団信信用生命保険選びで失敗)

- 金利タイプのメリット・デメリットを理解していない

- 頭金を入れすぎ

- 返済期間が短いあるいは長すぎた

- 共有名義にして後悔

- 住宅ローン借入前に車を購入

- 全国銀行協会のカウンセリングサービス

- 借入先金融機関に相談

- 借り換えを検討

- 住み替えを検討