投稿日:2017年11月24日 | 最終更新日:2024年11月22日

はじめに

家を買うためにおよそ7〜8割の人が利用するといわれる住宅ローン、なかには1人ではなく2人の収入で借入する人もいます。

株式会社リクルートが行った2022年に新築マンション購入者への調査では、世帯主と配偶者のペアローンの割合が約30%となっています。

世帯年収が1,000万円を超える共働き世帯に関しては、73.1%が世帯主と配偶者のペアローンを活用しており、単独で借入している人より多くなっています。

2022年首都圏新築マンション契約者動向調査(集計数5972件)

(株式会社リクルート)

- 1人の収入で購入するのは不安

- 1人の収入だけでは予算的に足りない

- 2人の収入で借りて物件の選択肢を増やしたい

こういった方に、2人の収入で家を買う方法として「ペアローン」と「収入合算」があります。

この記事では、それぞれの違い、メリット・デメリット、どちらを活用すべきかについて徹底解説します。

ぺアローンと収入合算の違い

単独ではなく夫婦や同居親族と2人で借入する点では同じ「ぺパローン」と「収入合算」、どこに違いがあるのでしょうか。

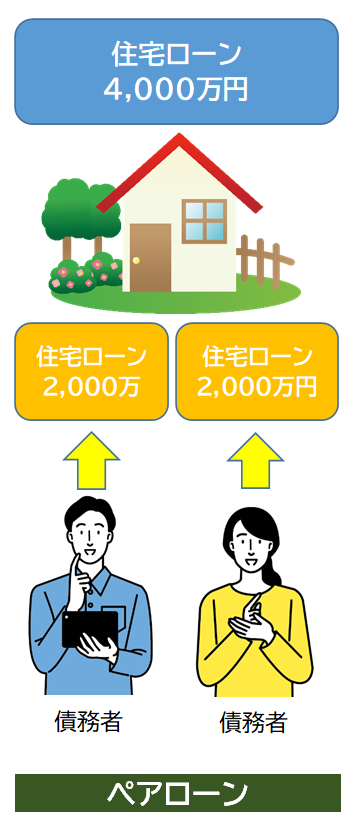

ぺアローン

ぺアローンは、2人それぞれが住宅ローン契約者になる方法です。

つまり、住宅ローンの契約は2本になり、借入金額を持ち分の割合で分割するイメージです。

この場合、それぞれが一方の債務に対して連帯保証人となります。

収入合算

収入合算は、住宅ローン契約者(主債務者)に収入合算者の収入を合わせて、1本の住宅ローンを契約する方法です。

収入合算には、「連帯債務型」と「連帯保証型」があります。

収入合算(連帯債務)

連帯債務型は、主債務者、連帯債務者ともに借入金額全額の返済義務を負います。

金融機関は、主債務者と同じように連帯債務者に対しても住宅ローン返済の請求ができます。

収入合算(連帯保証)

連帯保証型は、債務者と連帯保証人が連帯して債務を負う形です。

但し、債務者が返済できなくなった場合に連帯保証人に返済義務が生じます。

ペアローンと収入合算の比較

では、ペアローンと収入合算では、借入にあたりどういった点が異なるのか比較してみます。

※主債務者が夫、連帯債務者もしくは連帯保証人が妻という条件のもと作成

| ペアローン | 収入合算 (連帯債務) | 収入合算 (連帯保証) | |

|---|---|---|---|

| 契約 | 2本 | 1本 | 1本 |

| 団信(夫) | ◎ | ◎ | ◎ |

| 団信(妻) | ◎ | △※ | × |

| 住宅ローン控除 (夫) | ◎ | ◎ | ◎ |

| 住宅ローン控除 (妻) | ◎ | ◎ | × |

| 登記名義 | 共有 | 共有 | 単独 |

※金融機関、契約内容によります

団体信用生命保険(以下団信)

団体信用生命保険

住宅ローン返済期間中に死亡、高度障害となった場合に保険金により住宅ローン返済義務がなくなる制度

ペアローンと団信

ぺアローンは、それぞれが住宅ローン契約者です。

ですので、団信にもそれぞれ加入することができます。

また、別々の契約ですので、1人だけガン団信の特約をつけるなど、保障内容を変えることもできます。

そして、団信の保険金額は、それぞれの住宅ローン借入金額です。

仮に1人が亡くなった場合も、もう1人の住宅ローンには影響せず返済義務は続きます。

収入合算と団信

主債務者は加入できますが、連帯債務者については加入できる場合とできない場合があります。

金融機関によって取り扱いが分かれますので確認が必要です。

主債務者は加入できますが、連帯保証人は債務者ではありませんので加入できません。

万一連帯保証人が亡くなっても、住宅ローン債務には影響しません。

どちらかが亡くなったときの連生団信

ペアローンや収入合算(連帯債務)で1人が亡くなっても、残りの住宅ローン返済は続きます。

収入合算(連帯保証)で連帯保証人が亡くなっても、住宅ローンはそのまま残ります。

こういった場合に備える方法もあります。

いわゆる連生団信といわれるもので、金融機関によって名称や取り扱いの有無は異なります。

連生団信

連帯債務やペアローンを利用して住宅ローン借入をして、どちらか一方が死亡もしくは所定の高度障害になった場合に、持分や返済額に関わらず住宅ローン全額が完済される

ただし、通常の団信より金利が上乗せになります。

住宅ローン控除

住宅ローン控除

個人が住宅ローンを利用して住宅を取得する場合に、一定の要件のもと所得税や住民税の一部が控除される制度

ぺアローンと住宅ローン控除

ペアローンはそれぞれ独立した契約ですので、それぞれの年収や借入金額に応じた住宅ローン控除を受けることができます。

収入合算と住宅ローン控除

主債務者だけでなく連帯債務者の収入についても、住宅ローン控除の対象になります。

主債務者の収入についてのみ住宅ローン控除を利用することができます。

連帯保証人の収入については、住宅ローン控除は利用できません。

登記名義

マイホームを購入すると所有権を登記します。

ペアローンと収入合算、登記名義や諸費用にどういった違いがあるのでしょうか。

ペアローン

ペアローンは、それぞれの自己資金、借入金額の割合に応じた共有名義になります。

また、登記費用は、単独名義より共有名義にすることで高くなる場合があります。

住宅ローンの事務手数料は、借入金額に対してかかる場合、単独で借入する場合と違いはありませんが、印紙代は2本の契約分必要となります。

住宅ローンの契約(金銭消費貸借契約)をWEB上で行う場合、印紙代(印紙税)は発生しません。

収入合算

主債務者と連帯債務者の共有名義となります。

また、登記費用は単独名義より高くなり場合があります。

主債務者の単独名義となります。

借入可能額の違い

2人の収入で借入金額を増やしたい場合、ペアローンと収入合算では借入できる金額は違うのでしょうか。

ペアローンの場合、それぞれの収入で2本のローンを組みますので、それそれの収入に応じた借入が可能です。

一方、収入合算の場合、金融機関によって連帯債務者もしくは連帯保証人の収入をどれくらい加算できるかが異なります。

- 合算する人の収入をそのまま加算できる

- 収入の1/2まで加算できる

- 職業や年収によって加算できる割合が異なる

ペアローン・収入合算のメリット・デメリット

ペアローンと収入合算の違い、比較をしてきましたが、ここからはそれぞれメリット・デメリットについて解説します。

ペアローン・収入合算のメリット

- 借入金額を増やせる

- 住宅ローン控除が有効活用できる

- 住宅ローンの選択肢が増える

借入金額を増やせる

希望する借入金額に対して1人の収入で借入が難しい、審査的に厳しい場合など、返済負担率が減り、借入金額を増やすことができます。

これは住宅ローン審査的に有利になるという点で、審査基準の厳しいネット銀行などより多くの住宅ローン商品を対象とすることにもつながります。

図表1は、単独で借入した場合、ペアローン、収入合算の借入可能額を試算したものです。

※収入合算者の年収400万円の半分(200万円)を合算する前提

| 単独 年収500万円 | ペアローン 年収500万円 + 年収400万円 | 収入合算 年収500万円 + 合算200万円 |

|---|---|---|

| 3,479万円 | 6,263万円 | 4,871万円 |

試算条件

返済期間:35年(元利均等返済)

審査金利:3.6%

返済負担率:35%未満

借入可能額ですので審査内容に応じて実際に借入できる金額は変わりますが、借入できる金額はかなり変わります。

住宅ローン控除の有効活用

住宅ローン控除は、次の3つで控除額が決まります。

- 最大控除額(購入物件による)

- 借入金額(年末時点の借入残高×0.7%)

- 収入(所得税・住民税額)

ですので、ペアローンや連帯債務型の収入合算では、住宅ローン控除の対象となる所得税や住民税額が増えると、控除額も増える場合があります。

連帯保証型の場合は、連帯保証人は住宅ローン控除が利用できませんのでこういったメリットはありません。

住宅ローンの選択肢が増える

ペアローンは、2人でそれぞれ住宅ローンを契約します。

ですので、1人は変動金利、1人は固定金利といった形で金利タイプを分けることができます。

これにより全体で考えると、ミックスローンと同様の効果を得ることができます。

また、団体信用生命保険の特約でも、ガン団信や3大疾病、7大疾病特約などを、それぞれの住宅ローン契約ごとに分けることができます。

こういった選択肢の多さは、2本の契約となるペアローンのメリットであり、収入合算にはありません。

ペアローン・収入合算のデメリット

ペアローンは、住宅ローン控除、団信ともそれぞれ活用ができ、それ自体のデメリットは考えにくいです。

諸費用についても、単独で借りる場合よりそれほど増えるわけではありません。

ただ、返済後のリスクは大きくなる点がデメリットといえます。

- 収入減少のリスクが単独の場合より大きい

- 連帯債務者・連帯保証人が亡くなった場合

- 離婚した場合の返済継続や売却の問題

収入減少のリスクが単独の場合より大きい

ペアローンの場合、それぞれ住宅ローンを契約している以上、それぞれ返済し続ける必要があります。

また、収入合算でも、連帯債務者、連帯保証人の収入合わせて借入をしている点から、2人の収入を維持しないと返済が厳しくなる可能性があります。

ただ、長期間にわたる返済期間の中で、収入が減ったり仕事を失うということも考えられます。

特に、妊娠、出産、子育て期間中の収入が減ることもあります。

単独で借入するよりも2人の収入で借入する分、こういったリスクは大きいといえます。

連帯債務者、連帯保証人が亡くなった場合

ペアローンでは、1人が亡くなった場合、その契約分の住宅ローンについては返済が必要なくなります。

一方、収入合算では、連帯債務者、連帯保証人が亡くなった場合でも返済は続きます。

(夫婦連生団信などに加入している場合は、住宅ローンはなくなります)

このような場合に借入金額を増やしている分、返済自体が厳しくなることも考えられます。

また、ペアローンや収入合算は共有名義ですので、相続により権利関係が複雑になることもあります。

離婚した場合の返済継続や売却の問題

ペアローンや収入合算で借入後、離婚しても基本的に住宅ローン返済義務に変わりはありません。

同居しなくても、名義だけ変更したとしても、金融機関への返済義務は続きますし、お互いが連帯保証人となりますので、一方が返済できない場合もう1方が返済を続けなければなりません。

また、共有の家を売却するには他の共有者の同意が必要ですし、売却収入で住宅ローンが完済できない場合はさらに複雑になります。

ペアローン・収入合算の注意点

ペアローンや収入合算のメリット・デメリットを踏まえたうえで、借入の際どういった点に注意すべきかについてお伝えします。

借入金額が大きくなり過ぎる

ペアローンや収入合算のメリットは借入金額を増やすことができる点ですが、同時に借り過ぎには注意する必要があります。

2人の収入が継続できる前提で借入するとしても、収入の見通しは単独の借入の場合以上に慎重に判断すべきです。

図表2は、(夫)年収500万円、(妻)年収400万円の夫婦がペアローン、収入合算で借入額を増やした場合の返済負担率を表にしたものです。

※返済負担率=世帯年収(900万円)に対する年間住宅ローン返済額の割合

| 単独 年収500万円 | ペアローン 年収500万円 + 年収400万円 | 収入合算 年収500万円 + 合算200万円 | |

|---|---|---|---|

| 借入可能額 | 3,479万円 | 6,263万円 | 4,871万円 |

| 実際の借入額 | 3,400万円 | 6,000万円 | 4,800万円 |

| 毎月返済額 | 88,300円 | 155,700円 | 124,600円 |

| 返済負担率※ | 11.8% | 20.8% | 16.6% |

試算条件

返済期間:35年(元利均等返済・ボーナス返済なし)

ローン金利:0.5%

一例ではありますが、ペアローンや収入合算で借入額が増えると、世帯年収(事例では900万円)に対して住宅ローンの返済負担にもかなりの違いが出ます。

2人で借入する場合は、単独の場合以上に、住宅ローン借入金額、返済の見通しについて十分に確認してください。

登記する持分割合

共有名義となるペアローン、収入合算(連帯債務型)を利用する場合、共有名義の持ち分に注意する必要があります。

持ち分は、自己資金、住宅ローン借入の出資割合に基づいて決める必要があります。

(夫)自己資金1,000万円+住宅ローン2,000万円

(妻)住宅ローン2,000万円

この場合、登記する持分は以下のようになります。

【夫の持ち分】3/5(3,000/5,000万円)

【妻の持ち分】2/5(2,000/5,000万円)

仮に、これを1/2ずつの持ち分として登記した場合、夫から妻への贈与とみなされ贈与税が発生する場合がありますので注意が必要です。

ペアローン、収入合算どっちがいいの?

ここまでペアローンと収入合算について、それぞれ解説してきましたが、では2人の収入で住宅ローンを利用する場合、どちらがよいのでしょうか?

2人とも単独で借入できる一定の収入がある場合は、基本的にペアローンが良いです。

住宅ローン減税や団信が2人とも使える、それぞれの住宅ローンの内容を変えられるメリットは大きいといえます。

収入合算を検討する場合は、ケースバイケースとなります。

連帯債務型の場合、連帯債務者の住宅ローン控除が使える点はメリットですが、共有名義になる点はデメリットとも言えます。

住宅ローン減税は収入や借入金額で変わりますので、どれくらいの効果があるのかしっかりシミュレーションすることが大切です。

また金融機関によって連帯債務型、連帯保証型と取り扱いが異なりますので、金利や団信の内容など含めた判断も必要です。

まとめ

ぺアローン・収入合算のメリット

・借入金額を増やせる

・住宅ローン控除を有効活用できる

・住宅ローンの選択肢が広がる

ぺアローン・収入合算のデメリット

・収入減少のリスクが単独の場合より大きい

・連帯債務者・連帯保証人が亡くなった場合

・離婚した場合の返済継続や売却の問題

ペアローン・収入合算の注意点

・借入金額が大きくなり過ぎる

・登記する持分割合

希望する家を買うには一定の資金が必要という現実がある一方、住宅ローン返済は長期間続きます。

ぺアローンや収入合算はメリットを利用するにしても、住宅ローン返済中に起こりうるリスクやデメリットもしっかりと判断して決めてください。