投稿日:2019年3月8日 | 最終更新日:2024年11月21日

住宅ローン変動金利と固定金利の割合

住宅ローン金利タイプには大きく分けて3つあります。

- 変動金利

- 全期間固定金利

- 固定金利期間選択型

新規の貸出金額における各金利タイプの利用割合です。

| 令和2年度 | 令和3年度 | |

|---|---|---|

| 変動金利 | 70.0% | 76.2% |

| 全期間固定金利 | 3.0% | 3.4% |

| 固定金利期間選択型 | 16.6% | 13.5% |

| 証券化ローン(フラット35等) | 10.3% | 6.8% |

変動金利タイプの割合が、76.2%と8割近くを占め、平成29年度時点では50.7%でしたが、年々増加傾向にあります。

この記事では、住宅ローンで最も選ばれる変動金利について徹底解説します。

●変動金利の仕組み

●変動金利の金利の決まり方

●変動金利を選ぶメリット・デメリット

●変動金利が向いている人・向いていない人

●金利が上昇しそうと思ったときの対処法

住宅ローン 変動金利の仕組み

変動金利は、返済期間中、適用される金利が変動する金利タイプです。

一般的に、6カ月に1回、金利の見直しが行われ適用金利が変わる可能性があります。

返済方法によって返済額の見直し時期が異なる

住宅ローンの返済方法には「元利均等返済」「元金均等返済」があります。

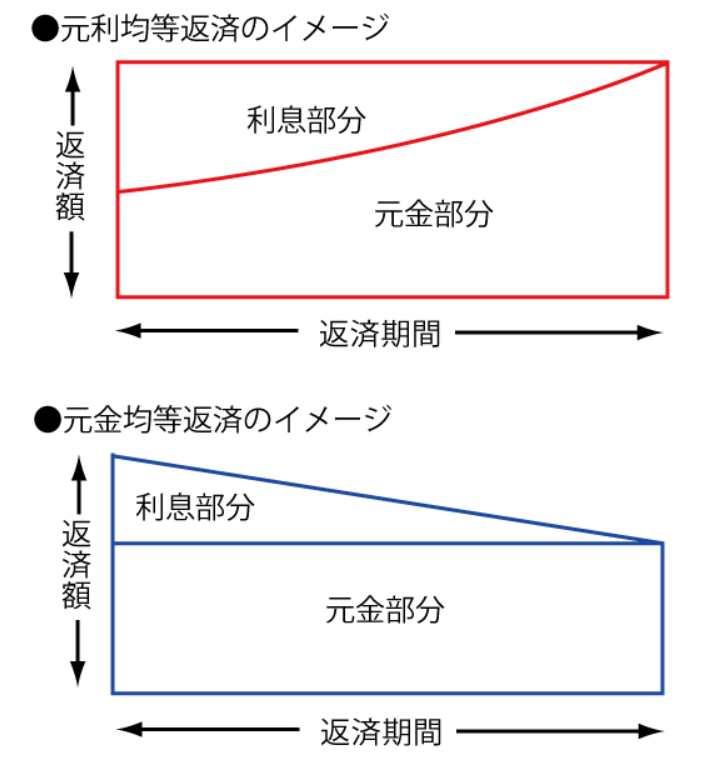

元利均等返済

元利均等返済は、元金と利息部分を毎月一定の返済額で返済する方法。毎月の返済額は一定で、返済当初の返済額に占める利息部分の割合が高く、返済が進むに従って元金部分の返済割合が増えます。

元金均等返済

元金均等返済は、元本を毎月均等に返済していく方法。元本が多い返済当初の利息負担が大きい分、返済当初の返済額は元利均等返済より高くなり、返済がすすむにつれ返済額が減っていきます。

変動金利の金利が見直された場合、毎月の返済額も変わりますが、実際の返済額に反映されるタイミングは返済方法によって異なります。

●元利均等返済:金利見直しから5年ごと

●元金均等返済:金利の見直しにあわせて変更

この違いは、一般的に変動金利の金利上昇時の「5年ルール」「125%ルール」が元利均等返済では適用される一方、元金均等返済には適用されない点からくるものです。

つまり、元金均等返済を選んだ場合、5年間の返済額据置期間はなく、金利の上昇にあわせて毎月の返済額も変わります。

元利均等・元金均等それぞれメリット・デメリットがありますが、元利均等返済で設けられている「5年ルール」「125%」について説明します。

変動金利5年ルール

5年ルール

変動金利が上昇しても、そこから5年間返済額の上昇を据え置かれるルール

変動金利の金利見直しは一般的に6ヶ月おきに行われますので、場合によっては借入から間もなく金利が上昇し、返済額が変わる可能性もあります。

また、金利がどれくらい上昇するかは分かりませんので、返済額が急激に増えることで、家計を圧迫したり、場合によっては返済を続けることが難しくなることも考えられます。

「5年ルール」はそういった金利上昇による家計や返済継続に対する影響を、返済額の上昇を5年間据え置くことで抑えるために設けられています。

変動金利125%ルール

変動金利には「5年ルール」に加え「125%ルール」があります。

5年ルールが返済額の上昇時期を据え置く制度に対し、125ルールは返済額の上昇幅を抑える制度です。

つまり、金利の見直しから5年が経過し、6年目から返済額が見直されるますが、見直し後の返済額はそれまでの1.25倍を上限とするというものです。

これも住宅ローン返済額が急激な上昇で返済が困難になることを防ぐ意味です。

変動金利5年ルール・125%ルールの注意点

5年ルール・125%ルールで注意してほしい点があります

返済額が変わらなくても利息負担は増える

「5年間返済額が変わらない」「返済額の上昇が125%に抑えられる」としても、金利が上昇した分の利息負担は増えます。

そのため毎月の返済額が変わっていなくても、金利が上昇した分、元本部分にあてられる返済が減り、利息部分の返済が増えることになります。つまり、元本が減りにくくなります。

5年ルール、125%ルールがあっても住宅ローン総返済額は増える

この点には注意してください。

5年ルール・125%ルールがない住宅ローンもある

元利均等返済であっても、5年ルール・125%ルールがない住宅ローン商品もあります。SBI新生銀行・ソニー銀行・paypay銀行は採用していません。

確かに5年ルールや125%ルールがあることで、急な返済額の上昇はなく一定の時間的余裕を得ながら金利上昇に対応していけます。

ただし、金利上昇の影響がなくなるのではなく、住宅ローンの返済継続が困難になるリスクに対する制度と考えておきましょう。

変動金利の金利はどうやって決まる?

住宅ローンの適用金利は以下のように決まります。

基準金利(店頭金利)-引下げ幅(優遇幅)

変動金利の基準金利

基準金利は各金融機関の金利の定価のようなもので、短期プライムレート(短プラ)を基準に各金融機関が半年に1回(4月、10月)見直しを行っています。

短期プライムレート

銀行が最優良の企業(業績・財務状況が良いなど)に貸出す際の最優遇金利(プライムレート)のう

ち、1年以内の短期貸出の金利

また、基準金利の基準となる短期プライムレートは、金融機関同士が資金を貸し借りする際の市中金利に連動しており、市中金利をコントロールするのが日本銀行が設定する「政策金利」です。

政策金利は、景気や物価の安定など金融政策の目的を達成するために日銀が設定します。

景気が悪いときは金利を引き下げることで企業や個人にお金が回りやすくし、一方景気が過熱するときは政策金利を上げ、沈静化を図ります。

つまり、住宅ローンの変動金利は政策金利の動向の影響を受けるということです。

政策金利を予測することは専門家でも難しいですが、この20年以上は金融緩和による物価上昇を目指す局面で政策金利が抑えられてきました。

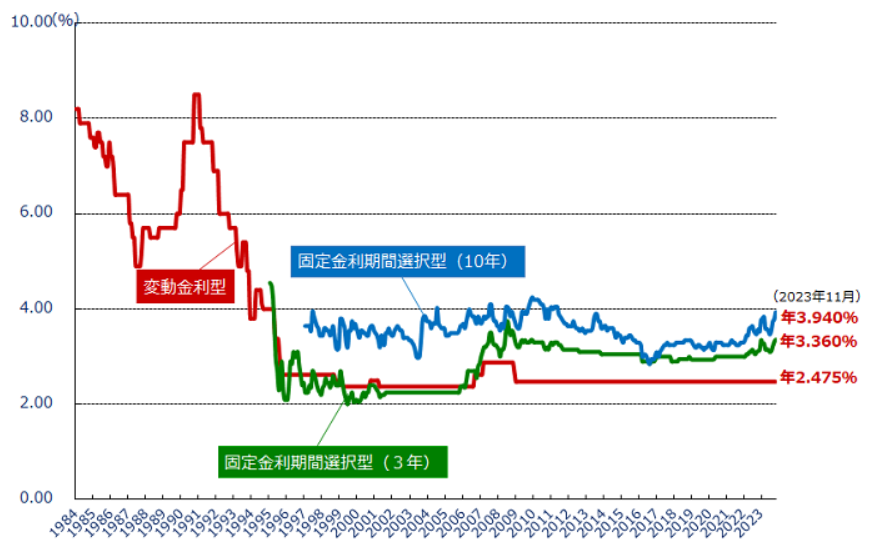

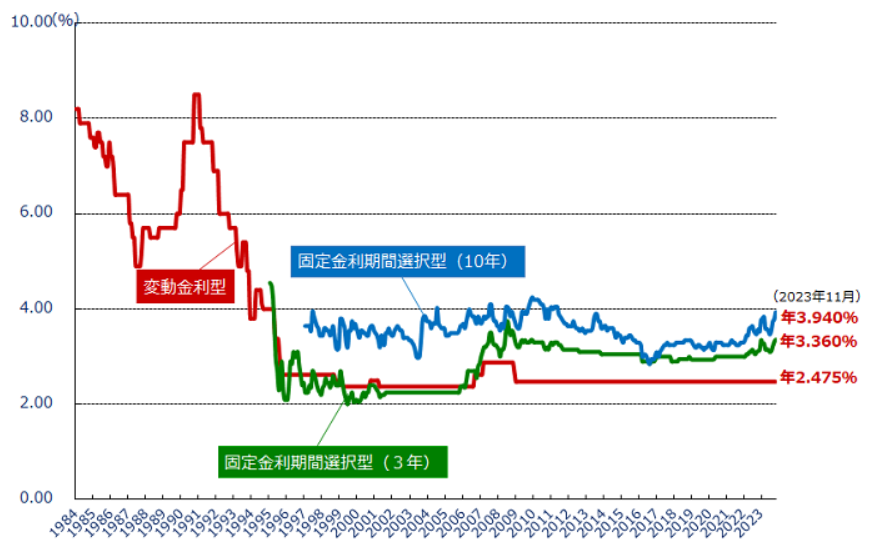

上図は過去住宅ローン金利の推移(基準金利)をあらわしたものです。

1990年前後のバブル期に8%を超える水準もありましたが、この20年間くらい低い水準で推移しています。

住宅金融支援機構「民間金融機関の住宅ローン金利推移」

引下げ金利(金利優遇幅)

住宅ローンの適用金利は、基準金利から各金融機関の引き下げ金利で決まります。

金利引下げには大きく2つのタイプがあります。

●当初期間引下げタイプ

当初何年間かの金利を引下げるタイプで、金利引下げ幅は当初は大きめで以降は小さくなる

●全期間一律引下げタイプ

金利の引下げ幅は小さめで引下げ期間が全期間と長い

金利の引下げ幅は、金利タイプに応じて各金融機関が決めます。当初何年間かの優遇幅の場合と全期間優遇の場合があり、営業方針や1人1人の審査結果によっても変わる場合があります。

金融機関によって、力を入れる金利タイプが異なり、特に、全期間固定金利に力を入れる金融機関もあります。

現在の貸出状況をみると、変動金利が住宅ローンの主戦場という感じですが、それぞれ金融機関によって営業方針が異なります。

住宅ローン 変動金利のメリット

変動金利の一番のメリットは金利の低さです。

一般財団法人住宅金融普及協会の住宅ローン金利情報(東京都)から上位5つ変動金利を抽出したものです(2023年10月時点)。

| 住宅ローン | 金利(最優遇) |

|---|---|

| PayPay銀行 (全期間引下型) | 0.315% |

| auじぶん銀行 (全期間引下げプラン) | 0.319% |

| 住信SBIネット銀行 (対面・通期引下げプラン) | 0.320% |

| りそな銀行 (全期間型 融資事務手数料型) | 0.340% |

| 三菱UFJ銀行 (変動金利タイプ) | 0.345% |

金利上昇の可能性があるとはいえ、少なくとも借入当初の返済額は少なく抑えることができます。

仮に、変動金利の金利水準が変わらないとした場合、元金の減りも早くなります。下記事例で変動金利と固定金利の元金の減り方を比較しました。

●変動金利:0.315%

●固定金利:1.50%

●借入金額:4,000万円

●返済期間等:35年・元利均等。ボーナスなし

| 金利タイプ | 毎月返済額 | ローン残高 (10年後) |

|---|---|---|

| 変動金利 (0.315%) | 100,597円 | 2,901万円 |

| 固定金利 (1.50%) | 122,437円 | 3,062万円 |

金利が低ければ、毎月の返済額が少ないだけでなく元金の減りが早くなります。

変動金利のデメリット

変動金利のデメリットは金利上昇のリスクがあることです。

住宅ローン変動金利のシミュレーション

金利上昇は返済額にどれくらいの影響するでしょうか。事例でシミュレーションしてみました。

●変動金利:0.5%

●5年・10年・15年後に1%もしくは2%金利上昇

●借入金額:4,000万円

●返済期間等:35年・元利均等。ボーナスなし

| 金利上昇時期 | 1%上昇 | 2%上昇 |

|---|---|---|

| 当初返済額 | 103,834円 | 103,834円 |

| 5年後 | 119,774円 | 137,127円 |

| 10年後 | 117,086円 | 131,338円 |

| 15年後 | 114,411円 | 125,639円 |

借入から金利上昇の時期が早いほど元金が多い分、金利上昇の影響は大きくなります。

なお、5年ルールがありますので金利が上昇しても、実際に返済額に反映されるのは5年後となり、返済額の上昇は125%以内に抑えられます。

そのため、この事例の5年後、10年後に2%上昇した場合の返済額(赤字部分)は、129,792円まで抑えられます。

ただ、毎月の返済額が抑えられますが総返済額は増えます。

利息部分への返済が増え元金が減らない

元利均等返済は、元金と利息を一定金額で返済する方法ですので、金利が上昇し利息部分が増えた分、元本はなかなか減らないことになります。

例えば、将来退職金等のまとまった資金で繰上完済を計画している場合、元本が減らない分より多くの資金が必要となります。

未払利息が発生する可能性がある

金利がどのタイミングでどれくらい上昇するかは分かりません。金利の上昇の仕方次第では未払利息が発生する可能性もあります。

未払利息

金利上昇によって、計算上の毎月の利息額が毎月の返済額を超える場合の超過部分

変動金利の5年ルールが適用される間は、金利が上昇しても毎月の返済額が変わらないため、金利上昇の仕方によっては、利息が毎月の返済額を上回り元金がまったく減らないという状況も考えられます。

未払利息が発生した場合、分割返済や最終返済回で一括返済など、金融機関によって支払い方法は異なります。

変動金利が向いている人

変動金利の仕組みやメリット・デメリットについて解説しましたが、どういった人が向いているのでしょうか。

借入当初の返済額をできるだけ抑えたい人

金利上昇の時期を予測することは難しいですが、他の借入の返済が終わるまで、あるいは子どもが成長して夫婦での収入が見込めるようになるまでなど、特に、借入当初の返済額を抑えたい方などは変動金利を検討してもよいかもしれません。

借入期間が短い

借入期間が短ければ、時間的にも金利上昇のリスクは小さくなりますし、返済期間が短い分、元本の減りが早ければ、金利上昇時の影響も少なくなります。

ただ、もともとの借入金額が少なく借入期間が短かい場合はよいですが、早く返済するために返済期間を短くし、毎月の返済額が大きい場合は注意する必要があります。

収入に対する住宅ローン返済が占める割合が多いときに金利が上昇すると、家計や返済継続に対する影響が大きくなりますので返済が厳しいとなる可能性もあります。

金利上昇に対しても対応できる

金利が上昇しても貯蓄や運用資金などで繰上げ返済ができる、金利上昇の影響を抑えることができる人は変動金利に向いているといえます。

なかには、自己資金あっても、住宅ローン減税の活用や運用資金の確保のためにあえて借入金額を増やすという方もいると思います。

金利動向に注意を向けられる

金利上昇の予測は難しいですが、金融政策の変化や金利への影響に注意を払える人の方が変動金利に向いていといえます。

実際に金利が上昇した場合にも、早めに対応する必要があります。

変動金利に向いていない人

反対に、変動金利に向いていない人です。

返済負担率が高い、金利上昇の影響が大きい人

返済負担率が高い人や金利が上昇したときの影響が大きい人は注意する必要があります。

返済負担率

年収に対する1年間の住宅ローン返済が占める割合

住宅ローン借入ができたとしても、年収や世帯年収に対する返済負担率は高い人、低い人がいます。もともと返済負担率が高ければ、金利が上昇した場合の家計への影響は大きくなります。

特に、ペアローンや収入合算で購入する場合、借入金額を増やしやすい反面、世帯収入に対する返済負担は大きくなる傾向ですので、変動金利を選ぶにしても慎重に検討する必要があります。

金利動向に関心がない

とりあえず低金利というだけで変動金利を選ぶ人もいると思いますが、返済期間中金利が変わる可能性がある以上、金利動向に注意する必要があります。

そのため、金利動向や経済状況に関心がなく、随時確認することなど苦手な人はあまり向いていないかもしれません。

変動金利が選ばれる理由

変動金利が選ばれる大きな理由は金利の低さですがそれだけではありません。

不動産会社・住宅会社のすすめ

変動金利が多くの人に選ばれる理由の1つに、住宅会社や不動産会社から薦められることが挙げられます。

住宅ローンの選定について、プロである担当者に相談することは当然です。ただ、住宅会社は家を売ること、不動産会社は家を仲介することが仕事です。家を買ってもらいやすい提案をするのはある意味仕方ありません。

そのため、毎月の返済額が少なくなる変動金利をすすめるのは当然ともいえます。住宅ローンを最後まで返済する購入者とは立場が違うことは認識しておいて下さい。

これまでの金利推移と今後の金利見通し

多くの方が変動金利を選ばれる理由がこれまでの金利推移です。

変動金利の過去の推移

前述の通り、変動金利の基準金利は、途中(2007年~2009年くらい)に若干の上昇はありますが、過去20年以上ほとんど変わっていません。

このデータをみて今後も変動金利の水準が上がることは考えにくいと思われる方、仮に上昇しても大きく上昇することはないと考えられる方もいるでしょう。

ただ、過去20年間上昇しないから、今後も上昇しないという保証はありませんし、金利の見通しは住宅会社の担当者や専門家含め、誰にも分かりません。

金利が上昇しそうになった場合の対処法

では変動金利を利用し、途中金利が上昇しそうと思ったときどのような対応ができるのでしょうか。

同じ金融機関で変動金利から固定金利に変更

1つ目は、同じ金融機関で固定金利タイプの商品に変更する方法が考えられます。

多くの金融機関では固定期間中の金利変更は難しいですが、変動金利から固定金利への変更ができます。

同じ金融機関での金利タイプの変更では手数料がかからない金融機関もあります。

ただし、変動金利が上昇するタイミングでは、すでに他の固定金利タイプの金利はそれ以上に上昇している可能性もあります。

また、変動金利から固定金利に変更するにあたって、適用となる基準金利や金利引下げ幅はしっかりと確認する必要があります。

変動金利から他の金融機関の固定金利に借り換え

変動金利から他の金融機関の住宅ローン商品に借り換える方法です。

ただし、借り換えするには、借り換え先の金融機関で住宅ローン審査を通す必要があります。借り換え時の年齢や収入のほか、不動産の担保価値、健康状態まで審査対象となりますので、必ずしも借り換えができるわけではありません。

まとめ

変動金利タイプの住宅ローンについて解説しました。

最も多くの人が選ぶ金利タイプであり、不動産会社や住宅会社だけでなく、金融機関でもすすめられることが多いと思います。

ただ、変動金利の金利上昇の影響は1人1人異なります。返済負担か家計への影響をしっかり踏まえた上で判断頂ければと思います。