投稿日:2020年12月13日 | 最終更新日:2024年11月21日

繰り上げ返済のタイミングは?

住宅ローンの繰り上げ返済にはいくつかの効果があります。

- 利息を減らす

- 返済期間を短縮できる

- 月々の返済額を減らす

- 返済プランに組み込むことで住宅ローン選びに役立つ

そこでこの記事では、繰り上げ返済をうまく活用するためのタイミングとコツについて、4つの視点で解説します。。

- 住宅ローン控除額との関係

- 住宅ローン選びとの関係

- 繰り上げ返済をし過ぎない

- 資産運用との関係

住宅ローン控除と繰り上げ返済

住宅ローン控除額への影響

住宅ローン控除は、

借入から10年間、もしくは13年間、所得税ならびに住民税の一部が控除される税額控除を受けることができる制度です。

※物件やや収入の要件を満たすことが前提です。

そして、控除できる金額は、その年の年末時点の住宅ローン借入残高の0.7%が上限です。

つまり、返済が進めば借入残高は減りますので、控除される金額の上限金額もそれに合わせて減っていきます。

上記の図は、国土交通省すまい給付金HPから引用したものです。

表中借入残高の1%となっていますが、2022年より控除率が改正され、0.7%となっています。

ですので、

住宅ローン控除が受けることができる期間に、繰り上げ返済をすると、借入残高が減り控除額も減る可能性がある点には注意です。

現在の低金利の状況下では、繰り上げ返済をして利息負担を減らすより、住宅ローン控除の方が有利ということもあります。

ただ、住宅ローン控除の期間中、繰り上げ返済をしたからといって必ず控除額が減るわけではありません。

そのため、住宅ローン控除の期間中に繰り上げ返済をする場合、次の点を考慮して金額と時期を判断する必要があります。

- 購入物件が新築か中古か?

- 借入金額はいくらか?

- 所得税と住民税の額はいくらか?

住宅ローン控除の適用要件との関係

住宅ローン控除の適用条件として、償還期間が10年以上あることが必要です。

繰り上げ返済の方法には、期間短縮型と返済額軽減型がありますが、期間短縮型の繰り上げ返済によって、返済期間が10年より短くなった場合、住宅ローン控除が受けられなくなります。

住宅ローン選びと繰り上げ返済

繰り上げ返済予定を返済計画に組み入れることで、住宅ローン選びにも影響します。

住宅ローン金利タイプ

住宅ローンの金利タイプには、大きく3つに分けられます。

・変動金利型

・全期間固定金利型

・固定期間選択型

※当初固定する期間によって2年~25年までいろいろな商品があります

そして、金利タイプを決める際の考え方として、

・金利上昇の影響が小さい

・低金利の恩恵をできるだけ受けたい

・万一金利が上昇しても対応できる

という方は、変動金利を選ぶ傾向にあります。

一方、

・返済額より金利変動のリスクを考えたくない

・返済額を確定してしまいたい

・低金利のうちに固定してしまいたい

という方は、全期間固定や固定期間の長い期間選択型の金利タイプを選ぶ傾向です。

つまり、金利変動のリスクに対する考え方で選ぶ住宅ローンも変わります。

そして、この金利変動リスクに影響するのが、繰り上げ返済です。

繰り上げ返済と金利上昇リスク

繰り上げ返済によって、利息軽減、返済期間短縮の効果がありますが、もう1つの効果として金利変動の影響を減らすことが挙げられます。

極端な例でいうと、金利が上昇してもその時繰り上げ完済できるのであれば、金利変動のリスクは「0」です。

また、繰上げで完済することは難しくても、一部繰り上げ返済によって、金利上昇の影響を小さくすることができます。

一部繰上げ返済と金利上昇の影響

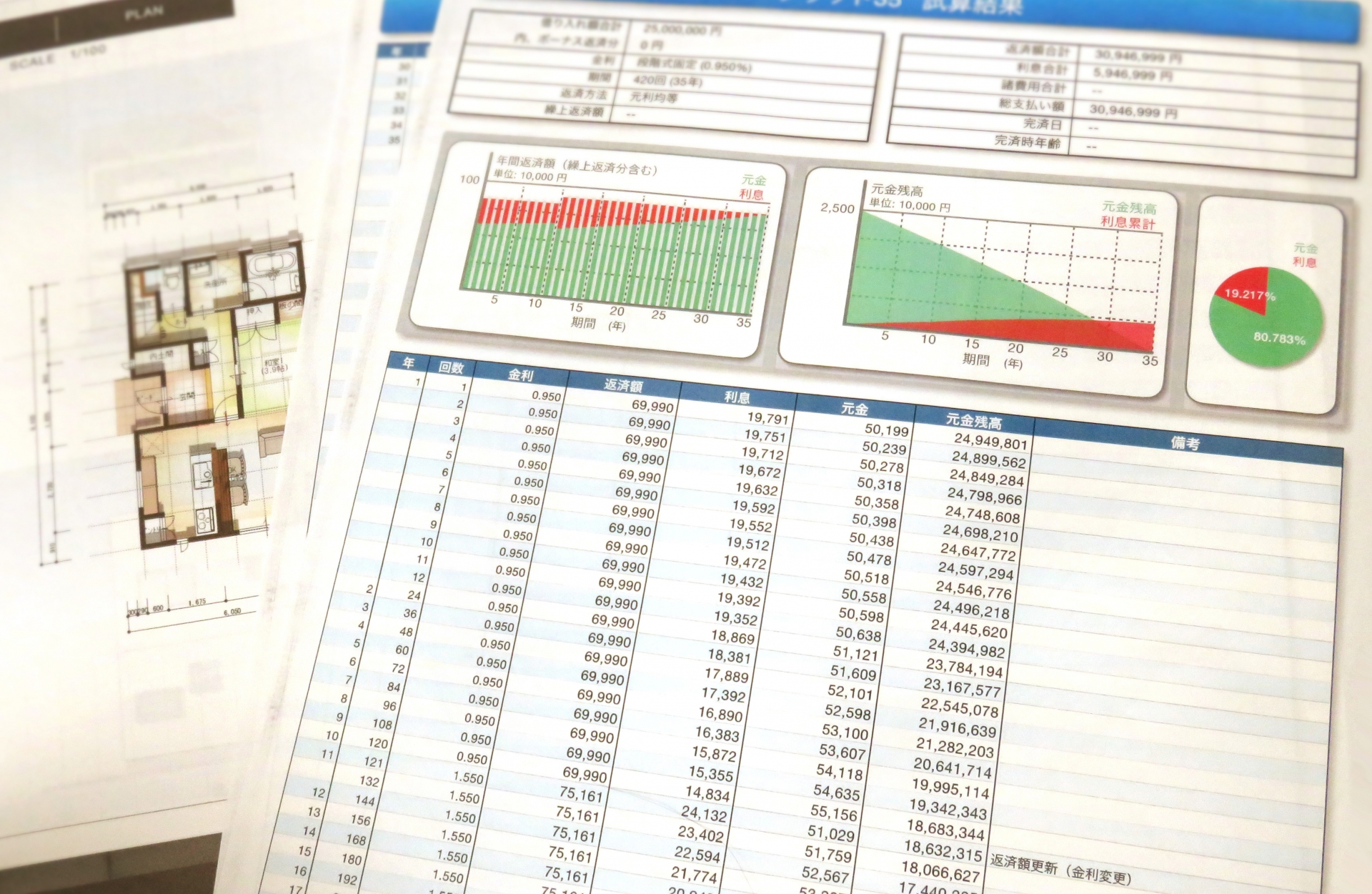

【例】

・返済期間:35年

・借入金額:3,500万円

・金利:変動金利0.5%(元利均等・ボーナス返済なし)

・金利変動:15年後に金利が2%上昇

上記の例で、15年後の金利上昇によって返済額は、90,854円から109,935円と約19,000円増えます。

では、金利上昇と同時に一部繰上げ返済(返済額軽減型)した場合、返済額はいくらになるでしょうか?

| 繰り上げ返済額 | 繰り上げ返済後 の返済額 | 金利上昇前の 返済額との差 |

|---|---|---|

| 繰上げ返済なし | 90,854円 ⇒109,935円 | 19,081円増 |

| 200万円 | 90,854円 ⇒99,303円 | 8,449円増 |

| 300万円 | 90,854円 ⇒93,987円 | 3,133円増 |

| 400万円 | 90,854円 ⇒88,670円 | 2,184円減 |

| 500万円 | 90,854円 ⇒83,354円 | 7,500円減 |

一部繰り上げ返済をすることで、金利上昇の影響が0になるわけではありませんが、金額に応じてかなり減らすことができます。

つまり、住宅ローンを決める際、将来の繰上げ返済予定を考慮することで、金利上昇の影響を小さくし住宅ローンの選択肢が広くなるということです。

そのためには、住宅ローン残高と貯蓄推移などの見通しをライフプランなどで作成して、住宅ローン返済計画を考えることも1つの方法です。

繰り上げ返済を活用し過ぎない

家を購入したのち、お子様の教育資金や車の買い替え、リフォーム費用などその時々で必要となる資金があります。

この時、早く完済したい、利息負担を少しでも減らしたいということで、繰り上げ返済し過ぎて、「毎日の生活が楽しくない」「必要な資金が確保できない」とならないことも大切です。

また、住宅ローン契約中は、団体信用生命保険によって、死亡、高度障害時の保険、もしくは、団信特約によってがんや7大疾病などの保険に加入しています。

当然ですが、団信の保険金額は借入残高ですので、繰り上げ返済で残高が減れば、保険金額も減ります。

死亡や病気を前提としているわけではありませんが、安い保険料で大きな保険効果を得ているという考え方もあります。

資産運用と繰り上げ返済

日本人で株式や投資信託などの投資をしたことのある割合です。

- 2017年35.7%

- 2018年35.9%

- 2019年49.8%

一般社団法人投資信託協会「投資信託に関するアンケート調査」

例えば、返済期間35年で3,500万円(金利1%想定)を借入した場合、

借入から10年後に300万円を繰り上げ返済した場合の利息軽減効果は、

106万円(期間短縮型の場合)です。

ただ、繰り上げ返済の資金300万円を長期で運用したときのリターンが、繰り上げ返済の利息削減効果より大きいことも十分に考えられます。

元金300万円を25年間年利3%で運用した場合、

税引き後(20.315%)でも約541万円に増えます。

投資にはリスクもありますが、資産運用を積極的にされる方は、利息軽減効果と資金運用の効果を比較して繰り上げ返済を行う必要があるということです。

まとめ

住宅ローンの繰り上げ返済のタイミングや方法について、4つの視点でまとめてみました。

実際問題として、住宅購入時点で繰り上げ返済までしっかりと考えられる方は少ないのではないかと思います。

ただ、前述の通り、繰り上げ返済は住宅ローン選びにも影響します。

是非参考にしてみてください。