投稿日:2015年10月16日 | 最終更新日:2024年11月22日

マイホームで「衝動買い」!?

人が物を買うに至るまでの心理に「購買心理の7段階」があります。

(1)注意⇒購入する人の注意を引く

(2)興味⇒商品に興味をもつ

(3)連想⇒実際に使用している姿を連想する

(4)欲望⇒商品を使うことで満たせる欲求

(5)比較⇒他の商品と比較し、お得感を確かめる

(6)確信⇒この商品で間違いないという確信

(7)決断⇒購入を決断

衝動買いの購買プロセス

「衝動買いしてしまった~」と後悔したことはないでしょうか。

「衝動買い」を購買心理のプロセスでいうと、その商品に(2)興味をもち(3)連想したのち(4)欲しい~となったあと、(5)比較や検討が足りず(6)確信がないまま購入してしまうというプロセスとたどるようです。

その点、マイホームは人生で1度あるかないかの大きな買い物です。

ふつう…、衝動買いする人は普通いません。

じっくり「比較・検討」しながら、これで間違いないと「確信」の上、「決断」されているはずです。

しかし、住宅といえども、気をつけないと、結果的に「衝動買い」となる可能性があります。

なぜなら、住宅は他の商品より購入「欲求」を刺激しやすく「比較」が難しい商品だからです。

住宅の購入で比較が難しい理由

住宅購入で比較が難しい理由はいくつかあります。

- すべて異なる個別性が強い商品

- 金融情勢・地域的要素で変わる

- 売主がばらばら

- 買主の収入や家族構成もさまざま

- 長期の視点で考える必要がある

すべて異なる個別性が強い商品

- 土地・建物

- 周辺環境

- 築年数・建物の状態

- 住宅性能 など

不動産の価値を構成する要素は数多く、1つ1つが違う個別性強い商品です。

そのため、比較する基準が分かりにくく、物件同士の比較が難しくなります。

不動産の価格を決める際に、取引事例法といって近隣の類似する物件の取引事例を参考に価格を決める方法がありますが、マンション以上に戸建てや土地は周辺環境の影響も受けやすく比較が難しい場合もあります。

相場が分かりにくい

本来の価値よりも高い値段で買ってしまうことを高値つかみといいます。

不動産の場合、高値で購入すると、100万、200万と変わる商品です。

もちろん、ある程度相場を知ることはできます。

ただ、実際には不動産の価格は売主の言い値であり、査定する不動産会社によって違います。特に、需要がある希少物件は買主が競合することもあり、相場よりかなり強めの価格設定がされていることもあります。

その不動産の適正な価格はいくらか?それを知ることは、実はプロでも難しい場合があります。

金融情勢や地域的要素で変わる

不動産の価格は、経済状況や金利動向の影響を受け、また、エリアや立地によって物件の相場も異なります。

つまり、地域や購入時期によって物件選びや住宅ローンの選び方が変わることがあります。

金融緩和もあり低金利状況のもと不動産価格はここ数年上昇しています。

また、新駅や駅前の再開発などでも不動産の価格は変動します。

売主が個人か業者で違う

不動産の売主は、マンションデベロッパー、住宅会社、個人とさまざまです。

不動産や住宅業者が売主の新築住宅やリノベーション物件では、販売価格に販売経費や利益が含まれます。

一方、個人が売主の物件では、相場を参考に査定し売出価格が決まることが多いです。

また、売主が不動産業者か個人かで、お金や保証の面でも異なります。

- 住宅ローン減税の控除額

- 欠陥等に対する保証

- 不動産取引で適用される法律

買主の事情もばらばら

売主だけでなく買主の状況もさまざまです。

- 世帯収入

- 家族構成

- 購入時の年齢

- 購入後のライフプラン

こういったことで予算や資金計画、選ぶ物件も変わります。

つまり、ある意味正解は1人1人異なります。

長期の視点で考える必要がある

家は購入して終わりではありません。

購入後、住宅ローン返済も含め、維持管理していく資産です。

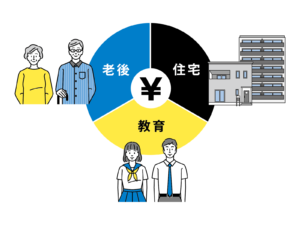

- 教育資金や老後資金を踏まえた資金計画

- 長期の視点で考えた住宅ローン返済計画

- 維持費や将来の住み替え等を踏まえた購入計画

ただし、なかなか長期の視点で考えることは簡単ではありません。

購入欲求を刺激しやすい

このように住宅や不動産購入は、通常の買い物と異なる難しさがある一方で、気に入った物件がみつかると購入したいという欲求を強く刺激する商品性があります。

マイホーム購入で後悔しないために

マイホームの購入で後悔しないためには、マーケットや相場は大切ですが、まずは自分にあう住宅購入をすることです。

●予算・資金計画

●物件選び・家づくり

●将来の住み替え等含めたライフプラン

これら3つの視点で自分に合うかどうかを検討することで、この家で間違いないという「確信」が生まれてきます。

物件探しの前に予算・資金計画を決める

家を買うときにまずやすべきことは、物件を見る前に予算や資金計画を検討することです。

不動産は、先の購買心理でいうところの、(3)連想、(4)欲望が他の商品以上に強い商品です。

気に入った物件を見て、そこで生活するイメージを連想させる強い力を持っています。

住宅展示場やモデルハウスはそういった欲求を最大限に活用して営業するための場所といえるでしょう。

物件を見て気に入ってから予算や資金計画を検討すると、『買う』ための理由、『買える』理由を探しがち

になってしまいます。

周りから情報やアドバイスも『買える』『買うため』の根拠ばかりに耳を傾けがちになったりします。

住宅以外でもそうですが、本当にその商品が欲しい、買いたいと思った場合、そのときの自分の置かれた状況の中から、多少無理をしてでも、「買う理由や必要性」「買える方法」を優先して探しがちです。

そして最終的には、ちょっと高いかなあと思いながらも、そこから多少の値引き提案があったりすると、

「よし買おう!!」と決める………

住宅ローン借入可能額と返済可能額の違いを知る

住宅会社や不動産会社で先に物件を見に行くと、住宅ローンの審査をすすめられます。

それ自体は間違いではありません。

ただ、住宅ローンの事前審査で分かるのは、必ずしも無理なく返済できる金額とは限りません。

・金融機関が融資してもよい金額

・住宅会社や不動産会社が販売できる目安

住宅ローンは比較検討して決める

また、物件を決めて資金計画や住宅ローンを考えると、当初の予算より多少高くても、どうやったら住宅ローンを支払っていけるか、つまり「返済できる方法」を探しがちになります。

その結果、月々の返済額を減らすために、金利の低い変動金利や固定期間の短い住宅ローンを薦められるままに選んだり、借入期間が長くなり、完済年齢が高くなったりします。

変動金利を選ぶことが間違っているわけではありません。

ただ、、住宅ローンを選ぶ基準は金利以外にもあります。

- 金利

- 諸費用(事務手数料や保証料)

- 団体信用生命保険(特約)

- 金融機関

色々な商品の中から「比較」しながら、家計にあったものを選ぶべきです。

返済できそうな毎月の返済額から考えるのは本末転倒です。

まとめ

実際に口コミサイトなど見ると、家を買ったあと後悔する人はいらっしゃいます。

恐らく、100点満点の住宅購入は難しい方がほとんどだと思います。

何かを妥協しなければならないこともあるはずです。

ただ、マイホームは他の商品以上に気に入った物件があると購入欲求を刺激します。

加えて、人は今のことは考えられても、先のことを考えるのは苦手です。

ですので、マイホーム購入で後悔しないためにも、

家探しや物件選び、住宅展示場に行く前に、

予算や資金計画などお金のことをしっかりと検討してください。

結果的に衝動買いにならないようにしてください。