投稿日:2021年5月24日 | 最終更新日:2024年11月21日

住宅ローンどこがいい?

住宅ローンと一言で言っても決めることは意外と多くあります。

この記事では、初心者の方にも住宅ローンの選び方が分かるように、流れとポイントをまとめました。

あなたに合う住宅ローンを決めるために知っておくべきことが分かり、初めての方でも住宅ローン選びで失敗することはなくなるはずです。

住宅ローンの種類

まず、住宅ローンの種類は、大きく「民間住宅ローン」と「公的住宅ローン」に分けられます。

民間住宅ローン

- 都市銀行

- 地方銀行

- ネット銀行

- フラット35

- 信用金庫

- JA(農業協同組合)

などが挙げられます。

それぞれ金融機関によって、借入条件や金利、審査基準は異なります。

公的住宅ローン

- 財形住宅融資(5年間固定金利制)

- 自治体融資

財形住宅融資は、勤務先で財形貯蓄制度があり、財形貯蓄を1年以上継続かつ、財形貯蓄残高が50万円以上ある方が利用できる融資です。

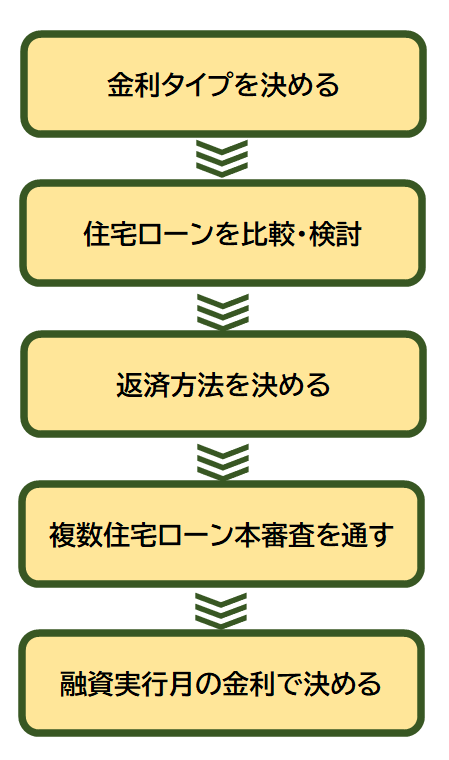

住宅ローン選びの流れ

より有利な住宅ローンを選ぶための手順は以下のようになります。

では順番にみていきましょう。

金利タイプを決める

住宅ローンの金利タイプには、大きく3つあります。

- 変動金利型

- 固定期間選択型

- 全期間固定型

また、この記事では取り上げませんが、これらの金利タイプを組み合わせるミックスローンという方法もあります。

変動金利型

市場金利に合わせて金利が変動する金利タイプです。

適用金利は半年ごと、毎月の返済額の見直しは5年ごとの商品が多いです。

メリット

3つの金利タイプの中では一番金利が低い

デメリット

- 金利が上昇すると返済額が増える

- 金利上昇の仕方によっては元金が減らないこともありえる

- 完済するまで総返済額が確定しない

変動金利を選ぶ際のポイント

変動金利の金利が上昇した場合、返済額の見直しは5年ごと、返済額の変動幅はそれまでの1.25倍以内(5年・125%ルール)とする金融期間が多いです。ただ、これは

金利上昇した分の利息負担がそれ以上増えないということではありません。

毎月の返済額が変わらなくても、元金の返済分の割合が減り、利息の割合が増え、なかなか元本が減らないということが起こりえるということです。

将来の金利動向の予測は難しいです。

ですので、変動金利を選ぶ場合、金利が上昇した場合の返済額や家計への影響をシミュレーションすることが大切です。

固定期間選択型

固定期間選択型とは、借入当初からの一定期間の金利が固定される金利タイプです。

固定する期間によって、3年、5年、7年、10年、20年などあり、金融機関によって取扱いは異なります。

固定期間が終了後は、変動金利になるか再度固定期間選択型を選ぶかを選択することになります。

メリット

- 当初の何年間だけ金利を固定できる

- 全期間固定金利より低い金利で利用できる

デメリット

- 固定期間終了後の金利が上がる

固定期間選択型を選ぶポイント

固定期間選択型は、借入時点で繰上げ返済含めた返済プランをしっかりと建てることができれば利用価値がある金利タイプといえます。

ただ、固定期間選択型の金利水準は、その時点の変動金利以上に高くなる可能性が高い金利タイプです。

また、同じ金利に見える固定期間選択型の住宅ローン商品でも、固定期間終了後の金利が違うことは知っておいてください。

例えば、当初10年固定の金利が同じ0.7%の商品でも、固定期間終了後の金利は違いますので選ぶ際は注意が必要です。

全期間固定金利型

全期間固定金利型は、借入当初から完済までの金利が確定している金利タイプです。

代表的な商品は、フラット35です。

全期間固定金利型のなかには、当初10年間と11年目以降で金利が異なる「段階金利」のものもあります。

メリット

- 金利上昇のリスクがない

- 返済額が変わらないので家計管理しやすい

- 総返済額が確定する

- 金利動向を気にする必要がない

デメリット

3つの金利タイプでは、一番適用金利が高い

全期間固定タイプを選ぶポイント

全期間固定金利は、毎月の返済額、総返済額が確定し、返済計画が立てやすい金利タイプです。

この低金利の経済状況の間に、金利を固定してしまうという考え方もあります。

金利水準と団信特約の内容を総合的に判断して、もっとも有利な住宅ローンを選ぶ必要があります。

金利タイプを決める基準

住宅ローン選びで一番悩まれるのは、金利タイプです。

その金利タイプを決める大きなポイントは「どこまで金利上昇のリスクをとるか」です。

金利タイプを決めるときのポイント。

- 将来の金利見通しに対する考え方

- 借入後も金利動向と付き合っていけるか

- 収入に対する借入金額の大きさ(返済負担率)

- 万一金利上昇した場合でも返済を続けられるか

住宅ローンを比較・検討する

住宅ローンの金利タイプが決まれば、その金利タイプの商品を比較検討し、絞っていく必要があります。

低い金利の商品を選びたくなりますが、表面上の金利だけで判断すると後悔する場合もあります。

金利以外に住宅ローン商品を比較するポイントを2つ挙げました。

・住宅ローン諸費用

・団体信用生命保険の特約

住宅ローン諸費用

住宅ローンにも諸費用が必要です。

諸費用の中で多くを占めるものが、融資手数料、事務手数料、保証料といったものです。

これは大きく「保証料型」と「融資手数料型」に分かれます。

住宅ローン保証料と融資手数料の違い

「保証料」

金融機関から融資を受ける際に、連帯保証人の代わりとなる保証会社に支払うお金のこと。

これによって、万一住宅ローンの返済が出来なくなった場合、保証会社が住宅ローン契約者の代わりに金融期間へ返済(代位返済)を行います。

保証料型には、2種類あります。

・借入時に一括で支払う外枠方式

・金利に上乗せして分割で支払う内枠方式

一方「融資手数料型」は、住宅ローン融資を受ける際に、金融機関に支払う手数料です。

「保証料」と「融資手数料」の大きな違いは、

当初の返済期間より早く繰上げ完済した場合に割り戻しがあるか否か

です。

保証料(一括前払い)の場合、短縮した返済期間に応じて払い戻しがありますが、融資手数料型の場合、払い戻しはありません。

ですので、保証料型と融資手数料型両方の取扱いがある金融機関では、融資手数料型の金利が保証料型より低く設定されていいます。

りそな銀行の住宅ローンで比較

ちょっと分かりにくいので、りそな銀行を例に、

保証料型(一括前払いと金利上乗せ)と融資手数料型を比較してみました。

【例】りそな銀行(2021年5月時点)

・変動金利で借入金額3,000万円

・借入期間:35年(元利均等返済)の場合

| 保証料一括前払い | 保証料金利上乗せ | 融資手数料型 | |

| 保証料 | 61万8,420円 ※20,614円/100万円 | なし ※適用金利に+0.2% | なし |

| 融資 手数料 | なし | なし | 66万円 ※借入金額×2.2% |

| 取扱事務手数料 | 33,000円 | 33,000円 | 33,000円 |

| 適用金利 | 0.525% | 0.725% | 0.47% |

| 繰上げ完済時 | 戻りあり | 戻りあり | 戻りなし |

・保証料型か融資手数料型か?

・保証料型でも一括前払い型か金利上乗せ型か?

によって、適用金利も契約時に必要な費用も違うことが分かります。

保証料は、返済期間や返済方法(元利か元金か)によっても変わります。

また、融資手数料、取扱事務手数料など、金融機関によっても違う場合もあります。

諸費用含めた総返済額で考える

住宅ローンを比較する場合、このように保証料型(外枠方式か内枠方式か)や事務手数料型などによって適用金利にも違いがあります。

ですので、違いを知るとともに、

総返済額でみた場合に何が一番よいか

という視点が必要です。

つまり、最初にかかる手数料や上乗せ金利踏まえた総返済額で比較することが大切です。

団体信用生命保険特約

団体信用生命保険とは

団体信用生命保険(以下団信)

住宅ローン契約者が返済期間中に死亡、高度障害になった場合に、残りの住宅ローンを完済するため

の保険

殆どの住宅ローン商品では、団信保険料は適用金利に含まれています。

つまり、住宅ローン借入のためには、団信に加入できなければならず、健康状態も審査対象となります。

その中で、フラット35(住宅金融支援機構)などについては、団信加入が任意になっており、団信なしでも契約が可能です。

特約付団信とは

特約付団信は、死亡・高度障害状態以外の場合にも備えられる特約が付いた団信となります。

- がん団信

- 3大疾病(がん・脳卒中・急性心筋梗塞)

- 7大疾病(3大疾病に加え、高血圧症、糖尿病、慢性腎不全、肝硬変)

その他、8大疾病、11大疾病、全疾病など、金融機関によって取扱は異なります。

そして、こういった特約に対する上乗せ金利や保険料も金融機関によって異なります。

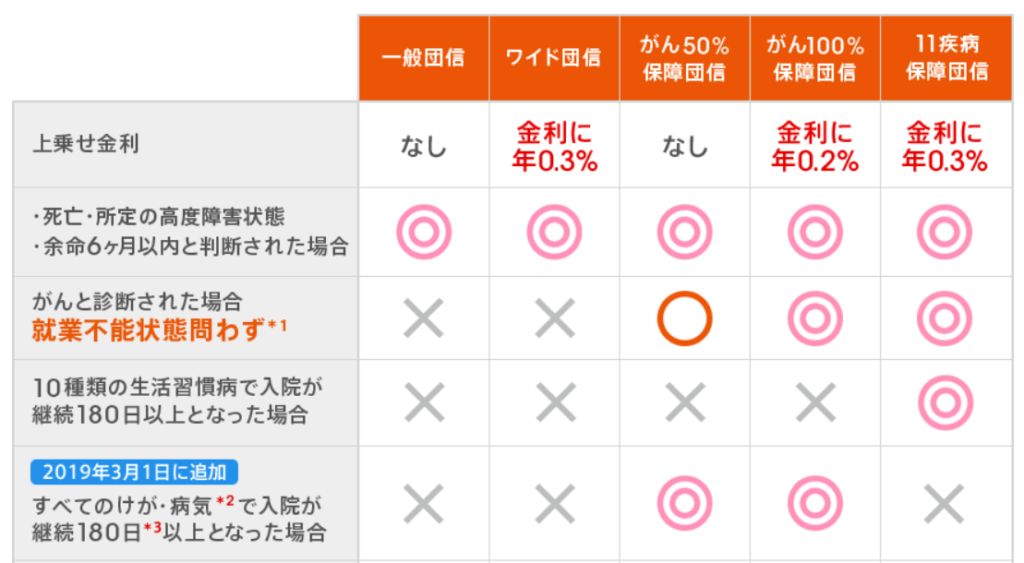

auじぶん銀行の場合

一例として、auじぶん銀行の団信特約の上乗せ金利を紹介します。

auじぶん銀行の場合、上乗せ金利は次のようになっています。

・がん50%保障:上乗せ金利なし

・がん100%保障:上乗せ金利0.2%

・11大疾病保障:上乗せ金利0.3%

団信の比較ポイント

- 住宅ローン金利を比較する際、団信特約の上乗せ金利・保険料も含めて判断する

- 特約の保障内容と同時に給付基準を確認し、特約が必要か判断する

- 団信特約と一般の保険を比較して決める

住宅ローン返済方法を決める

住宅ローン商品を絞ることができれば、次に返済方法を決めます。

住宅ローン返済方法には2種類あります。

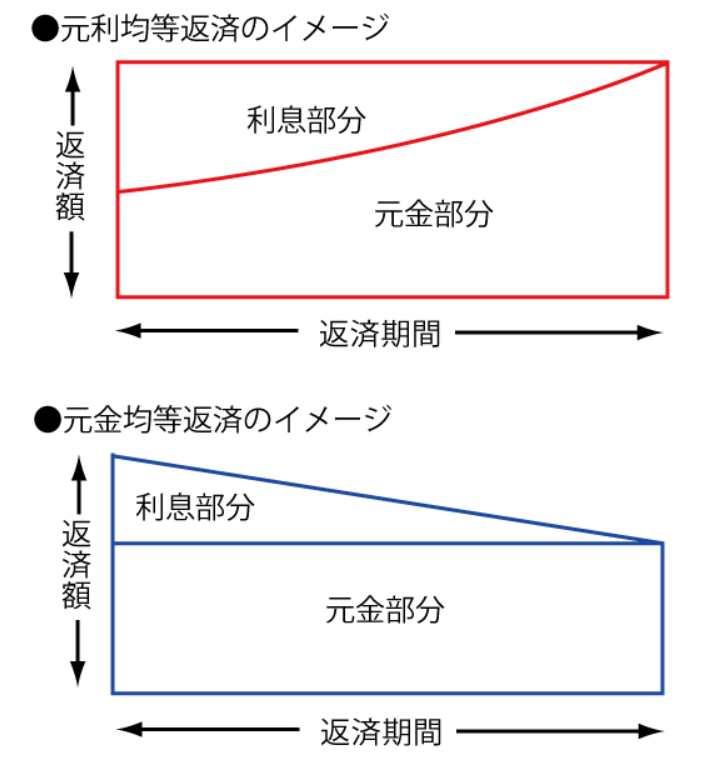

「元利均等返済」

「元金均等返済」

元利均等返済・元金均等返済の違い

元利均等は、毎月、元金と利息を均等に返済していく方法に対し、元金均等返済は、毎月元金を均等に返済していく方法です。

元利均等返済の特徴

毎月の返済額が一定で家計管理がしやすい

元金均等返済の特徴

当初の返済額は高く、元金の返済が進むにあわせ毎月の返済額も減っていくかたちになります。

返済方法を選ぶポイント

返済の条件が同じであれば、元利均等返済より元金均等返済の方が総返済額は少なくなります。

ですので、当初の返済額が高くても毎月の返済に問題がない、毎月返済額が変動しても構わないということであれば、元金均等返済も考えられます。

但し、

元金均等返済の場合、変動金利の5年ルール、125%ルールが使えない場合が多い

という点には注意してください。

住宅ローン本審査を複数通す

ここまでで住宅ローン商品を絞り込めたら、あとは本審査です。

ただ、いくつかの商品を比較するなかで、1本の住宅ローン商品に絞り込めないこともあります。

そんなときの1つの方法として、

住宅ローンの本審査を複数通す方法があります。

住宅ローン金利は毎月見直し

住宅ローンの金利は、日銀の金融政策や経済、景気、銀行の営業方針などの影響を受け、毎月変わる可能性があります。

そして、ほとんどの金融機関では、最終的な適用金利は、融資を実行する月の金利で決まります。

つまり、住宅ローン商品を1本に絞り込めない場合、複数の住宅ローンの本審査を通しておき、最終的な金利を見て住宅ローン契約できる準備をしておくということです。

融資実行月の金利で決める

殆どの金融機関では、その月の金利は、前月末か月初(1日)に分かります。

1本の商品に絞り込めない場合、事前に本審査を通した住宅ローンの中から、当月の適用金利を見て最終的に契約する住宅ローンを決めます。

複数の本審査を通す手間はかかりますが、金利の低い、もっとも有利な住宅ローン商品を選ぶ1つの方法です。

まとめ

住宅ローンの選び方について、すすめ方、ポイントを踏まえながら説明してきました。

1,金利タイプを決める

2,住宅ローン商品を比較・検討し絞り込む

3,返済方法を決める

4,住宅ローン本審査を複数通す

5,融資実行月の金利を見て住宅ローンを契約する

以上参考にしてみてください。