投稿日:2018年11月5日 | 最終更新日:2024年11月21日

住宅ローンシミュレーション

住宅ローンを利用するにあたって、

- 毎月の返済額を知りたい

- 借入金額の目安を知りたい

- 返済期間や繰り上げ返済でどれくらい変わるか

- 複数の金利タイプ、返済プランを比較したい

などさまざま住宅ローンに関するシミュレーションを行うことがあります。

ただ、マイホーム予算にも直結する住宅ローンシミュレーションをする上で注意したほうが良いことがあります。

今回は、

・毎月の返済額を試算する場合

・住宅ローン借入金額を試算する場合

について、住宅保証機構株式会社の住宅ローンシミュレーションを使ってまとめてみました。

毎月の返済額を試算する場合

購入を前向きに検討したい物件が見つかって、

住宅ローンの借入金額3,500万円で考えている

・年齢:35歳(年収600万円)

・借入金額3,500万円(ボーナス返済なし)

・金利タイプ:全期間固定金利1.0%

・返済期間:30年

・返済方法:元利均等返済

という事例でシミュレーションをしていきます。

シミュレーションの結果が下記のようになりました。

| 毎月の返済額 | 総返済額 |

|---|---|

| 112,573円 | 40,526,411円 |

この結果に対して、

毎月112,000円はきついな~。

固定資産税や修繕費用の積立もあるので10万円以内に抑えたい

と考えた場合、方法は2つあります。

- 返済期間を長くする

- ボーナス返済を併用する

住宅ローン返済期間を長くする

返済期間を30年から35年にした場合です。

| 毎月の返済額 | 総返済額 |

|---|---|

| 98,799円 | 41,495,820円 |

毎月の返済額は、

112,573円から98,799円と13,774円減り、

希望とおり10万円以内におさまりました。

住宅ローン返済期間と総返済額

ただ、ここでの注意点は、

返済期間が5年延びた分、総返済額は、

40,526,411円から41,495,820円になり、

969,409円増えることです。

住宅ローン返済期間と完済時期

返済期間が延びれば、完済時期も遅くなる可能性があります。

多くの金融機関は、住宅ローン完済年齢の上限を80歳に設定していますが、完済年齢80歳は現実的ではありません。

返済期間が延びても、繰上げ返済等で問題なく完済できれば問題ありません。

- 自分が何歳まで働くか

- 収入の見通し

- 年金の支給開始時期など

自身のライフプラン含め、返済計画として問題がないことを確認してください。

【関連記事】

・マイホームで予算オーバーとならないために一番重要な年収・世帯収入の見通し

ボーナス返済の併用

毎月の返済額を調整するもう1つの方法は、

ボーナス返済の併用です。

3,500万円の借入金額のうち、500万円をボーナス返済としました。

| 返済額 | |

|---|---|

| 毎月返済分 | 96,491円 |

| ボーナス返済分 (年2回) | 96,664円 |

毎月の返済額は10万円以内に抑えることができます。

また、返済年数は30年のままですので、総返済額も殆ど変わりません。

ただ、ボーナスや賞与といった一時金は会社や個人の業績に最も左右されやすいところです。

給与体系含め、長期間ボーナス返済を併用しても大丈夫か、

ボーナス返済分の割合含めしっかり判断する必要があります。

住宅ローンの借入金額を試算する場合

住宅ローン借入金額をいくらにするか?

シミュレーションをしながら検討すると思います。

借入金額を試算する方法として大きく2つあります。

・毎月の返済額(返済負担率)から試算

・住宅ローン審査(借入可能額)

返済負担率とは、

年収に占める年間住宅ローン返済額の割合

毎月返済額から住宅ローン借入金額をシミュレーション

前述と同様、毎月の返済額を10万円以内に抑えたい、10万円までの返済であれば問題ないと考えた場合の住宅ローン借入金額はいくらか?

シミュレーションしました。

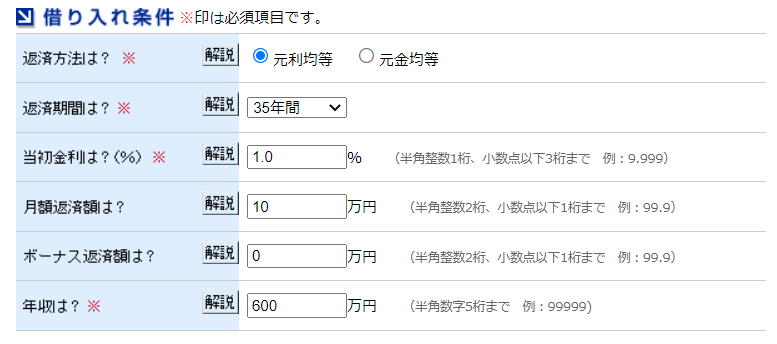

・年収600万円

・返済期間35年

・毎月の返済額10万円

| 毎月の返済額 | 借入金額 | 返済負担率 |

| 99,985円 | 3,542万円 | 20% |

・毎月の返済額を10万円以内(ボーナス返済なし)

・返済期間35年

で考えた場合、

・借入金額は3,542万円

・返済負担率は20%

となりました。

返済負担率は何%までにすべき?

返済負担率は低ければ低いほど、住宅ローン返済の負担感は減りますが、一方で購入したい家の資金を調達できないと意味はありません。

では、返済負担率は何%が適正なのでしょうか?

年収ではなく、可処分所得(いわゆる社会保険料や税金を引いた手取り)に対する返済負担率でみてみました。

年収600万円の可処分所得は、465万円としました。

| 可処分所得 | 1年間の 住宅ローン返済額 | 返済負担率 |

| 465万円 | 120万円 | 25.8% |

手取りの約1/4を住宅ローン返済が占めるという結果です。

返済負担率が何%までが理想的かは、世帯年収やご家族構成、ライフスタイルによっても変わりますので、一概には言えません。

家計の支出は、住宅ローン返済以外にもありますし、将来の教育、老後資金に対する貯蓄も必要です。

また、支出の状況も子どもの成長など時間の経過とともに変わります。

ですので、一律に返済負担率が何%というのはなかなか難しいです。

住宅ローン借入可能額

次に、住宅ローンの審査、つまり借入ができる金額をベースに借入金額を判断する場合のシミュレーションです。

住宅ローン審査は、年収以外にも借入時、完済時の年齢や勤続年数、物件の担保評価、就業形態など総合的に審査されますので、収入だけで決まるわけではありません。

ただ、住宅ローン審査(借入可能額)は、

各金融機関が設定する返済負担率と審査金利で決まります。

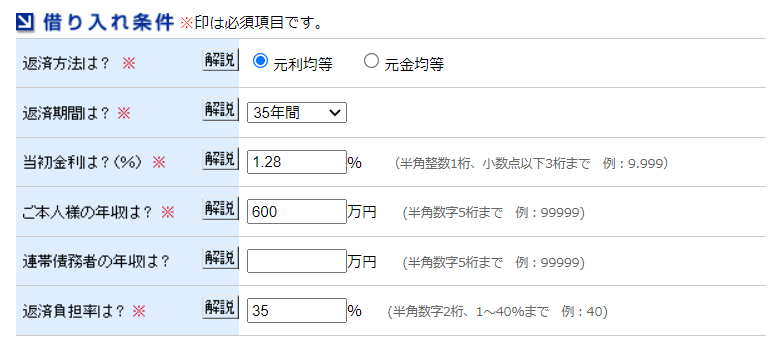

フラット35の借入可能額

フラット35の返済負担率は、

| 年収 | 返済負担率(上限) |

|---|---|

| 400万円未満 | 30%以下 |

| 400万円以上 | 35%以下 |

年収600万円の場合、返済負担率は35%以下となります。

そして、フラット35の審査金利は、当月の金利となっていますので、

1.28%(2021年8月)となります。

これをもとに借入可能額を試算すると、

5,921万円まで借入可能とでました。

フラット35は、

収入面については、返済負担率、審査金利とも借入しやすくなっています。

ですので、借り過ぎには注意が必要です。

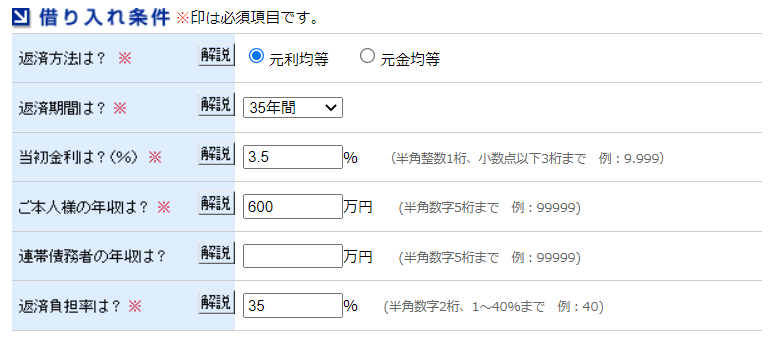

民間金融機関の借入可能額

フラットと異なり、民間の金融機関では、借入時の適用金利とは別に審査金利があります。

公表はされていませんが、概ね3%~4%の設定になっています。

これは、変動金利など金利上昇によって返済額が増えた場合に返済可能かを判断するためでもあります。

また、返済負担率の上限も、各金融機関によって違いはありますが、概ね、以下のような設定になっているところが多いです。

| 年収 | 返済負担率(上限) |

|---|---|

| 400万円未満 | 30~35%以下 |

| 400万円以上 | 35~40%以下 |

そこで、

・審査金利:3.5%

・返済負担率:35%以下(年収600万円)

として借入可能額を試算してみます。

この場合、4,234万円まで借入可能とでました。

無理のない住宅ローン借入金額は?

ここまでの試算結果をまとめました。

| 試算方法 | 借入可能額 |

|---|---|

| 毎月返済額から試算 | 3,542万円 |

| フラット35の借入可能額 | 5,921万円 |

| 民間金融機関の借入可能額 | 4,234万円 |

このように試算の仕方によって大きく結果は変わります。

今回の例では、

毎月の返済額10万円以内におさえたいという条件から試算した結果が一番低い金額となり、住宅ローン借入できそうな金額がそれ以上の金額となっています。

ですので、審査上問題なければ、3,542万円という借入金額を目安にすすめてもよいとも考えられます。

ただ、ここまで結果が異なると、住宅ローン借入金額として何が適正か分からないとも言えます。

このような結果が違う理由は、

住宅ローン借入可能額と返済可能額は違う

からです。

借入可能額が決まる基準は、金融機関が融資できる金額を算出するための基準です。

ライフプラン・キャッシュフローから

住宅ローン借入金額を試算

住宅ローン借入金額を算出するもう1つの方法は、ライフプランを作成する方法です。

つまり、マイホームを購入した後の家計や貯蓄の推移などから住宅購入予算や住宅ローン借入金額を算出するということです。

・家族構成や購入時の年齢

・完済までの期間や迎えるライフイベント

・ライフスタイルによる支出の違い

といったことを踏まえた上で、リタイアまでの長い視点で算出できる点で一番信頼性が高いといえます。

その結果、収入に対して住宅ローンの占める割合が、適正な返済負担率といえます。

【相談事例】

賃貸で毎月11万円の家賃、そろそろマイホーム購入を考える中、ライフプランも相談できる住宅専門のサービスがあることを知りました

まとめ

住宅ローンを検討する際、自分でシミュレーションをすることもあれば、住宅会社や不動産会社にシミュレーションしてもらうこともあるでしょう。

このときシミュレーションの結果は、設定条件に大きく左右されます。

・その条件が自分にとって適正なものか、

・その条件は何を基準に決められているか

しっかりと確認した上で判断するようにしてください。