投稿日:2018年6月17日 | 最終更新日:2024年11月21日

家を買うときの不安

マイホームという大きな買い物をする上で、不安を感じたまま進めるのは良くありません。

この記事では、あるアンケート調査をもとに、

・住宅購入の具体的な不安

・不安を解消する方法

についてまとめました。

日本人の貯蓄額

『1,798万円』

これは総務省の「家計調査報告」(2018年1~3月)で発表された日本人の1世帯当りの平均貯蓄額(2人以上の世帯)です。

ちなみに持家率は

86.2%

となっています。

この貯蓄額を年代別に見ると以下のようになっています。

| 年代 | 貯蓄額 |

|---|---|

| 30~39歳 | 580万円 |

| 40~49歳 | 1,073万円 |

| 50~59歳 | 1,788万円 |

| 60~69歳 | 2,383万円 |

| 70歳~ | 2,305万円 |

世界的にみれば日本人の貯蓄率は高くないという見方もありますが、貯蓄をする大きな理由の1つは、将来に対する不安です。

・病気になったらどれくらいお金が必要?

・収入が減ったら、仕事がなくなったら?

・年金はどれくらいもらえるのか?

・長生きした時の老後資金はどうしよう?

など、人口減、高齢化という日本の社会状況も含め、将来不安の裏返しとして貯蓄があります。

家を買う時に感じる不安

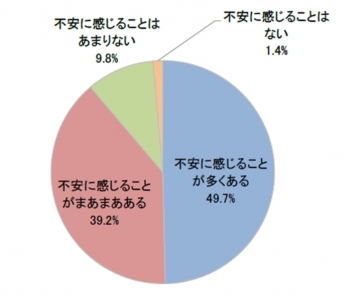

ハイアス・アンド・カンパニー株式会社さんが2017年に行った現在の住まいが持家でない20歳から49歳までの男女に行った「住宅購入に関する消費者アンケート」があります。

マイホーム取得にあたって不安に感じることはありますか?

という質問に対して、

実に、9割の人は不安を感じています。

家を買うときの具体的な不安

ではどういった点に不安を感じているのでしょうか?

| 無理のない返済計画を立てられるか | 59.3% |

| 必要な自己資金を用意できるか | 47.9% |

| 将来の収入の見通しが立たない | 39.4% |

| 有利な融資、ローンを選べるか | 35.4% |

| 予算内で欲しい家が得られるか | 31.6% |

| 良い場所に土地、物件が見つかるか | 28.9% |

| 将来の家族計画(結婚、子育ての予定)が立たない | 27.0% |

| 将来の支出の見通し(教育・医療・老後)が立たない | 22.4% |

| 資金調達が予定通りいくかが分からない | 20.5% |

| 将来どこで何をしているか(職・居住地)見通しが立たない | 20.5% |

| 物件価格や建築費が適正化が分からない | 12.2% |

| 何から始めていいかが分からない | 11.8% |

| 住宅の性能などの十分な情報がない | 6.1% |

不安に感じる内容はいろいろですが、

その多くがお金に関すること

です。

そして、

マイホーム取得の活動・計画を具体的に進めるにあたって、特に重要だと思うことは何ですか?

という質問に対して、54.7%の人が

無理のない返済計画を立てること

を挙げ1位になっています。

住宅購入者が求めているアドバイス・提案

こういった不安に対して、

住宅取得の不安解消、計画・活動を進めるために、住宅会社や不動産会社に求めるもの

という質問に対する回答は以下のようになっています。

| 無理のない返済計画への助言 | 47.6% |

| 良い場所の土地・物件の提案 | 35.1% |

| 税制優遇などの活用の助言 | 34.1% |

| 融資な融資、ローンの選択の助言 | 32.4% |

| 物件価格や建築費についての十分な説明 | 30.4% |

| 将来の生活像(収入・支出・家族計画など)を踏まえた住宅選びの提案 | 22.0% |

| 住宅の性能などの十分な情報提供 | 21.6% |

| 将来の生活の全体像(収入、支出、家族計画)の見える化 | 20.9% |

| 住宅購入・家づくりの進め方の説明 | 11.5% |

| 自分や家族の要望をまとめる助言 | 5.4% |

住宅会社や不動産会社に求めるものもお金の関することが多くを占めます。

家を買う不安の多くがお金に関することの理由

「なぜ、多くの方がマイホーム購入のお金に関することに不安を感じるか」その原因がこのアンケート結果にも表れています。

将来の生活の全体像(収入・支出・家族計画など)の見える化を求めている

土地や建物は、分かりにくい点もありますが、目に見えるものであり確認できます。一方、お金については、目に見えにくいことが多くなります。

購入後、20年、30年というスパンで考えた場合、収入や支出は変わります。

ただ、それがどのように変わるかはなかなかイメージできません。

何千万円という住宅ローンを組む上で不安を感じるのはある意味当然です。

そういった不安を解消するために、将来の生活について、見える化を求めていると考えられます。

家を買う不安を解消する方法

将来の生活や家計の状況を見える化する代表的な方法が、ライフプランを作成することです。

ライフプランやキャッシュフロー表を作成したことのある人はそんなに多くはないと思います。

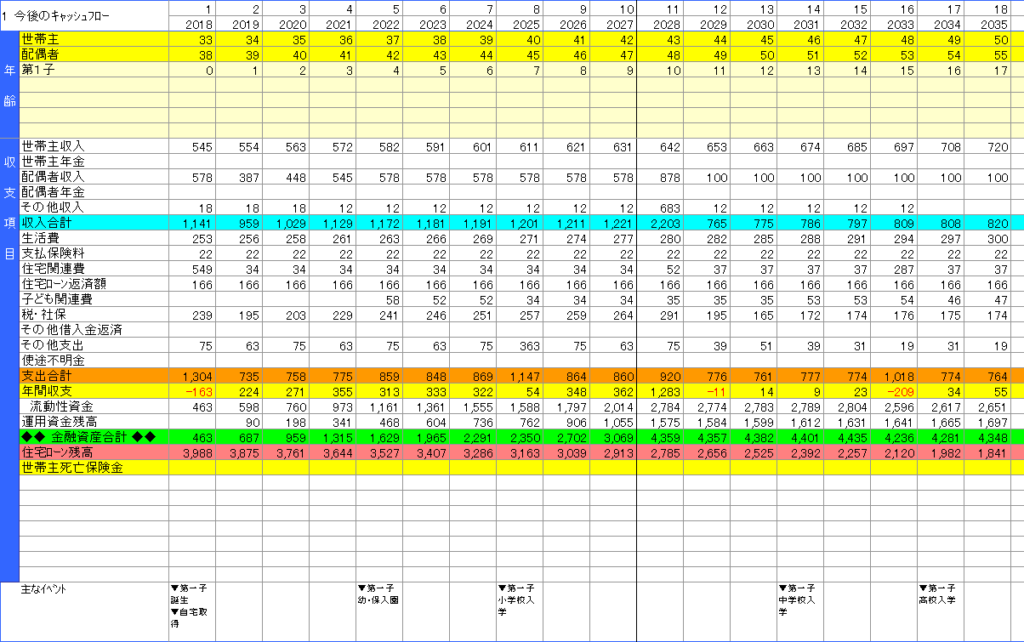

ライフプラン・キャッシュフロー表

ライフプラン・キャッシュフロー表とは、その名の通り世帯のキャッシュ(お金)のフロー(流れ)を示すものです。

収入の見通し

・世帯収入

・将来の年金収入

・その他の収入(保険の満期金や解約返戻金、資産運用など)

支出の見通し

・生活費

・保険料

・住宅関連費用

(固定資産税、管理費、修繕積立金、リフォーム積立など)

・住宅ローン返済額

・子ども関連費

・税・社保

・その他借入金(車のローンなど)

・その他支出、予備費

こういった収入と支出の見通しを、お子様の進学や結婚、自身の退職などライフイベントに沿って客観的に把握することができます。

物価上昇率や教育費の上昇率も加味されますが、生活費の上昇率など家族構成に応じて設定することもできます。

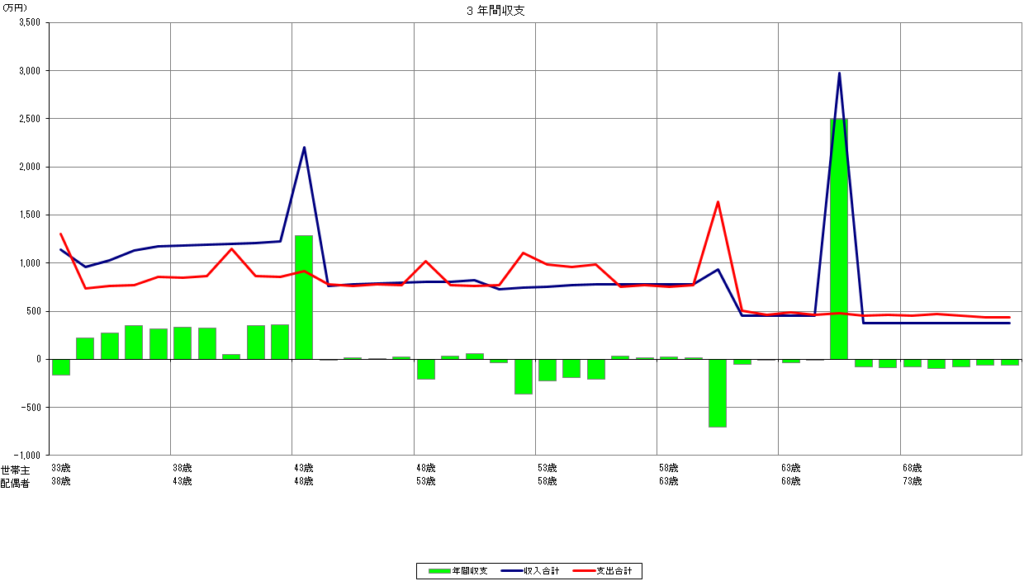

住宅購入後の年間収支の推移

キャッシュフロー表に基づいて、年間の収支状況をグラフ化したものです。

年間収支は、毎年の貯蓄の見通し、もしくは取り崩す期間などを客観的に知ることができます。

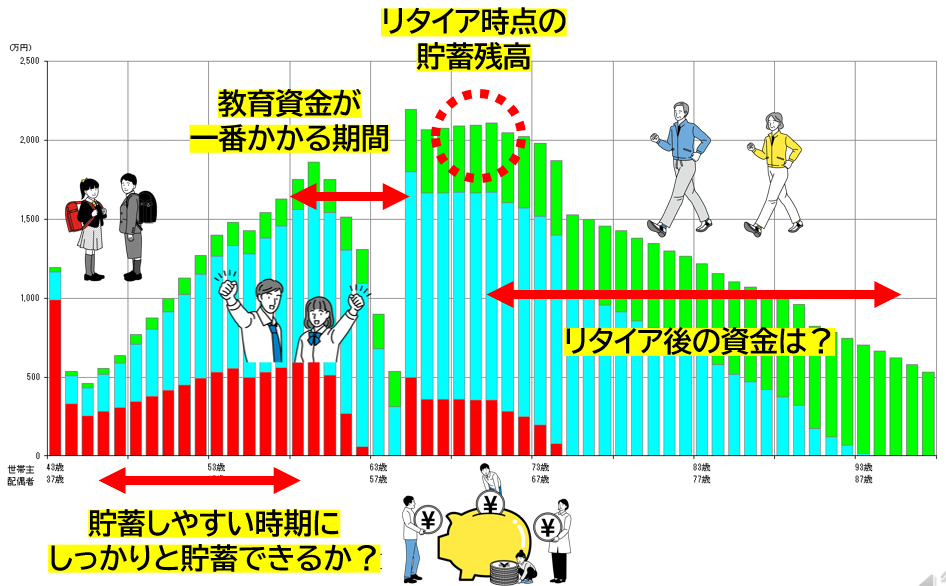

住宅購入後の貯蓄推移

家を買ったあと、世帯の貯蓄がどのように推移するかを表すグラフです。

現役時代の貯蓄推移、リタイア後の貯蓄推移、老後資金の見通しなどが確認できます。

無理のないマイホーム購入計画が確認する上で、もっとも重要な資料となります。

ライフプランから見えてくるもの

ライフプランを作ると、いろいろなものが見える化できますが、ここでは、3つ挙げさせて頂きます。

家計の見通し

ライフプラン・キャッシュフローを作成するには、今の家計の状況や今後の収入の見通しなどを知る必要があります。

しっかりと把握されている方は少ないと思います。

だからこそ、

・住宅購入という大きな買い物をするタイミング

・生活環境や支出状況が変わるタイミング

で、家計の状況を再確認することは意味があります。

収入見通しや退職金、年金などの見通しに驚かれる方もいます。

また、支出についても、改めて確認すると無駄や節約できるものが分かったりします。

時々、ご主人の小遣いの額に関する攻防が勃発します…

ヒアリングした内容でキャッシュフローを作成し、年間貯蓄額を提示させて頂いたところ、実際はこんなに貯蓄できていない、できるはずがないということがあります。

つまり、ご本人でも把握できていない、見えないお金を使っていることがあるということです。

必要な教育費

人生の3大資金として住宅資金・教育資金・老後資金といわれます。

- 必要な教育資金は?

- 一番かかる時期までに準備すべき額は?

- 住宅ローン返済しながらでも問題ないか?

- 必要な額をどうやって貯蓄するか?

皆さん考えられます。

ライフプランを作成すると、

・何年後にどれくらいの資金が必要か?

・一番資金が必要な時期はいつか?

・その時の家計はどうなるか?

といったことを知ることができます。

リタイア後の必要資金や収入

リタイアを考えられる年齢は人それぞれですが、年金の支給開始年齢である65歳を想定される方が多いです。

年金以外に個人で確定拠出年金や個人年金保険などでリタイア後に備えている方も少なくありません。

今後高齢者の働き方も変わる可能性もありますが、リタイア後は、年金収入とその時点の貯蓄でまかなう前提で考えたほうが良いです。

ライフプランを作成すると、年金収入見通しが分かります。

30年後の年金の支給状況は変わる可能性がありますが、

必要な老後資金と年金収入見通しから、リタイア時点の貯蓄目標の目安を知ることができます。

まとめ

マイホーム購入を考えている方の不安は人それぞれ違います。

ライフプランの最大の強みは、1人1人の状況にあわせてカスタマイズできる点です。

また、貯蓄推移が分かると、どれくらいのリスクがとれるかがわかり住宅ローン選びが変わることがあります。

参考にしてみてください。