投稿日:2017年4月22日 | 最終更新日:2024年11月22日

はじめに

- マイホームの予算は大丈夫?

- 住宅ローン無理なく返済できる?

- 自分にあう予算や借入金額が分からない

初めての住宅購入でこういった不安や疑問を持つ方もいらっしゃると思います。

この点、マイホーム購入に必要な費用や支出についての情報は多くあります。

一方、マイホーム購入に必要な収入について、

・返済負担率〇%以内

・年収の〇倍

といった情報はあります。

ただ、これらは借入時点の収入を基準に判断します。

住宅ローン返済は長期間続くものですし、その間収入や家計の変化もあります。

マイホーム予算を決める最も大きな基準は収入ですが、

収入そのもの以上に収入の見通しが大切

です。

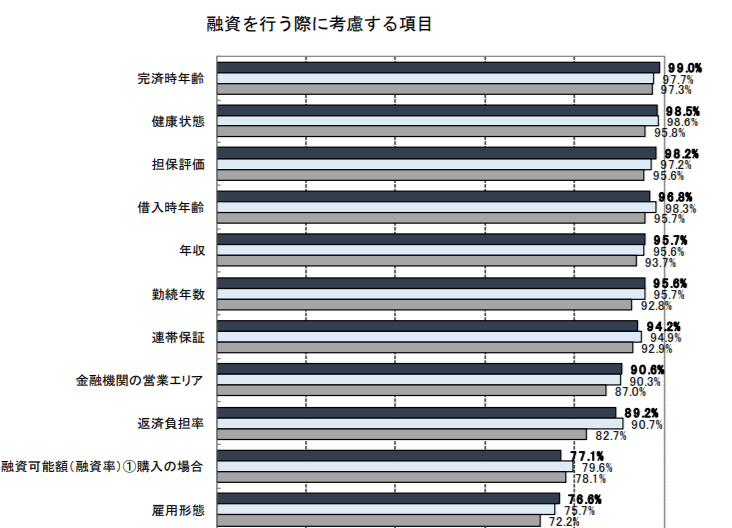

住宅ローン審査で、借入時の年齢や完済時年齢、勤続年数や雇用形態が審査項目となっていますが、これらは収入の見通しを判断するためともいえます。

そこで、この記事では、これからの収入見通しの考え方、収入見通しがマイホーム予算にどう影響するかをまとめました。

マイホーム予算に不安や疑問を持たれている方は、予算を決める判断材料にして頂けるかと思います。

これからの収入見通し

収入の見通しを左右する雇用環境の変化について、2021年変化がありました。

雇用環境の変化

2021年4月施行の改正高年齢者安定法によって、企業には65歳までの雇用確保(義務)に加え、70歳までの就業期間の確保(努力義務)が求められるようになりました。

雇用延長にともなう企業側の対応はさまざまです。

- 定年を60歳から65歳に引き上げる

- 定年は60歳のまま再雇用で65歳あるいは70歳の雇用を確保

また、公務員に関しても、

同じ2021年4月、「国家公務法等の一部を改正する法律案」が閣議決定され、以下のような内容等が盛り込まれています。

- 現行60歳の定年を65歳に引き上げ

- 役職定年の導入

- 60歳到達時の給与を60歳前の7割水準とする

会社員、公務員の方は、65歳までの就労環境は確保されそうです。

また、会社や本人の希望によっては70歳まで働いて収入を得やすい環境になっていきます。

会社員の収入見通し

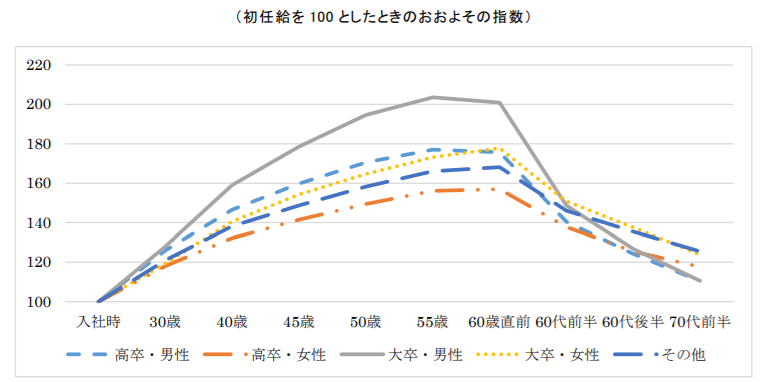

下の表は、性別、学歴別の初任給を100とした場合の賃金の推移を表したものです。

その中で大卒男性の賃金推移は次の通りです。

| 年齢 | 指数(初任給100とした場合) |

|---|---|

| 入社時 | 100 |

| 30歳 | 128.1 |

| 40歳 | 159.1 |

| 50歳 | 194.6 |

| 55歳 | 203.6(ピーク) |

| 60歳直前 | 200.9 |

| 60代前半 | 148.7 |

| 60代後半 | 126.9 |

高卒と大卒で賃金の伸び率に違いがありますが、賃金は、およそ55歳から60歳をピークに、その後の下落率は大きい傾向です。

雇用形態や職種による収入見通し

収入の見通しは、企業規模や雇用形態、職種、給与体系などで変わりますので、マイホーム購入の機会に自分の会社の収入の見通しなど確認してみるのも良いと思います。

また、給与体系として、

・業績給やインセンティブの割合が高い

・残業代の占める割合が多い

といった場合、今の収入や雇用環境、労働時間がどこまで続くか、慎重に考えたいところです。

業績給の割合が大きい、雇用の安定性が日本と異なる外資系の企業にお勤めの場合、金融機関にもよりますが、住宅ローン審査に影響することもあります。

退職金

退職金は、退職時会社から退職者に支給されるお金です。

退職金制度

退職金制度には、大きく3パターンあります。

- 退職一時金

- 退職年金(企業年金)

- 一時金+企業年金

退職年金は、退職後に一定期間年金の形で支給されるものです

厚生労働省の統計を見ると、退職一時金のみという会社の割合が圧倒的に多い状況です。

| 退職金制度 | 割合 |

|---|---|

| 退職一時金のみ | 73.3% |

| 退職年金のみ | 8.6% |

| 両制度併用 | 18.1% |

なかには退職金制度がない会社もあります。

同調査だと退職金制度がない会社は19.5%となっています。

退職金の相場

退職一時金の額や企業年金は、金額も支給条件も会社によって異なります。

ここでは、大卒と高卒の退職金の平均額※1をまとめました。

大学、大学院卒(管理・事務・技術職)

| 退職事由 | 退職金 |

|---|---|

| 定年 | 1,983万円 |

| 会社都合 | 2,156万円 |

| 自己都合 | 1,519万円 |

| 早期退職 ※2 | 2,326万円 |

高校卒(管理・事務・技術職)

| 退職事由 | 退職金 |

|---|---|

| 定年 | 1,618万円 |

| 会社都合 | 1,969万円 |

| 自己都合 | 1,079万円 |

| 早期退職 | 2,094万円 |

高校卒(現業職※3)

| 退職事由 | 退職金 |

|---|---|

| 定年 | 1,159万円 |

| 会社都合 | 1,118万円 |

| 自己都合 | 686万円 |

| 早期退職 | 1,459万円 |

※1退職金の平均額は、

勤続20年以上かつ45歳以上の定年退職者が対象

※2早期退職とは、

定年前の社員を対象に、退職金を優遇するなどして退職者を募集すること

※3現業職とは、

管理・事務、技術職以外の生産や販売、サービス等の業務に直接従事

する職種のこと

配偶者の収入

総務省の家計調査報告によると、

2人以上の勤労者世帯の平均実収入に占める配偶者の収入は以下のようになっています。

●実収入 609,535円

〇世帯主収入 431,902円

定期収入 352,079円

臨時収入・賞与 79,823円

〇配偶者の収入 89,812円

〇他の世帯員の収入 15,168円

配偶者の雇用形態によって収入は違いますが、出産や育児期間によっても収入見通しも変わります。

もし、ぺアローンや収入合算を利用し、配偶者の収入とあわせて住宅ローン借入をする場合は、配偶者の方の収入見通しも大切になります。

収入見通しは現実的に

収入の見通しを見通すことは簡単ではありませんし、面倒でもあります。

ただ、ライフプランなどを作成する際、会社の規定など確認頂くことがありますが、それまで知らなかったことが多々分かる場合もあります。

そして、ライフプランを作成する際も収入の見通しが楽観的過ぎると、そもそも意味がありません。

夫婦ともより現実的な上昇率等を設定し、それをもとに予算や借入金額が妥当か判断することが大切です。

マイホーム予算と収入見通し

次に、収入の見通しがマイホーム予算にどのように関係するかをまとめました。

返済負担率は目安に過ぎない

住宅ローン借入金額の目安として、

・年収の5倍まで

・返済負担率25%以内

といった数字を目にします。

返済負担率は、

年収に対する、年間の住宅ローン返済額が占める割合です。

仮に、年収600万円で返済負担率25%以内でも、返済期間や審査金利で借入可能金額は変わります。

| 返済期間 | 審査金利 | 借入金額の目安 |

|---|---|---|

| 35年 | 3.5% | 3,024万円 |

| 35年 | 1.35% | 4,182万円 |

| 30年 | 3.5% | 2,783万円 |

| 30年 | 1.35% | 3,698万円 |

審査金利は金融機関によって違い、大手行で3%~4%といわれていますし、フラットの場合、当月の金利がそのまま審査金利となります。

つまり、購入時の年齢や借入する金融機関によって、借入金額の目安は大きく変わるということです。

年齢による収入見通しの違い

同じ年収で借入時点の返済負担率が同じでも、

30歳で家を買うか、40歳で買うかで、住宅ローンの負担感は違います。

収入見通しの違い

例えば、前述の大卒男性の賃金推移を参考に、

・30歳年収550万円で購入

・40歳年収550万円で購入

を比較しました。

| 年齢 | 指数(初任給100とした場合) |

|---|---|

| 入社時 | 100 |

| 30歳 | 128.1 |

| 40歳 | 159.1 |

| 50歳 | 194.6 |

| 55歳 | 203.6 |

| 60歳直前 | 200.9 |

| 60代前半 | 148.7 |

| 60代後半 | 126.9 |

| 年齢 | 30歳で購入 | 40歳で購入 |

|---|---|---|

| 30歳 | 550万円 | – |

| 40歳 | 683万円 | 550万円 |

| 50歳 | 835万円 | 672万円 |

| 55歳 | 874万円 | 703万円 |

| 60歳直前 | 862万円 | 694万円 |

| 60代前半 | 638万円 | 514万円 |

住宅ローン借入時に同じ年収でも、年齢によってこれだけの収入見通しに違いが出ます。

リタイアまでの総収入の違い

この年齢による収入見通しの違いは、リタイアまでの総収入で見るとどれくらい違いが出るでしょうか。

前述の例で、

・年収550万円から55歳まで上昇

・55歳から60歳直前まで下降

・60歳以降変動率なし

という前提で、65歳リタイアまでの総収入を比較しました。

| リタイアまでの総収入(概算) | |

|---|---|

| 30歳で購入 | 25,400万円 |

| 40歳で購入 | 15,800万円 |

リタイアまでの総収入でみると、実に1億近い差がでます。

この総収入から住宅ローン返済、購入後の維持費を支払っていくと考えると、

購入する年齢によって負担率が変わる

ということです。

まとめ

マイホーム予算で失敗しないために、購入時の年収だけでなく、購入後の収入見通しを考えることで、より長期の視点で住宅ローンや維持費の負担について判断することもできます。