あなたのお家・お金相談室について

住宅はやり直しがきかない商品です。

そのため迷ったり、悩んだりすることが多いと思います。

マイホーム購入を始めて引渡しまで、早くても2,3ヶ月、注文住宅だと1年以上かかることも珍しくありません。

その中で、さまざまな判断や選択が求められます。

そして「後悔するパターン」は2種類あります。

・選択を誤ること。

・その選択肢があること自体を知らなかったこと です。

購入時だけでなく、のちのち後悔がない住宅の購入・売却についてサポートします。

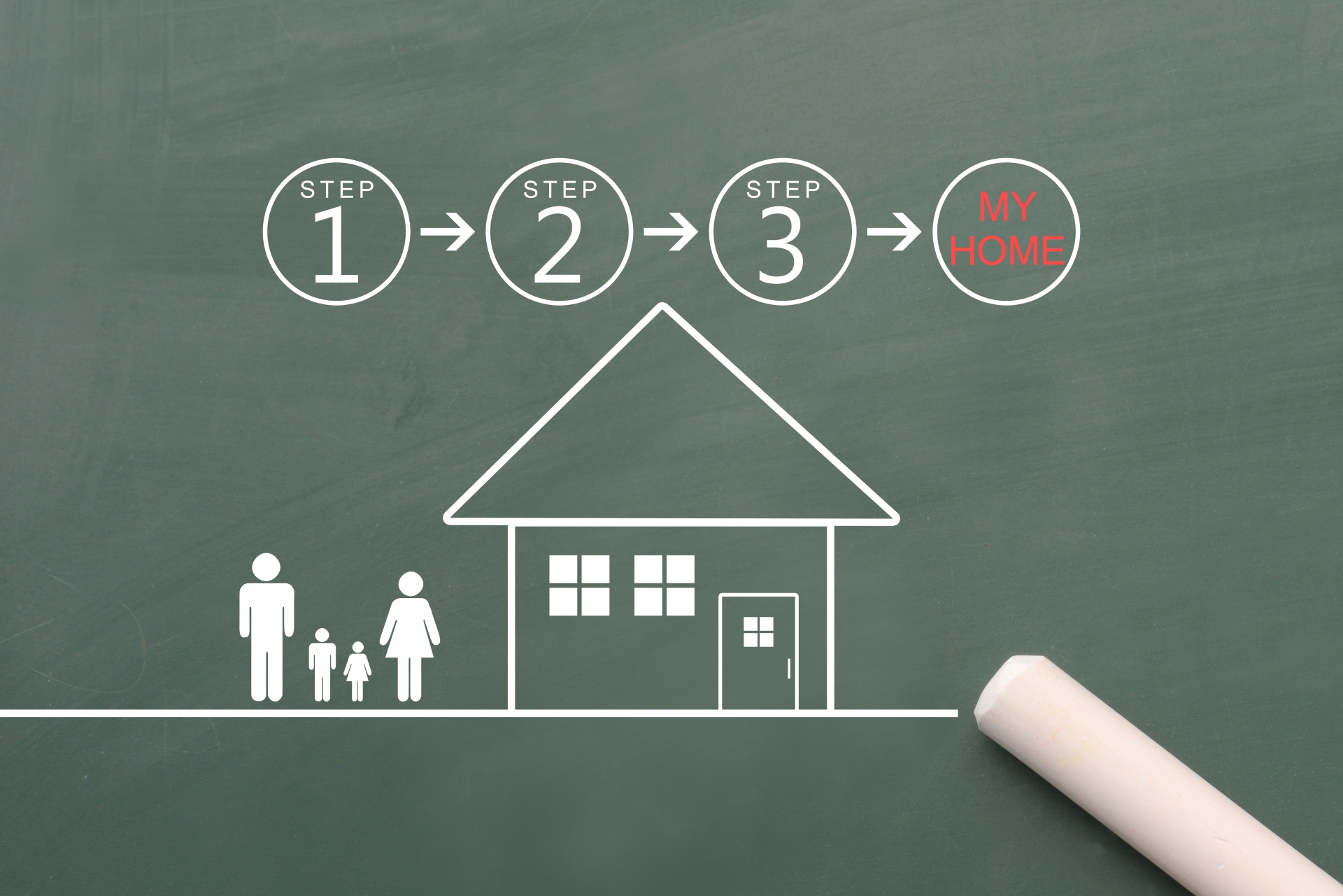

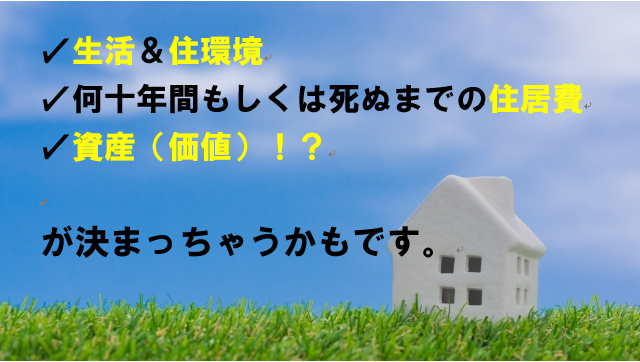

マイホーム購入の3つの意味

「家を買う」3つの意味。それは、

- 「住環境(生活空間)」を決める

- 人生における「住居費」の使い道を決める

- 維持・管理していく「資産」をもつ

ことです。

これらは購入後の生活や人生設計にも大きく影響しますので、購入前に不安や疑問があって当然です。

マイホーム購入に関する不安と疑問

・家を選ぶ、決めるときどこに気を付けたらいいの?

・予算的に大丈夫?高すぎない?

・住宅ローンを無理なく返済していける?

・必要な貯蓄はできる?

疑問や不安は購入される方によってさまざまです。

これまで相談で伺った疑問や不安一覧

相談事例一覧

お役立ち情報を見てみる

ただ…、マイホーム購入の難しさは、これだけではありません。

住宅を購入する時も購入後も気づかないこと…

同じ価格の4,000万円のマンションをそれぞれ購入するとします。

1、物件探し

2、気に入った物件に買付申込

3、いざ売買契約

4、住宅ローン申込み

5、住宅ローン・火災保険契約

6、融資実行・物件の引渡し

とマイホームの引渡しは完了しましたが、ここで終わりではありません。

マイホーム購入は、

買って終わりではなく、完済して終わりです。

20年…25年…30年…返済が続き、無事完済!

無事完済できて良かったという話ですが…

物件と購入方法の違いで将来の資産は変わる

【完済までにかかった費用】

ベン君…6,000万円。

一方、

ヘンリー君…5,000万円。

同じ値段の物件を購入してもです。

ベン君の家だけ欠陥があったわけではありませんし、火災に見舞われたわけでもありません。

なのに同じ4,000万円の買い物をしても、

結果的に、

ヘンリー君はベン君より1,000万円多くお金を残せた

ということです。

なぜか???

それはベン君とヘンリー君の

「買った物件と購入の仕方が違った」からです。

ベン君は、マイホームでの生活を快適に過ごし、

無事住宅ローンも完済し終えたので、後悔はありません。

5,000万円でマイホームを完済したヘンリー君のことも知りません。

気付いてなければいいじゃんという考え方もできますが、

できれば安く購入したいですし、

何より将来に残せるお金を増やしたい

ものです。

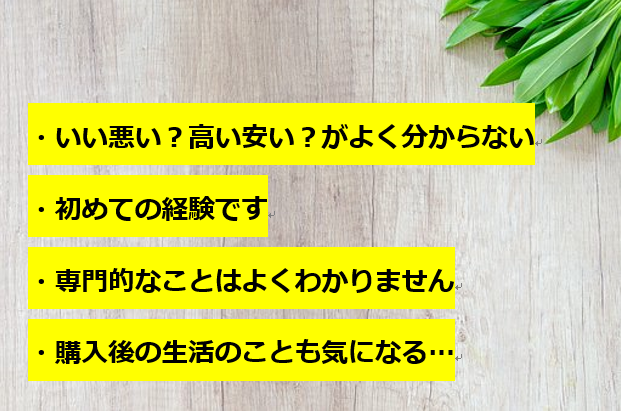

マイホーム購入が他の商品と違い難しい4つの要因

適正な価格・価値が分かりにくい

不動産は1つ1つが異なります。

また、価格が何千万円となると、なかなかその価値を判断することも難しいです。

特に、住宅は、立地条件や建物の仕様、構造、ブランド、築年数など構成する要素が多すぎて、

・この物件にどれくらいの価値があるの?

・この物件とあの物件どちらを買うべき?

という判断が大変です。(←プロでも正直難しいです)

初めての経験である

着ない服を買ったとしても「2度と買わね~」とその経験は次に生かせます。

マイホームの場合そうはいきません。

一発勝負!ですし、長いお付き合いになります。

専門的な知識や不動産取引が関係してくる

家つまり不動産の売買には色々な知識が関係します。

- 建築の知識(仕様や構造)

- 法律的な面(建築基準法や都市計画法など)

- 不動産取引(契約書・重要事項説明)や

- 不動産業界の慣習的なこと

- 住宅ローンや団体信用生命保険、火災保険といった金融保険商品

- 住宅ローン減税や補助金など税金や補助金のこと

もちろん、住宅会社や仲介会社の担当者の方と相談しながら進められるわけですが、

その結果、これまでも今も、売り手主導で手続きが進みやすい商品です。

住宅購入は後々の生活に大きく影響する

住宅は金額も大きく、長期に渡り維持管理しながら返済していくものです。

「予算」や「返済計画」、「物件選び」がのちのちの生活に大きく影響します。

ただ、人は先のことを考えることは苦手です。

先のことを考えずに進めすぎると後悔します。

後悔しないマイホーム購入のすすめ方

【1】無理のないマイホーム購入予算を知る

そもそも予算を間違えると、いくら住宅ローンの金利が低くても、のちのちの生活に無理が生じます。

返済が苦しくなったり、最悪の場合、マイホームを手放すことにもなりかねません。

マイホームの購入予算を決める方法はいくつかありますが、

本当にその予算で良いかまず最初に確認する必要があります。

【2】物件選び・家づくりで後悔しない

物件選びや家づくりは、一番楽しい時間です。

ただ…、

・想像していた環境とは違った

・実際の価値以上の価格で購入してしまった

・思った以上にリフォーム費用がかかった

・思った以上に維持管理費が負担となる

・住み替えしたいが売ることも貸すこともできない

など、リスクもあります。

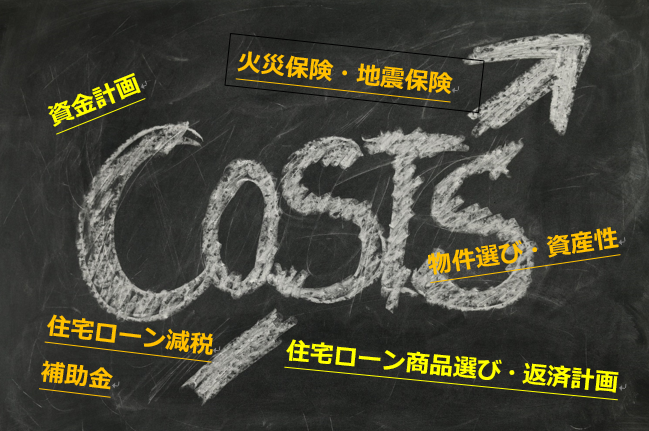

【3】マイホーム購入費用を削減する

予算と物件選び・家づくりがうまくいけば、

次は、購入コストをできるだけ少なくすることです。

・住宅ローン減税や補助金の活用

・火災保険選び

・購入後の維持管理費

・その他さまざまな諸費用

など、選択する商品や資金・返済計画によって購入コストが大きく変わります。

さらに、

・購入価格の妥当性

などで購入コストは変わります。

先ほどのヘンリー君とベン君のように大きな差がつくこともあります。

同じ目的地に行くのに、阪急電車では280円、JRでは390円程度の違いではありません。

マイホーム購入で初めにすること

自分自身の予算を把握する

住みたい場所で気に入った物件を買おうとしたら、これくらいの予算が必要という現実は当然あります。

ただ、マイホーム予算にいくら「かかるか」という発想ではなく、

住居費にどれくらいの予算を「かけるか」といった考え方のほうがよいです。

無理なく生活できる予算を把握し、その中で物件探しや家づくりをすることが重要です。

マイホーム予算を知る方法

・返済負担率○%以内

・現在支払っている家賃

これらは目安にはなりますが、無理のない購入予算としてはあまり意味はありません。

なぜなら、1人1人生活費やお金の使い方、購入時の年齢など違うからです。

つまり判断基準として、おおよそ購入時点のことしか考えられていないともいえます。

先述の通り、マイホーム購入の難しさの1つは、購入後の生活、教育資金や老後資金にも影響することです。

そういった意味では、購入後のライフプランやキャッシュフローを作成して予算を算出するという方法が最も確実な方法です。

その中で、家族構成やライフプランも踏まえながら、購入すべき場所、物件を決めていくべきです。

そのために、あなたのお家お金相談室では、「マイホーム予算・物件診断サービス」を提供しています。

是非ご検討下さい。